大股數(shù)小股數(shù)大利息小利息如何計算每股收益無差別點息稅前利潤

大股數(shù) 1400,小股數(shù)1000

大利息=6000*0.1/0.75+4000/1250*90=1088

小利息=6000*0.1/0.75=800

EBIT=(1400*1088-1000*800)/400=1808

與答案中的結(jié)果不同,請老師看看問題出在哪里

問題來源:

甲公司是一家制造業(yè)上市公司,生產(chǎn)A、B、C三種產(chǎn)品,最近幾年,市場需求旺盛,公司正在考慮通過籌資擴大產(chǎn)能。2018年,公司長期債務(wù)10000萬元,年利率6%,流通在外普通股1000萬股,每股面值1元,無優(yōu)先股。

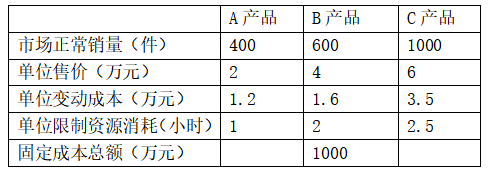

資料一:A、B、C三種產(chǎn)品都需要通過一臺關(guān)鍵設(shè)備加工,該設(shè)備是公司的關(guān)鍵限制資源。年加工能力2500小時。假設(shè)A、B、C三種產(chǎn)品當年生產(chǎn)當年銷售。年初年末無存貨,預(yù)計2019年A、B、C三種產(chǎn)品的市場正常銷量及相關(guān)資料如下:

方案1:平價發(fā)行優(yōu)先股籌資6000萬元,面值100元,票面股息率10%,按每份市價1250元發(fā)行債券籌資4000萬元,期限10年,面值1000元,票面利率9%。資料二:為滿足市場需求,公司2019年初擬新增一臺與關(guān)鍵限制資源相同的設(shè)備,需要籌集10000萬元。該設(shè)備新增年固定成本600萬元,原固定成本總額1000萬元照常發(fā)生,現(xiàn)有兩種籌資方案可供選擇。

方案2:平價發(fā)行優(yōu)先股籌資6000萬元,面值100元,票面股息率10%,按每份市價10元發(fā)行普通股籌資4000萬元。

資料三:新增關(guān)鍵設(shè)備到位后,假設(shè)A產(chǎn)品尚有市場空間,其他條件不變,如果剩余產(chǎn)能不能轉(zhuǎn)移,公司擬花費200萬元進行廣告宣傳,通過擴大A產(chǎn)品的銷量實現(xiàn)剩余產(chǎn)能的充分利用。

公司的企業(yè)所得稅稅率為25%。

要求:

(1)根據(jù)資料一,為有效利用現(xiàn)有的一臺關(guān)鍵設(shè)備,計算公司A、B、C三種產(chǎn)品的生產(chǎn)安排優(yōu)先順序和產(chǎn)量,在該生產(chǎn)安排下,公司的經(jīng)營杠桿和財務(wù)杠桿各是多少?

(2)根據(jù)資料二,采用每股收益無差別點法,計算兩個方案每股收益無差別點的息稅前利潤,并判斷公司應(yīng)選擇哪一個籌資方案。在該籌資方案下,公司的經(jīng)營杠桿、財務(wù)杠桿、每股收益各是多少?

(3)結(jié)合要求(1)、(2)的結(jié)果,需要說明經(jīng)營杠桿、財務(wù)杠桿發(fā)生變化的主要原因。

(4)根據(jù)資料三,計算并判斷公司是否應(yīng)利用該剩余產(chǎn)能。

(1)①

A產(chǎn)品單位限制資源邊際貢獻=(2-1.2)/1=0.8(萬元)

B產(chǎn)品單位限制資源邊際貢獻=(4-1.6)/2=1.2(萬元)

C產(chǎn)品單位限制資源邊際貢獻=(6-3.5)/2.5=1(萬元)

B產(chǎn)品單位限制資源邊際貢獻>C產(chǎn)品單位限制資源邊際貢獻>A產(chǎn)品單位限制資源邊際貢獻,所以應(yīng)先安排生產(chǎn)B產(chǎn)品,其次是C產(chǎn)品,最后生產(chǎn)A產(chǎn)品。

因為假設(shè)A、B、C三種產(chǎn)品當年生產(chǎn)當年銷售。年初年末無存貨,所以B產(chǎn)品的產(chǎn)量=銷售量=600(件),C產(chǎn)品的產(chǎn)量=(2500-600×2)/2.5=520(件),沒有剩余加工能力,所以不生產(chǎn)A產(chǎn)品。

②邊際貢獻=(4-1.6)×600+(6-3.5)×520=2740(萬元)

息稅前利潤=2740-1000=1740(萬元)

稅前利潤=1740-10000×6%=1140(萬元)

經(jīng)營杠桿系數(shù)=2740/1740=1.57

財務(wù)杠桿系數(shù)=1740/1140=1.53

(2)①[(EBIT-10000×6%-4000/1250×1000×9%)×(1-25%)-6000×10%]/1000=[(EBIT-10000×6%)×(1-25%)-6000×10%]/(1000+4000/10)解得:EBIT=2408(萬元)

預(yù)計息稅前利潤=(2-1.2)×400+(4-1.6)×600+(6-3.5)×1000-1000-600=2660(萬元)

預(yù)計息稅前利潤2660萬元大于每股收益無差別點的息稅前利潤2408萬元,所以應(yīng)該選擇財務(wù)杠桿大的方案1進行籌資。

②邊際貢獻=預(yù)計息稅前利潤+固定成本=2660+1000+600=4260(萬元)

歸屬于普通股的稅前利潤=2660-10000×6%-4000/1250×1000×9%-6000×10%/(1-25%)=972(萬元)

經(jīng)營杠桿系數(shù)=4260/2660=1.6

財務(wù)杠桿系數(shù)=2660/972=2.74

每股收益=[(2660-10000×6%-4000/1250×1000×9%)×(1-25%)-6000×10%]/1000=0.73(元)

(3)因為新增一臺與關(guān)鍵限制資源相同的設(shè)備,導(dǎo)致固定成本增加,所以會提高經(jīng)營杠桿。因為采用方案1進行籌資,增加固定性資本成本(利息費用和優(yōu)先股股利),所以會提高財務(wù)杠桿。

(4)公司2019年初擬新增一臺與關(guān)鍵限制資源相同的設(shè)備,所以年加工能力5000小時,按照市場正常銷量生產(chǎn)后剩余的產(chǎn)能=5000-400×1-600×2-1000×2.5=900(小時)

該剩余產(chǎn)能可以生產(chǎn)的A產(chǎn)品產(chǎn)量=900/1=900(件)

息稅前利潤=900×(2-1.2)-200=520(萬元)

息稅前利潤大于0,所以應(yīng)利用該剩余產(chǎn)能。

樊老師

2020-09-03 13:51:05 2676人瀏覽

大利息=10000×6%+4000/1250×1000×9%+6000×10%/0.75=1688(萬元)

小利息=10000×6%+6000×10%/0.75=1400(萬元)

大股數(shù)=1000+4000/10=1400(萬股)

小股數(shù)=1000(萬股)

每股收益無差別點息稅前利潤=(大利息×大股數(shù)-小利息×小股數(shù))/(大股數(shù)-小股數(shù))=(1688×1400-1400×1000)/(1400-1000)=2408(萬元)。

您再理解一下,如有其他疑問歡迎繼續(xù)交流,加油!相關(guān)答疑

-

2021-07-09

-

2020-07-23

-

2020-07-20

-

2020-06-07

-

2020-06-06

您可能感興趣的CPA試題

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號