可扣除項目中*7*5%。 是什么呀

孫斌_主觀題_第4章>綜合題>第1題 第2小題>試題ID:3486963

可扣除項目中*7*5%。 是什么呀

問題來源:

某汽車制造企業為增值稅一般納稅人,2021年被認定為高新技術企業。2022年度該企業自行計算的會計利潤為20980萬元,企業已預繳企業所得稅1360萬元。

2023年3月該企業進行2022年度企業所得稅匯算清繳時,聘請了某會計師事務所進行審核,發現如下事項:

(1)3月收到上年度新能源汽車財政補貼,確認營業收入1000萬元,已繳納增值稅,未對其成本費用進行單獨核算。企業擬將其確認為企業所得稅不征稅收入。

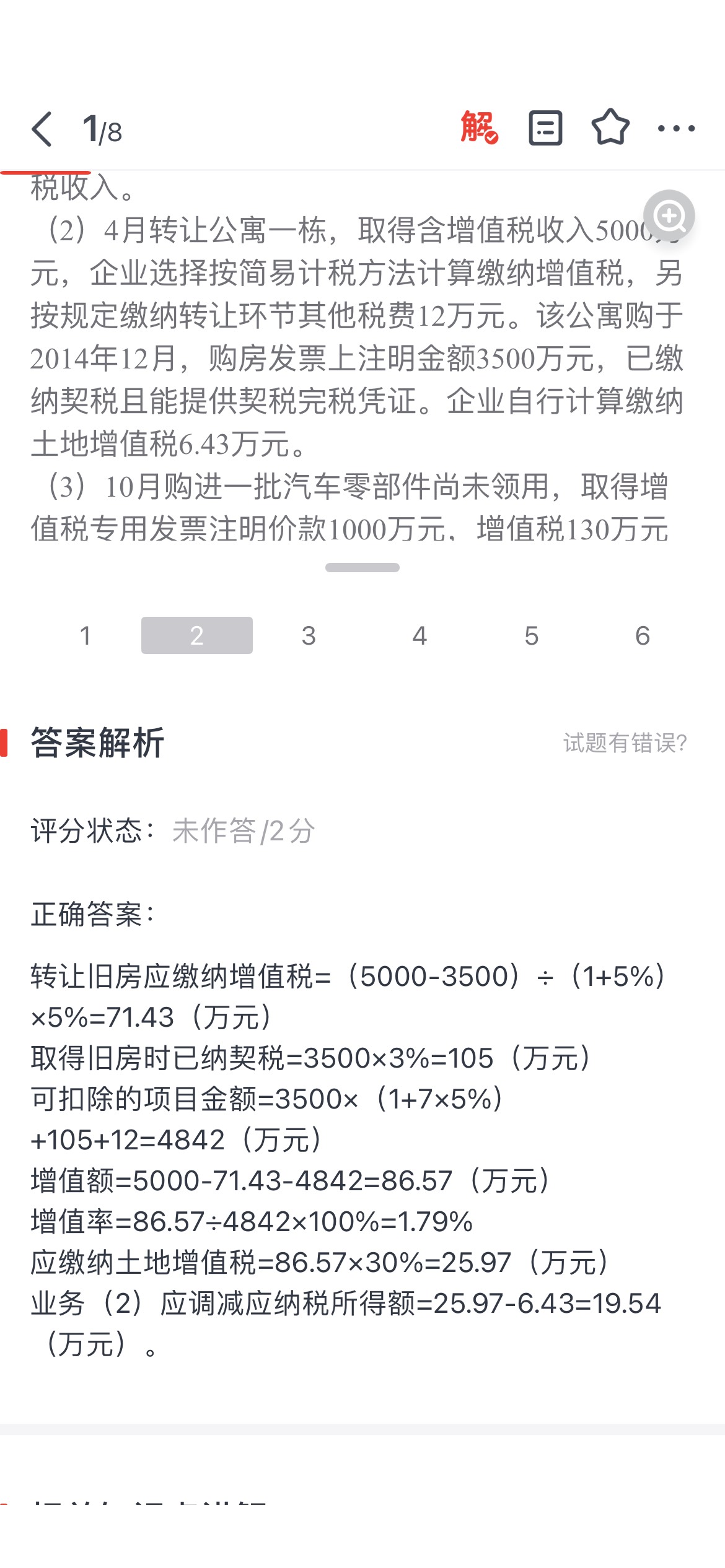

(2)4月轉讓公寓一棟,取得含增值稅收入5000萬元,企業選擇按簡易計稅方法計算繳納增值稅,另按規定繳納轉讓環節其他稅費12萬元。該公寓購于2014年12月,購房發票上注明金額3500萬元,已繳納契稅且能提供契稅完稅憑證。企業自行計算繳納土地增值稅6.43萬元。

(3)10月購進一批汽車零部件尚未領用,取得增值稅專用發票注明價款1000萬元,增值稅130萬元。企業擬選擇將其在當年一次性全額在計算應納稅所得額時扣除。

(4)12月購入一棟不含增值稅售價4000萬元的閑置廠房,因該廠房尚未辦理權屬登記,企業未計算繳納房產稅。

(5)12月發現有一筆發生于2016年的實際資產損失50萬元未在當年扣除,擬向稅務機關申報確認損失并于2022年企業所得稅稅前扣除。

(6)12月向甲公司賒銷一批汽車,合同約定不含增值稅售價800萬元,增值稅104萬元。企業將該應收賬款分類為以攤余成本計量的金融資產。月末雙方達成重組協議,甲公司以一批汽車配件償還該欠款,甲公司向企業開具增值稅專用發票注明配件價款750萬元,增值稅97.5萬元,該批配件的實際成本650萬元。重組當日,該筆應收賬款的公允價值為904萬元。企業會計處理為:

借:庫存商品 8065000

應交稅費——應交增值稅(進項稅額) 975000

貸:應收賬款 9040000

(7)全年投入8900萬元研發費用進行自主研發,相關明細如下:

|

項目 |

金額(萬元) |

|

人員人工費用 |

2000 |

|

直接投入費用 |

1000 |

|

折舊費用 |

3800 |

|

新產品設計費 |

1300 |

|

其他相關費用 |

800 |

(其他相關資料:當地契稅稅率為3%,各扣除項目均在匯算清繳期取得有效憑證)

要求:根據上述資料,按照下列順序計算回答問題,如有計算需計算出合計數。

①企業能夠提供規定資金專項用途的資金撥付文件。

②財政部門或其他撥付資金的政府部門對該資金有專門的資金管理辦法或具體管理要求。

③企業對該資金以及以該資金發生的支出單獨進行核算。

取得舊房時已納契稅=3500×3%=105(萬元)

可扣除的項目金額=3500×(1+7×5%)+105+12=4842(萬元)

增值額=5000-71.43-4842=86.57(萬元)

增值率=86.57÷4842×100%=1.79%

應繳納土地增值稅=86.57×30%=25.97(萬元)

業務(2)應調減應納稅所得額=25.97-6.43=19.54(萬元)。

理由:新購進的設備、器具(除房屋、建筑物以外的固定資產),單位價值不超過500萬元的,允許一次性計入當期成本費用在計算應納稅所得額時扣除,不再分年度計算折舊。零部件是企業存貨,不是固定資產,因而企業處理不正確。

理由:納稅人購置存量房,自辦理房屋權屬轉移、變更登記手續,房地產權屬登記機關簽發房屋權屬證書之次月起,繳納房產稅。

理由:企業以前年度發生的資產損失未能在當年稅前扣除的,可按規定的程序和要求向主管稅務機關申報后方能在稅前扣除。其中,屬于實際資產損失的,準予追補至該項損失發生年度扣除,其追補確認期限一般不得超過5年。

汽車配件應確認的計稅基礎=750(萬元)。

可加計扣除的研發費用=8900(萬元),業務(7)應調減應納稅所得額=8900(萬元)。

理由:企業接受外部勞務派遣用工所實際發生的費用,按照協議(合同)約定直接支付給勞務派遣公司的費用,應作為勞務費支出。

②可稅前列支的工資薪金=3550-550=3000(萬元)。

③職工福利費扣除限額=3000×14%=420(萬元)<實際發生額650萬元,調增應納稅所得額=650-420=230(萬元)。

職工教育經費扣除限額=3000×8%=240(萬元)<實際發生額410萬元,調增應納稅所得額=410-240=170(萬元)。

企業為職工支付的商業保險費不得扣除,調增應納稅所得額=100(萬元)。

應補繳的企業所得稅額=12503.96×15%-1360=515.59(萬元)。

高老師

2024-07-23 14:56:41 2658人瀏覽

納稅人轉讓舊房及建筑物,凡不能取得評估價格,但能提供購房發票的,經當地稅務部門確認,可按發票所載金額并從購買年度起至轉讓年度止每年加計5%計算扣除。計算扣除項目時“每年”按購房發票所載日期起至售房發票開具之日止,每滿12個月計一年;超過一年,未滿12個月但超過6個月的,可以視同為一年。

2014年12月-2022年4月,按照上面的規定計算為7年,因此為7*5%

您再理解一下,如有其他疑問歡迎繼續交流,加油!相關答疑

-

2024-07-25

-

2024-07-25

-

2024-04-19

-

2023-08-25

-

2023-06-01

您可能感興趣的CPA試題

津公網安備12010202000755號

津公網安備12010202000755號