此題如果取得的是小規模納稅人3%征收率的普票。

此題如果取得的是小規模納稅人3%征收率的普票,是不是就不可以計算抵扣了,原理是什么呢?謝謝

問題來源:

第十節 征收管理

【考點】納稅義務發生時間、納稅期限和納稅地點(★★★)

(一)納稅義務發生時間

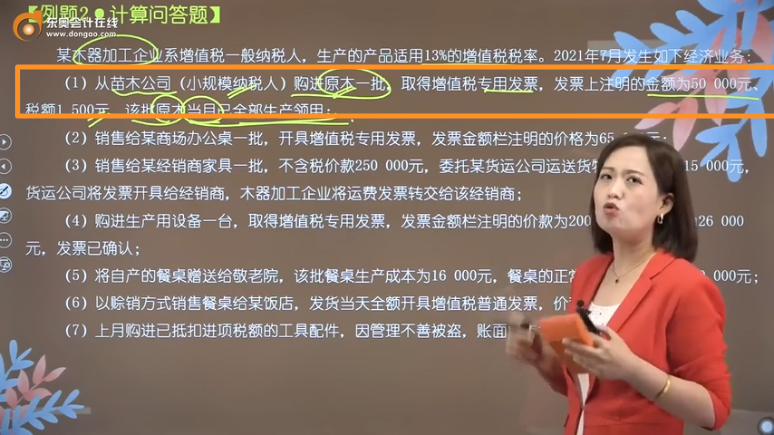

【例題2·計算問答題】某木器加工企業系增值稅一般納稅人,生產的產品適用13%的增值稅稅率。2021年7月發生如下經濟業務:

(1)從苗木公司(小規模納稅人)購進原木一批,取得增值稅專用發票,發票上注明的金額為50000元、稅額1500元,該批原木當月已全部生產領用;

(2)銷售給某商場辦公桌一批,開具增值稅專用發票,發票金額欄注明的價格為65000元;

(3)銷售給某經銷商家具一批,不含稅價款250000元,委托某貨運公司運送貨物,代墊運費15000元,貨運公司將發票開具給經銷商,木器加工企業將運費發票轉交給該經銷商;

(4)購進生產用設備一臺,取得增值稅專用發票,發票金額欄注明的價款為200000元,稅額為26000元,發票已確認;

(5)將自產的餐桌贈送給敬老院,該批餐桌生產成本為16000元,餐桌的正常不含稅銷售價為20000元;

(6)以賒銷方式銷售餐桌給某飯店,發貨當天全額開具增值稅普通發票,價稅合計金額22600元;

(7)上月購進已抵扣進項稅額的工具配件,因管理不善被盜,賬面成本為38140元。

要求:計算回答下列問題:

(1)該木器加工企業當月的銷項稅額。

(2)該木器加工企業當月準予抵扣的進項稅額。

(3)該木器加工企業當月應納增值稅稅額。

【答案及解析】

(1)業務(2)銷項稅額=65000×13%=8450(元)

業務(3)銷項稅額=250000×13%=32500(元)

業務(5)銷項稅額=20000×13%=2600(元)

業務(6)銷項稅額=22600÷(1+13%)×13%=2600(元)

該木器加工企業當月的銷項稅額=8450+32500+2600+2600=46150(元)

(2)業務(1)進項稅額=50000×10%=5000(元)

業務(4)進項稅額=26000(元)

業務(7)轉出的進項稅額=38140×13%=4958.20(元)

該木器加工企業當月準予抵扣的進項稅額=5000+26000-4958.2=26041.8(元)

(3)該木器加工企業當月應納增值稅=46150-26041.8=20108.2(元)。

馬老師

2022-06-27 18:07:34 966人瀏覽

是的,如果取得的是小規模納稅人3%征收率的普票,則不能抵扣進項稅額,不論是從增值稅一般納稅人處購進,還是從小規模納稅人處購進,只有取得增值稅專用發票才可以抵扣,取得普通發票都是不能抵扣進項稅額的。

希望可以幫助到您,如果還有其它問題歡迎繼續交流~~

相關答疑

-

2024-08-16

-

2024-07-29

-

2024-07-23

-

2024-06-29

-

2023-07-14

津公網安備12010202000755號

津公網安備12010202000755號