2024巧學習題班

69-30.同《好題大通關》P171(二)

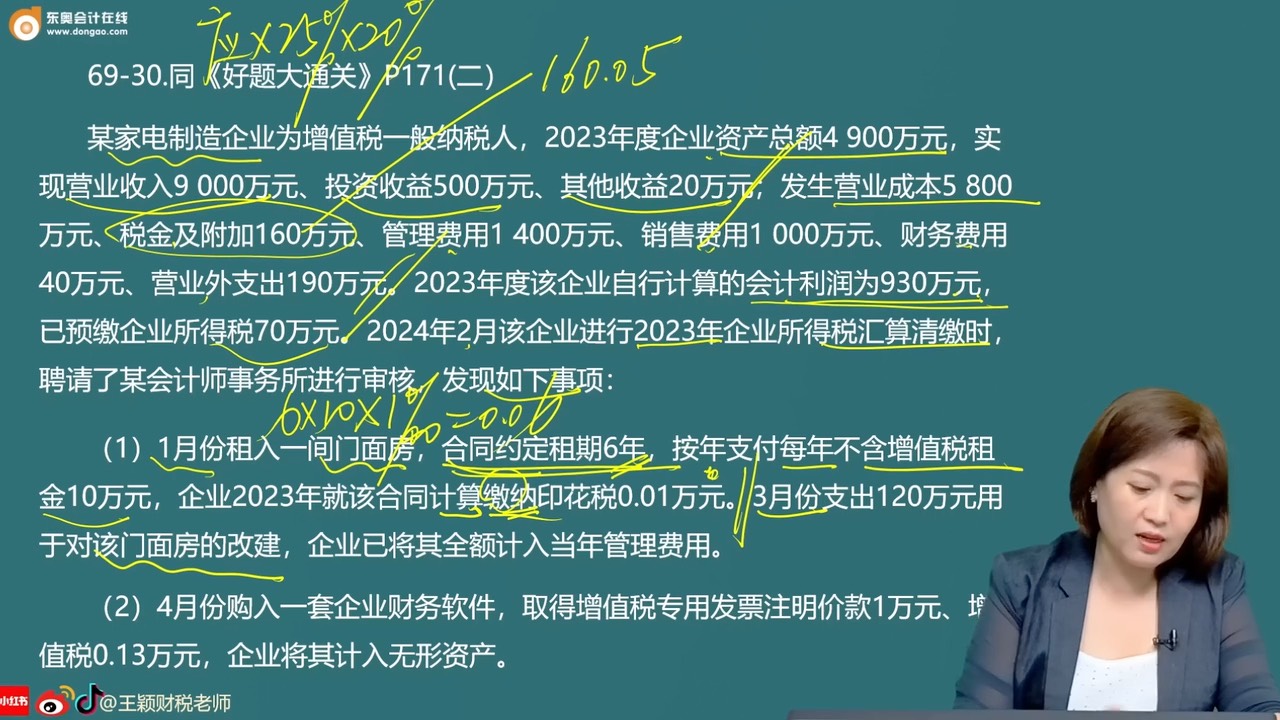

某家電制造企業為增值稅一般納稅人,2023年度企業資產總額4 900萬元,實現營業收入9000萬元、投資收益500萬元、其他收益20萬元;發生營業成本5800萬元、稅金及附加160萬元、管理費用1400萬元、銷售費用1000萬元、財務費用40萬元、營業外支出190萬元。2023年度該企業自行計算的會計利潤為930萬元,已預繳企業所得稅70萬元。2024年2月該企業進行2023年企業所得稅匯算清繳時,聘請了某會計師事務所進行審核,發現如下事項:

(1)1月份租入一間門面房,合同約定租期6年,按年支付每年不含增值稅租金10萬元,企業2023年就該合同計算繳納印花稅0.01萬元。3月份支出120萬元用于對該門面房的改建,企業已將其全額計入當年管理費用。

(2)4月份購入一套企業財務軟件,取得增值稅專用發票注明價款1萬元、增值稅0.13萬元,企業將其計入無形資產。

(3)2022年5月該企業以自產產品投資境內乙公司。該產品的不含增值稅公允價值200萬元,賬面成本140萬元,會計上已確認轉讓所得60萬元。企業選擇將對外投資確認的非貨幣性資產轉讓所得,分5年均勻計入相應年度的應納稅所得額。

(4)財務費用中含滿足扣除條件的向與企業無關聯的自然人以8%利率支付的借款利息支出20萬元,金融企業同期同類貸款利率為6%。

(5)銷售費用中含為股東報銷與企業業務無關的個人消費10萬元。

(6)投資收益含轉回上年已計提資產減值準備100萬元。

(7)企業當年職工人數為290人,全年成本費用中含實際發放的合理工資總額3 000萬元、發生職工福利費450萬元、職工教育經費90萬元、撥繳的工會經費40萬元。

(8)研發費用中含研發人員人工費用200萬元、直接投入費用500萬元、折舊費用20萬元、其他相關費用70萬元。

(其他相關資料:租賃合同印花稅稅率1‰,各扣除項目均在匯算清繳期取得有效憑證)

要求:根據上述資料,按照順序計算回答問題,如有計算需計算出合計數。

(1)計算業務(1)應補繳的印花稅。

(2)判斷業務(2)企業購入財務軟件是否享受加計扣除優惠并說明理由。

(3)回答業務(3)企業取得乙公司股權計稅基礎的確定方法,并計算應調整的應納稅所得額。

(4)回答業務(4)向無關聯自然人借款的利息支出準予在企業所得稅前扣除的條件,并計算應調整的應納稅所得額。

(5)計算業務(5)企業應代扣代繳的個人所得稅,并計算應調整的應納稅所得額。

(6)計算業務(6)應調整的應納稅所得額。

(7)計算業務(7)職工福利費、職工教育經費、工會經費應調整的應納稅所得額。

(8)計算業務(8)本年度研發費用中其他相關費用扣除限額及應調整的應納稅所得額。

(9)回答該企業2023年度是否滿足小型微利企業條件,并計算應退(補)的企業所得稅。(2022年考題改編)

【答案及解析】

(1)應補繳的印花稅=6×10×1‰-0.01=0.05(萬元)

(2)不能享受加計扣除優惠。

理由:研發活動,是指企業為獲得科學與技術新知識,創造性運用科學技術新知識,或實質性改進技術、產品(服務)、工藝而持續進行的具有明確目標的系統性活動。

外購財務軟件不享受加計扣除的優惠。

(3)①企業以非貨幣性資產對外投資而取得被投資企業的股權,應以非貨幣性資產的原計稅成本為計稅基礎,加上每年確認的非貨幣性資產轉讓所得,逐年進行調整。

②應納稅調增=60÷5=12(萬元)

企業2022年度發生非貨幣性資產投資會計上確認所得60萬元,稅法上分5年均勻計入相應年度的應納稅所得額,則2022年稅務處理:調減48萬元(60-60÷5);2023—2026年稅務處理:每年調增12萬元。

(4)①企業向無關聯自然人借款的利息支出,其借款情況同時符合以下條件的,其利息支出在不超過按照金融企業同期同類貸款利率計算的數額的部分,準予扣除。

條件一:企業與個人之間的借貸是真實、合法、有效的,并且不具有非法集資目的或其他違反法律、法規的行為。

條件二:企業與個人之間簽訂了借款合同。

②納稅調增=20-20÷8%×6%=5(萬元)

(5)①應代扣代繳個人所得稅=10×20%=2(萬元);

②納稅調增10萬元。

(6)納稅調減100萬元。

(7)①職工福利費扣除限額=3000×14%=420(萬元)<450萬元,納稅調增=450-420=30(萬元);

②職工教育經費扣除限額=3000×8%=240(萬元)>90萬元,無須納稅調整;

③工會經費扣除限額=3000×2%=60(萬元)>40萬元,無須納稅調整。

合計應納稅調增=30(萬元)

(8)①其他相關費用扣除限額=(200+500+20)÷(1-10%)×10%=80(萬元)

②納稅調減=(200+500+20+70)×100%=790(萬元)

(9)

①應納稅所得額=930-0.05+[120-120÷(5×12+9)×9]+12+5+10-100+30-790=201.3(萬元)

該企業2023年度滿足小型微利企業條件。

小型微利企業是指從事國家非限制和禁止行業,且同時符合年度應納稅所得額不超過300萬元、從業人數不超過300人、資產總額不超過5000萬元三個條件的企業。

②應退企業所得稅=70-(201.3×25%×20%)=59.94(萬元)。

【提示】2023年1月1日至2027年12月31日,對小型微利企業減按25%計算應納稅所得額,按20%的稅率繳納企業所得稅。

津公網安備12010202000755號

津公網安備12010202000755號