為什么有稅情況下有負債企業的權益資本比無稅時要小?

老師,是不是有這么一個公式:有負債企業的權益資本成本=無負債企業的權益資本成本+風險溢價,

那為什么還會有,“在有稅情況下,有負債企業的權益資本比無稅時要小”這樣的結論呢?

問題來源:

(三)有企業所得稅條件下的MM理論

|

命題Ⅰ |

基本觀點 |

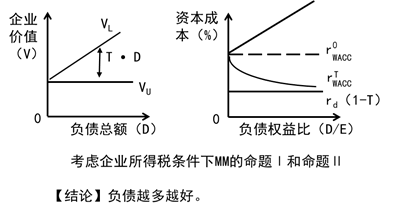

隨著企業負債比例提高,企業價值也隨之提高,在理論上全部融資來源于負債時,企業價值達到最大 |

|

表達式 |

VL=VU+T×D |

|

|

相關結論 |

有負債企業的價值VL=具有相同風險等級的無負債企業的價值VU+債務利息抵稅收益的現值 |

|

|

命題Ⅱ |

基本觀點 |

有負債企業的權益資本成本隨著財務杠桿的提高而增加 |

|

表達式 |

|

|

|

相關結論 |

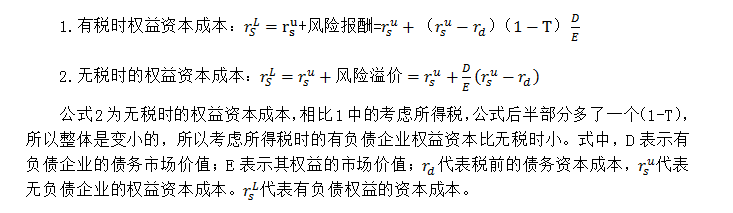

(1)有債務企業的權益資本成本=相同風險等級的無負債企業的權益資本成本+以市值計算的債務與權益比例成比例的風險報酬 (2)風險報酬取決于企業的債務比例以及所得稅稅率 |

有稅條件下的MM理論兩個命題如圖9-2所示。

【提示】若同時考慮個人所得稅和企業所得稅,在其他條件不變時,個人所得稅會降低無負債公司的價值。

【總結】有稅條件下的MM理論與無稅條件下的MM理論的關系

|

項目 |

有稅的MM理論 |

無稅的MM理論 |

|

資本結構對企業價值影響 |

負債比重越大,企業價值越大 |

不影響 |

|

資本結構對加權平均資本成本影響 |

負債比重越大,加權平均資本成本越低 |

不影響 |

|

資本結構對權益資本成本影響 |

負債比重越大,權益資本成本越高 |

負債比重越大,權益資本成本越高 |

|

二者的差異是由(1-T)引起的。有負債企業在有稅時的權益資本成本比無稅時的要小 |

||

|

資本結構對負債資本成本影響 |

不影響 |

不影響 |

|

二者的差異是由(1-T)引起的,有稅時的負債資本成本比無稅時的要小 |

||

李老師

2020-09-03 16:40:31 8098人瀏覽

相關答疑

-

2024-07-07

-

2020-08-29

-

2020-07-12

-

2020-05-27

-

2020-05-11

津公網安備12010202000755號

津公網安備12010202000755號