風(fēng)險(xiǎn)中性原理是什么?

完了老師我又鉆牛角尖了,預(yù)期報(bào)酬率就應(yīng)該是無(wú)風(fēng)險(xiǎn)利率我怎么都不理解,無(wú)風(fēng)險(xiǎn)利率是政府債券的利率,我們根本就沒(méi)有研究債券,這個(gè)假設(shè)毫無(wú)根據(jù)啊

問(wèn)題來(lái)源:

2.風(fēng)險(xiǎn)中性原理

(1)基本思想

假設(shè)投資者對(duì)待風(fēng)險(xiǎn)的態(tài)度是中性的,所有證券的期望報(bào)酬率都應(yīng)當(dāng)是無(wú)風(fēng)險(xiǎn)利率。

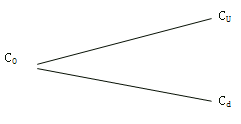

(2)計(jì)算思路CU

用無(wú)風(fēng)險(xiǎn)報(bào)酬率折現(xiàn)

![]() 現(xiàn)在價(jià)值 到期日價(jià)值的期望值

現(xiàn)在價(jià)值 到期日價(jià)值的期望值

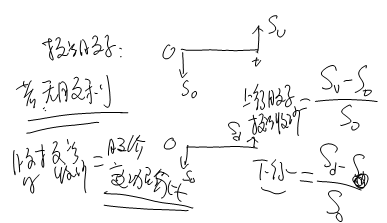

基本公式:

到期日價(jià)值的期望值=上行概率×Cu+下行概率×Cd

期權(quán)價(jià)值=到期日價(jià)值的期望值÷(1+持有期無(wú)風(fēng)險(xiǎn)利率)

r期=P×上行收益率+(1-P)×下行收益率

(3)上行概率的計(jì)算

期望報(bào)酬率(無(wú)風(fēng)險(xiǎn)利率)

=上行概率×上行時(shí)報(bào)酬率+下行概率×下行時(shí)報(bào)酬率

假設(shè)股票不派發(fā)紅利,股票價(jià)格的上升百分比就是股票投資的報(bào)酬率。

期望報(bào)酬率(無(wú)風(fēng)險(xiǎn)利率)

=上行概率×股價(jià)上升百分比+下行概率×(-股價(jià)下降百分比)

(4)計(jì)算公式

期權(quán)價(jià)值=(上行概率×上行期權(quán)價(jià)值+下行概率×下行期權(quán)價(jià)值)/(1+持有期無(wú)風(fēng)險(xiǎn)利率)=(上行概率×Cu+下行概率×Cd)/(1+r)

王老師

2019-06-09 18:28:57 739人瀏覽

這里是有前提條件的,是假設(shè)投資者對(duì)待風(fēng)險(xiǎn)的態(tài)度是中性的,風(fēng)險(xiǎn)中性的投資者是不需要額外的收益補(bǔ)償其承擔(dān)的風(fēng)險(xiǎn)的,所以證券的期望報(bào)酬率應(yīng)該是無(wú)風(fēng)險(xiǎn)利率的。

您再理解一下,如有其他疑問(wèn)歡迎繼續(xù)交流,加油!相關(guān)答疑

-

2025-06-19

-

2025-06-18

-

2025-06-15

-

2025-06-15

-

2025-06-15

您可能感興趣的CPA試題

- 單選題 某公司目前處于生產(chǎn)經(jīng)營(yíng)的淡季,需要穩(wěn)定性流動(dòng)資產(chǎn)80萬(wàn)元,穩(wěn)定性流動(dòng)資產(chǎn)占長(zhǎng)期性資產(chǎn)的40%。若企業(yè)股東權(quán)益為120萬(wàn)元,長(zhǎng)期負(fù)債為70萬(wàn)元,經(jīng)營(yíng)性流動(dòng)負(fù)債為45萬(wàn)元,不存在短期金融負(fù)債,該企業(yè)實(shí)行的是( )。

- 單選題 企業(yè)預(yù)防性現(xiàn)金數(shù)額大小( )。

- 單選題 某公司持有有價(jià)證券的平均年利率為10%,公司的現(xiàn)金最低持有量為3000元,現(xiàn)金余額的最優(yōu)返回線為10000元。如果公司現(xiàn)有現(xiàn)金25000元,根據(jù)現(xiàn)金持有量隨機(jī)模型,此時(shí)應(yīng)當(dāng)投資于有價(jià)證券的金額是( )元。

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)