四、綜合題

本題型共2小題,共計32分。答案中的金額單位以萬元表示,涉及計算的,要求列出計算步驟。

1.(本小題16分。)甲公司為一家上市公司,2×22年度和2×23年度發生的有關交易或事項如下:

(1)2×22年3月31日,甲公司決定將一辦公樓對外出租,當日與承租人簽訂租賃合同。租賃期為自合同簽訂之日起3年。該辦公樓于2×17年3月31日以銀行存款80 000萬元購入,預計使用年限為40年,預計凈殘值為零,采用年限平均法計提折舊。至2×22年3月31日已提折舊10 000萬元,未計提減值準備,當日公允價值為90 000萬元。甲公司對該出租的辦公樓采用成本模式進行后續計量,預計尚可使用年限為35年,采用年限平均法計提折舊,預計凈殘值為零。

2×23年1月1日。甲公司決定將上述辦公樓后續計量由成本模式變更為公允價值模式,當日辦公樓公允價值為100 000萬元。

假定企業所得稅法規定,甲公司上述房產的折舊年限為20年,預計凈殘值為零,采用年限平均法計提的折舊可在稅前扣除。

(2)2×23年1月1日,為激勵高管人員,甲公司以每股6元的價格向20名高管人員每人授予100萬股限制性股票(每股面值為1元),發行價款12 000萬元已于當日收存銀行,并辦理完成限制性股票的股權過戶登記手續。根據限制性股票激勵計劃,被授予限制性股票的高管人員從2×23年1月1日起在甲公司連續服務3年,其所授予的限制性股票才能夠解除限售;如果這些高管人員在3年內離開甲公司,甲公司有權以授予價格每股6元回購其被授予的限制性股票。2×23年末,有2名高管離開公司,預計未來兩年還會有1名高管離開公司。

2×23年1月1日和2×23年12月31日,甲公司股票的市場價格分別為每股12元和每股15元。

根據企業所得稅法規定,對于帶有服務條件的股權激勵計劃,等待期內確認的成本費用不得稅前扣除,待行權后根據實際行權時的股票公允價值與激勵對象實際行權支付的價格之間的差額允許稅前扣除。甲公司以期末股票的市場價格估計未來因股份支付可在稅前扣除的金額。

(3)2×23年1月1日,承租人甲公司與出租人乙公司簽訂了為期3年的商鋪租賃合同。每年的租賃付款額為60萬元,在每年年末支付。甲公司無法確定租賃內含利率,其增量借款利率為4%,甲公司已支付與該租賃相關的初始直接費用5萬元。甲公司取得的使用權資產采用直線法自租賃期開始的當月按3年計提折舊。假設利息費用不符合資本化條件。

按照適用稅法規定,該交易屬于稅法上的經營租賃,甲公司支付的初始直接費用于實際發生時一次性稅前扣除,每期支付的租金允許在支付當期進行稅前抵扣,已知:(P/A,4%,3)=2.7751。

其他資料:(1)甲公司適用的企業所得稅稅率為25%,未來期間能夠產生足夠的應納稅所得額用以抵減可抵扣暫時性差異;(2)甲公司按年度凈利潤的10%計提法定盈余公積,不計提任意盈余公積。(3)本題不考慮除企業所得稅以外的相關稅費及其他因素。

要求:

(1)根據資料(1),計算甲公司2×22年度該辦公樓應確認的遞延所得稅金額,并編制相關會計分錄;說明甲公司2×23年1月1日變更投資性房地產后續計量模式的會計處理原則,并編制相關會計分錄。

(2)根據資料(2),計算甲公司2×23年度應確認的股份支付費用金額,以及因股份支付應確認的遞延所得稅金額,并編制授予限制性股票、確認股份支付費用及其遞延所得稅相關的會計分錄。

(3)根據資料(3),①計算租賃期開始日租賃負債的賬面價值和計稅基礎、使用權資產賬面價值和計稅基礎、應確認的遞延所得稅資產和遞延所得稅負債;②編制甲公司2×23年與租賃相關的會計分錄。

【答案】

(1)①該辦公樓2×22年會計計提折舊=80 000÷40×3/12+(80 000-10 000)÷35×9/12=500+1 500=2 000(萬元),2×22年稅法計提折舊=80 000÷20=4 000(萬元),應確認遞延所得稅負債=(4 000-2 000)×25%=500(萬元)。

相關會計分錄:

借:管理費用 500

貸:累計折舊 500

借:投資性房地產 80 000

累計折舊 10 000

貸:固定資產 80 000

投資性房地產累計折舊 10 000

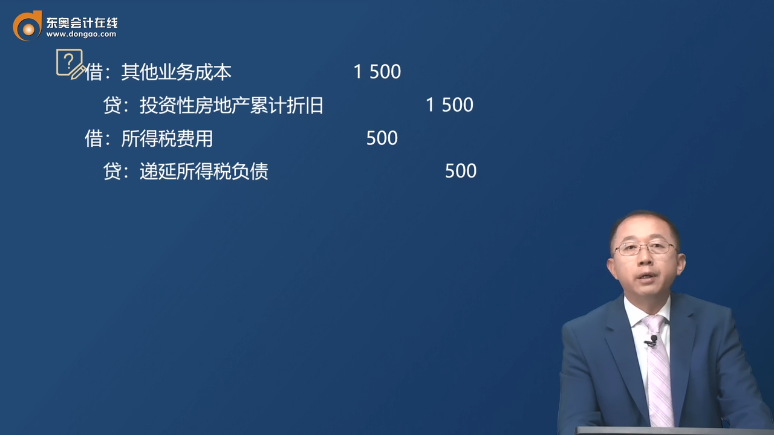

借:其他業務成本 1 500

貸:投資性房地產累計折舊 1 500

借:所得稅費用 500

貸:遞延所得稅負債 500

②甲公司2×23年1月1日變更投資性房地產后續計量模式,屬于會計政策變更,應采用追溯調整法進行會計處理。

相關會計分錄:

借:投資性房地產——成本 90 000

——公允價值變動

10 000

投資性房地產累計折舊 11 500(10 000+1 500)

貸:投資性房地產 80 000

遞延所得稅負債 7 875

{[100 000-(80 000-11 500)] ×25%}

其他綜合收益 15 000

{[90 000-(80 000-10 000)]×(1-25%)}

盈余公積 862.5

{[100 000-(80 000-11 500)-7 875-15 000]×10%}

利潤分配——未分配利潤 7 762.5

{[100 000-(80 000-11 500)-7 875-15 000]×90%}

(2)甲公司2×23年度應確認的股份支付費用金額=(20-2-1)×100×(12-6)×1/3=3 400(萬元),甲公司當期因股份支付應確認的可抵扣暫時性差異=(20-2-1)×100×(15-6)×1/3=5 100(萬元),因股份支付應確認的遞延所得稅資產=5 100×25%=1 275(萬元)。

相關會計分錄:

2×23年1月1日

借:銀行存款 12 000

貸:股本 2 000

資本公積——股本溢價 10 000

借:庫存股 12 000

貸:其他應付款 12 000

2×23年12月31日

借:管理費用 3 400

貸:資本公積——其他資本公積 3 400

借:遞延所得稅資產 1 275

貸:所得稅費用 850(3 400×25%)

資本公積——其他資本公積 425

(3)①租賃期開始日租賃負債賬面價值=60×2.7751=166.51(萬元),計稅基礎為0,應確認遞延所得稅資產=(166.51-0)×25%=41.63(萬元)。

使用權資產賬面價值=166.51+5=171.51(萬元),計稅基礎為0,應確認遞延所得稅負債=(171.51-0)×25%=42.88(萬元)。

②會計分錄:

借:使用權資產 171.51

租賃負債——未確認融資費用 13.49(180-166.51)

貸:租賃負債——租賃付款額 180

銀行存款 5

借:遞延所得稅資產 41.63

所得稅費用 1.25

貸:遞延所得稅負債 42.88

借:銷售費用 57.17

貸:使用權資產累計折舊 57.17(171.51÷3)

借:財務費用 6.66

貸:租賃負債——未確認融資費用 6.66(166.51×4%)

借:租賃負債——租賃付款額 60

貸:銀行存款 60

2×23年12月31日租賃負債賬面價值=166.51+6.66-60=113.17(萬元),計稅基礎為0,應確認遞延所得稅資產余額=(113.17-0)×25%=28.29(萬元),本期應確認遞延所得稅資產貸方發生額=41.63-28.29=13.34(萬元)。

借:所得稅費用 13.34

貸:遞延所得稅資產 13.34

2×23年12月31日使用權資產賬面價值=171.51-57.17=114.34(萬元),計稅基礎為0,應確認遞延所得稅負債余額=(114.34-0)×25%=28.59(萬元),本期應確認遞延所得稅負債借方發生額=42.88-28.59=14.29(萬元)。

借:遞延所得稅負債 14.29

貸:所得稅費用 14.29

?非常感謝。

?非常感謝。

津公網安備12010202000755號

津公網安備12010202000755號