第二問,怎么判斷票面利率低于等風險普通債券市場利率?

題目中沒有給出等風險普通債券市場利率,怎么判斷票面利率低于等風險普通債券市場利率?謝謝!

問題來源:

資料一:甲公司2019年預計財務報表主要數據。

甲公司2019年財務費用均為利息費用,資本化利息250萬元。

資料二:籌資方案。

甲公司擬平價發行可轉換債券,面值1000元,票面利率6%,期限10年,每年末付息一次,到期還本。每份債券可轉換20股普通股,不可贖回期5年,5年后贖回價格1030元,此后每年遞減6元。不考慮發行成本等其他費用。

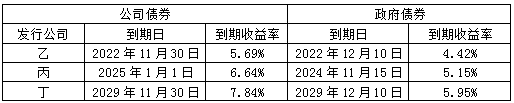

資料三:甲公司尚無上市債券,也找不到合適的可比公司,評級機構評定甲公司的信用級別為AA級。目前上市交易的AA級公司債券與之到期日相近的政府債券如下:

甲公司股票目前β系數1.25,市場風險溢價5%,企業所得稅稅率25%。假設公司所籌資金全部用于購置資產,資本結構以長期資本賬面價值計算權重(假設不考慮可轉換債券在負債和權益成分之間的分拆)。

資料四:如果甲公司按籌資方案發債,預計2020年營業收入比2019年增長25%,財務費用在2019年財務費用基礎上增加新發債券利息,資本化利息保持不變,企業應納稅所得額為利潤總額,營業凈利率保持2019年水平不變,不分配現金股利。

要求:

(1)根據資料一,計算籌資前長期資本負債率、利息保障倍數。

長期資本負債率=20000/(20000+60000)=25%

利息保障倍數=(10000+1000)/(1000+250)=8.8(倍)

(2)根據資料二,計算發行可轉換債券的資本成本。

轉換價值=20×38×(1+7%)5=1065.94(元)

擬平價發行可轉換債券,票面利率低于等風險普通債券市場利率,所以純債券價值小于1000元,因此底線價值=轉換價值=1065.94(元)。

在第5年年末,底線價值大于贖回價格,所以應選擇進行轉股。

1000=1000×6%×(P/A,rd,5)+1065.94×(P/F,rd,5)

當rd=7%時,1000×6%×(P/A,7%,5)+1065.94×(P/F,7%,5)=1006.03(元)

當rd=8%時,1000×6%×(P/A,8%,5)+1065.94×(P/F,8%,5)=965.04(元)

(rd-7%)/(8%-7%)=(1000-1006.03)/(965.04-1006.03)

解得:rd=7.15%

即,可轉換債券的稅前資本成本=7.15%

可轉換債券的稅后資本成本=7.15%×(1-25%)=5.36%

(3)為判斷籌資方案是否可行,根據資料三,利用風險調整法,計算甲公司稅前債務資本成本;假設無風險利率參考10年期政府債券到期收益率,計算籌資后股權資本成本。

甲公司稅前債務資本成本=[(5.69%-4.42%)+(6.64%-5.15%)+(7.84%-5.95%)]/3+5.95%=7.5%

β資產=1.25/[1+![]() ×(1-25%)]=1

×(1-25%)]=1

β權益=1×[1+![]() ×(1-25%)]=1.5

×(1-25%)]=1.5

籌資后股權資本成本=5.95%+1.5×5%=13.45%

(4)為判斷是否符合借款合同中保護性條款的要求,根據資料四,計算籌資方案執行后2020年末長期資本負債率、利息保障倍數。

股東權益增加=7500×(1+25%)=9375(萬元)

長期資本負債率=(20000+20000)/(20000+20000+60000+9375)=36.57%

利息保障倍數=[7500×(1+25%)/(1-25%)+1000+20000×6%]/(1000+20000×6%+250)=6(倍)

(5)基于上述結果,判斷籌資方案是否可行,并簡要說明理由。(2019年卷Ⅰ)

雖然與長期借款合同中保護性條款相比,長期資本負債率36.57%低于50%,利息保障倍數6倍高于5倍。但可轉換債券稅前資本成本7.15%小于甲公司稅前債務資本成本7.5%,所以籌資方案不可行。

林老師

2021-07-29 11:50:00 3531人瀏覽

因為這里是平價發行可轉換債券的,平價發行的情況下對于普通債券來說,票面利率是等于市場利率的,但是對于可轉換債券來說,因為是附帶轉換權的,所以會導致可以少支付利息的,所以票面利率是低于等風險普通債券市場利率。

您再理解一下,如有其他疑問歡迎繼續交流,加油!相關答疑

-

2025-06-15

-

2025-06-15

-

2024-01-08

-

2023-08-10

-

2020-04-16

津公網安備12010202000755號

津公網安備12010202000755號