當前位置:東奧會計在線 > 財會狂歡節 > 私塾課> 增值稅法律制度(5)

講師: 黃潔洵

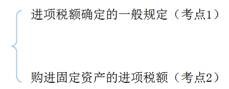

第三單元 一般納稅人進項稅額的處理

考點框架

考點1:進項稅額確定的一般規定(★★★)

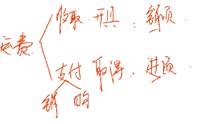

(一)扣稅憑證

1.納稅人取得的增值稅扣稅憑證不符合法律、行政法規或者國務院稅務主管部門有關規定的,其進項稅額不得從銷項稅額中抵扣。

2.合法扣稅憑證的種類

(1)增值稅專用發票(含稅控機動車銷售統一發票);

(2)海關進口增值稅專用繳款書;

(3)農產品收購發票;

(4)農產品銷售發票;

(5)從境外單位或者個人購進勞務、服務、無形資產或者境內的不動產,從稅務機關或者扣繳義務人取得的代扣代繳稅款的完稅憑證。

【提示】從銷售方取得增值稅普通發票的,通常不得抵扣進項稅額。

【例題·多選題】根據增值稅法律制度的規定,下列各項中,可以作為增值稅進項稅額抵扣憑證的有( )。(2011年)

A.從銷售方取得的注明增值稅稅額的增值稅專用發票

B.從海關取得的注明進口增值稅稅額的海關進口增值稅專用繳款書

C.購進農產品取得的注明買價的農產品收購發票

D.銷售貨物過程中支付運輸費用而取得的增值稅專用發票

【答案】ABCD

(二)取得增值稅專用發票:按票面注明稅額抵扣(農產品除外)

1.納稅人購進貨物、勞務、服務、無形資產或者不動產,取得增值稅專用發票、海關進口增值稅專用繳款書、代扣代繳稅款的完稅憑證的,按憑證上注明的增值稅稅額,依法從銷項稅額中抵扣。

2.一般納稅人取得稅務機關為小規模納稅人代開的增值稅專用發票,可以依法將增值稅專用發票上注明的稅額作為進項稅額抵扣。

【例題·多選題】甲建筑公司為增值稅一般納稅人,其2017年11月發生的下列增值稅進項稅額中,準予從銷項稅額中抵扣的有( )。

A.購進工程所用材料取得增值稅專用發票注明稅額170000元

B.購進施工現場修建臨時建筑物所用材料取得增值稅專用發票注明稅額8500元

C.購進工程設計服務取得增值稅專用發票注明稅額600元

D.購進辦公用品取得增值稅普通發票注明稅額180元

【答案】ABC

【解析】選項D:增值稅普通發票不能作為進項稅額的抵扣憑證。

(三)不得抵扣的進項稅額

1.用于不產生銷項稅額的項目

用于簡易計稅方法計稅項目、免征增值稅項目、集體福利或者個人消費的購進貨物、加工修理修配勞務、服務、無形資產和不動產,不得抵扣進項稅額。

【提示1】上述規定涉及的固定資產、無形資產、不動產,僅指專用于上述項目的固定資產、無形資產(不包括其他權益性無形資產)、不動產。

【提示2】個人消費包括納稅人的交際應酬消費。

【例題1·單選題】甲公司為增值稅一般納稅人。2017年1月購進下列貨物取得的增值稅專用發票上注明的稅額,準予從銷項稅額中抵扣的是( )。(2017年)

A.用于交際應酬而購進的酒類產品

B.用于應稅項目生產而購進的動力燃料

C.為本公司職工健身使用而購進的健身器材

D.用于免稅項目而購進的設備

【答案】B

【解析】購進的貨物用于簡易計稅方法計稅項目、免征增值稅項目(選項D)、集體福利(選項C)或者個人消費(選項A),不得抵扣進項稅額。

【例題2·單選題】根據增值稅法律制度的規定,增值稅一般納稅人將購進的貨物用于下列項目所涉及的進項稅額,準予從銷項稅額中抵扣的是( )。(2017年)

A.分配給投資者

B.增值稅免稅項目

C.簡易計稅方法計稅項目

D.個人消費

【答案】A

【解析】購進的貨物用于簡易計稅方法計稅項目(選項C)、免征增值稅項目(選項B)、集體福利或者個人消費(選項D),不得抵扣進項稅額。

【例題3·單選題】根據增值稅法律制度的規定,增值稅一般納稅人的下列行為涉及的進項稅額準予抵扣的是( )。(2014年)

A.將購進貨物用于生產免稅產品

B.將購進貨物用于職工福利

C.將購進貨物用于生產應稅產品

D.將購進貨物用于個人消費

【答案】C

【解析】購進的貨物用于簡易計稅方法計稅項目、免征增值稅項目(選項A)、集體福利(選項B)或者個人消費(選項D),不得抵扣進項稅額。

【例題4·單選題】根據增值稅法律制度的規定,增值稅一般納稅人的下列行為中涉及的進項稅額,不得從銷項稅額中抵扣的是( )。(2013年)

A.食品廠將自產的月餅發給職工作為中秋節的福利

B.商場將購進的服裝發給職工用于運動會入場式

C.電腦生產企業將自產的電腦分配給投資者

D.紡織廠將自產的窗簾用于職工活動中心

【答案】B

【解析】(1)選項ACD:自產或者委托加工收回的貨物,不論用于集體福利、個人消費,還是用于投資、分配、贈送,均視同銷售貨物,對應的進項稅額可以抵扣;(2)選項B:購進的貨物用于簡易計稅方法計稅項目、免征增值稅項目、集體福利或者個人消費,不得抵扣進項稅額。

【總結】以貨物生產型一般納稅人為例:

貨物來源 | 用途 | 是否視同銷售貨物 | 銷項稅額的處理 | 進項稅額的處理 |

自產、委托加工的貨物 | 用于集體福利、個人消費 | 視同銷售貨物 | (1)貨物移送當期確認銷項稅額 (2)核定銷售額(自己的同類平均價——市場價——組成計稅價格) | 對應的進項稅額可以依法抵扣 |

用于投資、分配、贈送 | ||||

購進的貨物 | 用于投資、分配、贈送 | |||

用于集體福利、個人消費 | 不視同銷售貨物 | 不確認銷項稅額 | 對應的進項稅額亦不得抵扣 |

5【例題·單選題】某服裝廠為增值稅一般納稅人。2018年8月,銷售服裝開具增值稅專用發票,取得含稅銷售額200萬元;開具增值稅普通發票,取得含稅銷售額120萬元。將外購的布料用于集體福利,該布料購進價20萬元,同類布料不含稅銷售價為30萬元。根據增值稅法律制度的規定,該服裝廠當月增值稅銷項稅額為( )萬元。(2015年)

A.44.14

B.40.94

C.39.34

D.51.2

【答案】A

【解析】(1)將購進的布料用于集體福利,不視同銷售,對應的進項稅額不得抵扣;(2)銷售服裝時不論是否開具增值稅專用發票,均應計算銷項稅額;(3)該服裝廠當月增值稅銷項稅額=(200+120)÷(1+16%)×16%=44.14(萬元)。

2.非正常損失

(1)非正常損失的購進貨物,以及相關的加工修理修配勞務和交通運輸服務,不得抵扣進項稅額;

(2)非正常損失的在產品、產成品所耗用的購進貨物、加工修理修配勞務和交通運輸服務,不得抵扣進項稅額;

(3)非正常損失的不動產,以及該不動產所耗用的購進貨物、設計服務和建筑服務,不得抵扣進項稅額;

(4)非正常損失的不動產在建工程所耗用的購進貨物、設計服務和建筑服務,不得抵扣進項稅額。

【提示】非正常損失,是指因管理不善造成被盜、丟失、霉爛變質的損失,以及因違反法律法規造成貨物或不動產被依法沒收、毀損、拆除的情形。如果是因不可抗力毀損或者發生合理損耗,對應的進項稅額可以抵扣。

【案例】甲公司是增值稅一般納稅人,本月(2018年1月)從外地購入一批原材料,取得增值稅專用發票注明金額10萬元、稅額1.7萬元,該批原材料在運回甲公司途中因管理不善丟失了5%,又因遇不可抗力毀損了30%。

【解析】

(1)因管理不善丟失的5%,對應的進項稅額不得抵扣;

(2)因不可抗力毀損的30%,進項稅額可以繼續依法抵扣;

(3)甲公司上述業務可以抵扣的進項稅額=1.7×(1-5%)=1.62(萬元)。

3.購進的旅客運輸服務、貸款服務、餐飲服務、居民日常服務和娛樂服務,不得抵扣進項稅額。

【例題1·單選題】根據增值稅法律制度的規定,下列關于進項稅額抵扣的說法中,不正確的是( )。(2018年)

A.購進的餐飲服務,不得抵扣進項稅額

B.購進的貨物用于免稅項目,不得抵扣進項稅額

C.購進的住宿服務,取得增值稅專用發票,不得抵扣進項稅額

D.購進的旅客運輸服務,不得抵扣進項稅額

【答案】C

【解析】(1)一般納稅人購進旅客運輸服務(選項D)、貸款服務、餐飲服務(選項A)、居民日常服務和娛樂服務,不得抵扣進項稅額;(2)一般納稅人將購進的貨物用于簡易計稅方法計稅項目、增值稅免稅項目(選項B)、集體福利或者個人消費的,不得抵扣進項稅額。

【例題2·多選題】根據增值稅法律制度的規定,一般納稅人購進的下列服務或貨物所負擔的進項稅額,不得抵扣的有( )。(2017年)

A.購進的貸款服務

B.購進的旅客運輸服務

C.購進的用于簡易計稅方法計稅項目的貨物

D.購進的專用于免征增值稅項目的專利技術

【答案】ABCD

【解析】(1)一般納稅人購進旅客運輸服務(選項B)、貸款服務(選項A)、餐飲服務、居民日常服務和娛樂服務,不得抵扣進項稅額;(2)一般納稅人將購進的貨物用于簡易計稅方法計稅項目(選項C)、增值稅免稅項目、集體福利或者個人消費的,不得抵扣進項稅額;(3)一般納稅人購進的固定資產、無形資產(不包括其他權益性無形資產)和不動產專用于簡易計稅方法計稅項目、免征增值稅項目(選項D)、集體福利或者個人消費,不得抵扣進項稅額。

【例題3·多選題】根據增值稅法律制度的規定,一般納稅人購進下列服務所負擔的進項稅額中,不得抵扣的有( )。(2016年)

A.餐飲服務

B.貸款服務

C.建筑服務

D.娛樂服務

【答案】ABD

【解析】一般納稅人購進的旅客運輸服務、貸款服務、餐飲服務、居民日常服務和娛樂服務,不得抵扣進項稅額。

考點2:購進固定資產的進項稅額(★★)

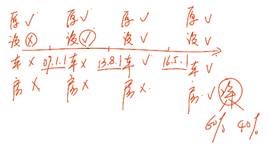

1.自2009年1月1日起,增值稅一般納稅人外購的用于生產經營的固定資產(有形動產,作為納稅人自用消費品的汽車、摩托車、游艇除外),取得增值稅專用發票的,其進項稅額可以抵扣。

2.自2013年8月1日起,納稅人購進應征消費稅的汽車、摩托車、游艇自用,取得增值稅專用發票的,可以抵扣購進時的增值稅進

項稅額。

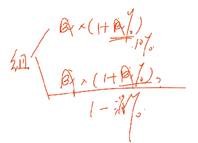

3.2016年5月1日后取得并在會計制度上按固定資產核算的不動產,以及2016年5月1日后取得的不動產在建工程,其進項稅額應按照有關規定分2年從銷項稅額中抵扣,第一年抵扣比例為60%,第二年抵扣比例為40%。

200學力值

解鎖當前課程

確定

確定