房地產開發企業土地增值稅清算_24年注冊會計師稅法劃重點

注冊會計師稅法科目的土地增值稅是綜合性和被綜合性都很強的稅種,其計算過程涉及增值稅、城建稅、耕地占用稅、契稅、印花稅等多個稅種,具有綜合性;土地增值稅也是企業所得稅稅前可以扣除的稅種,使其具有被綜合性。因此要注意土地增值稅與其他稅種混合命題。

? 2024年《稅法》精選習題逐章速刷> ? 新人福利!登錄即送專屬學習資料>

考生在備考注冊會計師考試稅法科目時要處理好難點與重點的關系,要明白難點內容不一定是重點內容,那么教材中哪些是重要知識點呢?東奧根據稅法輕一老師的授課講義整理稅法各章考點,讓考生的備考可以有的放矢,點擊領取稅法重要知識點匯總>>![]()

【所屬章節】

第十章:房產稅法、契稅法和土地增值稅法

第三節:土地增值稅法

【知 識 點】

房地產開發企業土地增值稅清算

土地增值稅清算是指納稅人在符合土地增值稅清算條件后,依照稅收法律、法規及土地增值稅有關政策規定,計算房地產開發項目應繳納的土地增值稅稅額,并填寫土地增值稅清算申報表,向主管稅務機關提供有關資料,辦理土地增值稅清算手續,結清該房地產項目應繳納土地增值稅稅款的行為。

(一)清算單位、條件以及時間

1.清算單位

(1)土地增值稅以國家有關部門審批的房地產開發項目為單位進行清算,對于分期開發的項目,以分期項目為單位清算。

(2)開發項目中同時包含普通住宅和非普通住宅的,應分別計算增值額。

2.清算條件

(1)納稅人應進行土地增值稅清算的三種情況:

①房地產開發項目全部竣工、完成銷售的。

②整體轉讓未竣工決算房地產開發項目的。

③直接轉讓土地使用權的。

(2)主管稅務機關可要求納稅人進行土地增值稅清算的四種情況:

①已竣工驗收的房地產開發項目,已轉讓的房地產建筑面積占整個項目可售建筑面積的比例在85%以上,或該比例雖未超過85%,但剩余的可售建筑面積已經出租或自用的。

②取得銷售(預售)許可證滿三年仍未銷售完畢的。

③納稅人申請注銷稅務登記但未辦理土地增值稅清算手續的。

④省稅務機關規定的其他情況。

提示:

清算條件為近幾年計算問答題的高頻考點,考生務必掌握。

3.清算時間

(1)凡符合應辦理土地增值稅清算條件的項目,納稅人應當在滿足條件之日起90日內到主管稅務機關辦理清算手續。

(2)凡屬稅務機關要求納稅人進行土地增值稅清算的項目,納稅人應當在接到主管稅務機關下發的清算通知之日起90日內,到主管稅務機關辦理清算手續。

(二)收入的確認

1.一般情形下銷售收入的確認

房地產開發項目的銷售行為跨越“營改增”前后的:

土地增值稅清算應稅收入=“營改增”前轉讓房地產取得的收入+“營改增”后轉讓房地產取得的不含增值稅收入

2.非直接銷售和自用房地產的收入確定

情形 | 收入的確定 |

房地產開發企業將開發產品用于職工福利、獎勵、對外投資、分紅、償債、換取非貨幣性資產等,發生所有權轉移時應視同銷售房地產 | 收入按下列方法和順序確認: (1)按本企業在同一地區、同一年度銷售的同類房地產的平均價格確定 (2)由主管稅務機關參照當地當年、同類房地產的市場價格或評估價值確定 |

房地產開發企業用建造的房地產安置回遷戶的,安置用房視同銷售處理 | |

房地產開發企業將開發的部分房地產轉為企業自用或用于出租等商業用途時,產權未發生轉移的 | 不征收土地增值稅,在稅款清算時不列收入,不扣除相應的成本和費用 |

(三)扣除項目的規定

1.可據實扣除的項目

(1)房地產開發企業開發建造的與清算項目配套的居委會和派出所用房、會所、停車場(庫)、物業管理場所、變電站、熱力站、水廠、文體場館、學校、幼兒園、托兒所、醫院、郵電通訊等公共設施:

①建成后產權屬于全體業主所有的,其成本、費用可以扣除。

②建成后無償移交給政府、公用事業單位用于非營利性社會公共事業的,其成本、費用可以扣除。

③建成后有償轉讓的,應計算收入,并準予扣除成本、費用。

(2)房地產開發企業銷售已裝修的房屋,其裝修費用可以計入房地產開發成本。

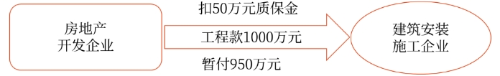

(3)房地產開發企業在工程竣工驗收后,根據合同約定,扣留建筑安裝施工企業一定比例的工程款,作為開發項目的質量保證金,在計算土地增值稅時,建筑安裝施工企業就質量保證金對房地產開發企業開具發票的,按發票所載金額予以扣除。

施工企業開票950萬元,房開企業就扣除工程款950萬元;

施工企業開票1000萬元,房開企業就扣除工程款1000萬元。

(4)房地產開發企業為取得土地使用權所支付的契稅,應視同“按國家統一規定繳納的有關費用”,計入“取得土地使用權所支付的金額”中扣除。

(5)房地產開發企業支付給回遷戶的補差價款,計入拆遷補償費;回遷戶支付給房地產開發企業的補差價款,應抵減本項目拆遷補償費。

(6)貨幣安置拆遷的,房地產開發企業憑合法有效憑據計入拆遷補償費。

2.可核定扣除的項目

前期工程費、建筑安裝工程費、基礎設施費、開發間接費用的憑證或資料不符合清算要求或不實的。

3.不可扣除的項目

(1)除另有規定外,扣除取得土地使用權所支付的金額、房地產開發成本、費用及與轉讓房地產有關稅金,不能提供合法有效憑證的,不予扣除。

(2)房地產開發企業的預提費用,除另有規定外,不得扣除。

(3)房地產開發企業在工程竣工驗收后,根據合同約定,扣留建筑安裝施工企業一定比例的工程款,作為開發項目的質量保證金,建筑安裝施工企業就質量保證金未對房地產開發企業開具發票的,扣留的質保金,不得扣除。

(4)房地產開發企業逾期開發繳納的土地閑置費不得扣除。

(四)核定征收以及清算后的相關規定

1.土地增值稅的核定征收(稅務機關核定的計稅價格或收入不含增值稅。)

(1)稅務機關可以參照與房地產開發企業開發規模和收入水平相近的當地企業的土地增值稅稅負情況,按不低于預征率的征收率核定征收土地增值稅的五種情形:

①依照法律、行政法規的規定應當設置但未設置賬簿的。

②擅自銷毀賬簿或者拒不提供納稅資料的。

③雖設置賬簿,但賬目混亂或者成本資料、收入憑證、費用憑證殘缺不全,難以確定轉讓收入或扣除項目金額的。

④符合土地增值稅清算條件,未按照規定的期限辦理清算手續,經稅務機關責令限期清算,逾期仍不清算的。

⑤申報的計稅依據明顯偏低,又無正當理由的。

(2)核定征收率的規定

為了規范核定工作,核定征收率原則上不得低于5%,各省級稅務機關要結合本地實際,區分不同房地產類型制定核定征收率。

注意:

核定征收率(不低于5%,教材P434)≠預征率(除保障性住房外,不同地區省份分別規定不低于2%、1.5%、1%,教材P437)

2.清算后再轉讓房地產

在土地增值稅清算時未轉讓的房地產,清算后銷售或有償轉讓的,納稅人應按規定進行土地增值稅的納稅申報,扣除項目金額按清算時的單位建筑面積成本費用乘以銷售或轉讓面積計算

單位建筑面積成本費用=清算時的扣除項目總金額÷清算的總建筑面積

3.清算后補稅與滯納金

納稅人按規定預繳土地增值稅后,清算補繳的土地增值稅,在主管稅務機關規定的期限內補繳的,不加收滯納金。

注冊會計師考試時間為8月23日-25日,備考的時間總是轉瞬即逝,請各位考生珍惜時間積極備考!以上內容整理自劉穎老師《輕一基礎精講班》講義整理,點擊下圖了解課程詳情。

(本文為東奧會計在線原創文章,僅供考生學習使用,禁止任何形式的轉載)

津公網安備12010202000755號

津公網安備12010202000755號