2017稅務師《稅法二》高頻考點:特定事項的稅務處理

【東奧小編】轉眼間,四月已經來臨,正是學習好時節,東奧小編每天為您提供2017稅務師《稅法二》高頻考點,讓您保持良好學習狀態,TA考生成為東奧學員后可以查看全部知識點內容。

特定事項的稅務處理:

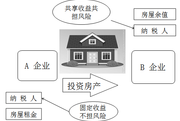

企業以本企業為主體聯合其他企業、單位、個人合作或合資開發房地產項目,且該項目未成立獨立法人公司的,按下列規定處理:

(一)(合作建房、合作分房)凡開發合同或協議中約定向投資各方(即合作、合資方,下同)分配開發產品的,企業在首次分配開發產品時,如該項目已經結算計稅成本,其應分配給投資方開發產品的計稅成本與其投資額之間的差額計入當期應納稅所得額;如未結算計稅成本,則將投資方的投資額視同銷售收入進行相關的稅務處理。

(二)(合作建房、合作分錢)凡開發合同或協議中約定分配項目利潤的,應按以下規定進行處理:

1. 企業應將該項目形成的營業利潤額并入當期應納稅所得額統一申報繳納企業所得稅,不得在稅前分配該項目的利潤。同時不能因接受投資方投資額而在成本中攤銷或在稅前扣除相關的利息支出。(先稅后分)

2. 投資方取得該項目的營業利潤應視同股息、紅利進行相關的稅務處理。

(三)(投地建房、合作分房)企業以換取開發產品為目的,將土地使用權投資其他企業房地產開發項目的,按以下規定進行處理:

企業應在首次取得開發產品時,將其分解為轉讓土地使用權和購入開發產品兩項經濟業務進行所得稅處理,并按應從該項目取得的開發產品(包括首次取得的和以后應取得的)的市場公允價值計算確認土地使用權轉讓所得或損失。

推薦考點:2017稅務師《稅法二》高頻考點:破產申請的受理

津公網安備12010202000755號

津公網安備12010202000755號