2018稅務師《稅法二》預習階段考點:應納稅額的計算

2018年稅務師考試備考已經開始了,現在正是預習的黃金時期,因教材還未發布,小奧根據2017年的教材為大家整理了稅務師預習階段《稅法二》的知識點,希望大家一戰成功,華麗蛻變!

【內容導航】

一、工資、薪金所得的計稅方法

二、個體工商戶、個人獨資企業和合伙企業生產經營所得的計稅方法

三、對企事業單位承包、承租經營所得的計稅方法

四、勞務報酬所得的計稅方法

五、稿酬所得的計稅方法

六、特許權使用費所得的計稅方法

七、利息、股息、紅利所得的計稅方法

八、財產租賃所得的計稅方法(掌握計算題)

九、財產轉讓所得的計稅方法

十、偶然所得和其他所得的計稅方法

【所屬章節】

本知識點屬于《稅法二》企業所得稅專題

【知識點】應納稅額的計算

應納稅額的計算

一、工資、薪金所得的計稅方法

(一)應納稅所得額1.應納稅額=(每月收入-3500或4800)×適用稅率-速算扣除數

工資、薪金所得費用扣除標準:

1.工資、薪金所得:2011年9月1日起(含),個人所得稅費用扣除標準為每月3500元。2011年8月31日前,每月扣除2000元。(費用扣除額,不是起征點)

2.附加費用扣除

2011年9月1日起,在每月扣除3500元的基礎上,再減除1300元,即扣除4800元;

適用于:①在中國境內的外商投資企業和外國企業中工作的外籍人員;②應聘在中國境內企業、事業單位、社會社團、國家機關中工作取得工薪所得的外籍專家;③在中國境內有住所而在中國境外任職或受雇取得工薪所得的個人。

【解釋】附加減除費用也適用于華僑和香港、澳門、臺灣同胞。“一國兩制”之“一國兩稅制”。

(二)應納稅額的計算方法

一般工資、薪金所得應納個人所得稅的計算

應納稅額=(每月收入額-3500或4800元)×適用稅率-速算扣除數

二、個體工商戶、個人獨資企業和合伙企業生產經營所得的計稅方法

(一)有關個體工商業戶的生產經營所得的征稅規定匯集如下:

應納稅所得額=收入總額-(成本+費用+損失+準予扣除的稅金)-規定的費用扣除

三、對企事業單位承包、承租經營所得的計稅方法

應納稅所得額=個人承包、承租經營收入總額+承包者個人的工資-每月3500元

=會計利潤-企業所得稅-上繳的承包費+工資薪金性質的所得

【解釋】“減除必要費用”是指按月減除3500元。

應納稅所得額=個人承包、承租經營收入總額-每月費用扣除標準×實際承包或承租月數

應納稅額=應納稅所得額×適用稅率-速算扣除數

四、勞務報酬所得的計稅方法

(一)應納稅所得額

費用扣除(定額或定率)

①每次收入不足4000元的

應納稅所得額=每次收入額-800元

②每次收入4000元以上的

應納稅所得額=每次收入額×(1-20%)

(二)次的規定

1.屬于一次性收入的,以取得該項收入為一次,按次確定應納稅所得額。

2.屬于同一事項連續性收入的,以一個月內取得的收入為一次,據以確定應納稅所得額。

3.統一規定以縣(含縣級市、區)為一地,其管轄內的一個月內同一項目的勞務服務為一次;當月跨縣地域的,則應分別計算。(分項、分次、分地)

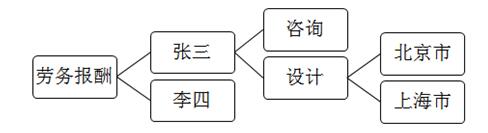

勞務報酬總結:喜洋洋四分法

先分人,再分項目、再分次、最后要分地域。

(三)應納稅額計算

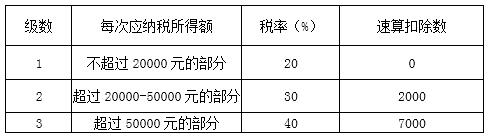

如果納稅人的每次應稅勞務報酬應納稅所得額超過20000元,應實行加成征稅,其應納稅總額應依據相應稅率和速算扣除數計算。計算公式為:

應納稅額=應納稅所得額×適用稅率-速算扣除數

五、稿酬所得的計稅方法

(一)應納稅所得額的計算

1.應納稅所得額的確定

(1)每次收入不足4000元的

應納稅所得額=每次收入額-800元

(2)每次收入4000元以上的

應納稅所得額=每次收入額×(1-20%)

2.關于“次”的規定(重要)

(1)同一作品再版取得的所得,應視為另一次稿酬所得計征個人所得稅;

(2)在兩處或兩處以上出版、發表同一作品而取得的稿酬,應就各處取得的所得或再版所得分次征稅。

(3)個人的同一作品在報刊上連載,應合并其因連載而取得的所得為一次。連載之后又出書取得稿酬的,或先出書后連載取得稿酬的,應視同再版稿酬分次征稅。

(4)同一作品在出版和發表時,以預付稿酬或分次支付稿酬等形式取得的稿酬收入,應合并計算為一次。

(5)同一作品出版、發表后,因添加印數而追加稿酬的,應與以前出版、發表時取得的稿酬合并計算為一次,計征個人所得稅。

(6)作者去世后,對取得其遺作稿酬,按稿酬所得征稅。

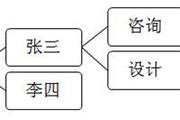

(7)關于合作出書問題。該先分錢,后扣費用,再繳稅。

【特別提示】稿酬所得的“次”是每年必考的考點。

(二)適用稅率

稿酬所得適用20%的比例稅率,并按應納稅額減征30%,故其實際適用稅率為14%(20%-20%×30%)。

(三)應納稅額計算公式

(1)每次收入不足4000元的:應納稅額=(每次收入額-800)×20%×(1-30%)

(2)每次收入在4000元以上的:應納稅額=每次收入額×(1-20%)×20%×(1-30%)

六、特許權使用費所得的計稅方法

特許權使用費所得適用20%的比例稅率,其應納稅額的計算公式為:

(1)每次收入不足4000元的:應納稅額=應納稅所得額×適用稅率=(每次收入額-800)×20%

(2)每次收入額在4000元以上的:應納稅額=應納稅所得額×適用稅率=每次收入額×(1-20%)×20%

七、利息、股息、紅利所得的計稅方法

應納稅所得額——無費用扣除

【解釋】1.暫免征收儲蓄存款利息收入個人所得稅;

2.國債和國家發行的金融債券利息免個稅。

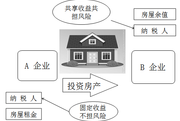

八、財產租賃所得的計稅方法(掌握計算題)

應納稅所得額的計算

1.應納稅所得額的確定

(1)每次收入不超過4000元的

應納稅所得額=每次收入額-800元

(2)每次收入4000元以上的

應納稅所得額=每次收入額×(1-20%)

2.個人出租住房扣除的費用

財產租賃收入的扣除=稅費+租金+修繕費+法定扣除標準

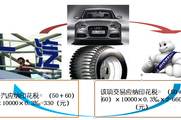

九、財產轉讓所得的計稅方法

應納稅所得額=每次收入額-財產原值-合理稅費

應納稅額=應納稅所得額×適用稅率

關注四大類財產轉讓:“房產、股權、有價證券、藝術收藏品”

十、偶然所得和其他所得的計稅方法

應納稅額=應納稅所得額(每次收入額)×20%

相信自己,就能成功!稅務師考試的道路雖然并不平坦,多看多練一定會順利通關,稅務師練習題同步更新中,考生不要錯過。

津公網安備12010202000755號

津公網安備12010202000755號