2017稅務師《稅法二》高頻考點:廣告費和業務宣傳費

【東奧小編】陽春三月,現在正是學習好時節!東奧小編每天為您提供2017稅務師考試《稅法二》高頻考點,讓您保持良好學習狀態,TA考生成為東奧學員后可以查看全部知識點內容。

廣告費和業務宣傳費

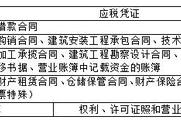

企業發生的符合條件的廣告費和業務宣傳費支出,除國務院財政、稅務主管部門另有規定外,不超過當年銷售(營業)收入15%的部分,準予扣除;超過部分,準予在以后納稅年度結轉扣除。

【解釋1】廣告費、業務宣傳費不再區分扣除標準,統一計算扣除標準。(很多題目把廣告費和業務宣傳費分別給出)

【解釋2】可以結轉以后年度扣除,要注意上一年是否有結轉的余額。

【解釋3】(三進三出)計算廣告費和業務宣傳費、業務招待費扣除限額的計算基數為銷售收入合計=主營業務收入+其他業務收入+視同銷售收入。銷售(營業)收入包括銷售貨物收入、提供勞務收入等主營業務收入,還包括其他業務收入、視同銷售收入。但是不含營業外收入(如讓渡固定資產或無形資產所有權收入)、投資收益。(有特例)(正向列舉和反向列舉的都要記住)

區分廣告費支出和非廣告性贊助支出

【解釋4】區分廣告費支出和非廣告性贊助支出的區別:廣告費支出一般都是通過平面媒體,非廣告性贊助支出則一般不通過媒體。非廣告性贊助支出不得稅前扣除。

【解釋5】企業在籌建期間,發生的廣告費和業務宣傳費,可按實際發生額計入企業籌辦費,并按有關規定在稅前扣除。

【解釋6】化妝品制造與銷售、醫藥制造、飲料制造(不含酒類制造)企業發生的廣告費和業務宣傳費支出,不超過當年銷售(營業)收入30%的部分,準予扣除;超過部分,準予結轉以后納稅年度扣除。

【解釋7】煙草企業的廣告費和業務宣傳費,一律不得稅前扣除。

(煙酒不分家,稅務不愛它)

【解釋8】對簽訂廣告費和業務宣傳費分攤協議(以下簡稱分攤協議)的關聯企業,其中一方發生的不超過當年銷售(營業)收入稅前扣除限額比例內的廣告費和業務宣傳費支出可以在本企業扣除,也可以將其中的部分或全部按照分攤協議歸集至另一方扣除。另一方在計算本企業廣告費和業務宣傳費支出企業所得稅稅前扣除限額時,可將按照上述辦法歸集至本企業的廣告費和業務宣傳費不計算在內。【例題?單選題】A企業和B企業是關聯企業,A是汽車制造企業,B是汽車銷售企業。根據分攤協議,B企業在2015年發生的廣告費和業務宣傳費的40%歸集至A企業扣除。假設2015年B企業銷售收入為3000萬元,當年實際發生的廣告費和業務宣傳費為600萬元,2015年A企業銷售收入為6000萬元,當年實際發生廣告費和業務宣傳費為1200萬元,A企業2015年應納稅所得額為1000萬元(未考慮廣告費和業務宣傳費的納稅調整)。請問A企業2015年應納的企業所得稅為( )萬元。

A.280

B.557.5

C.107.5

D.250

【答案】A

【解析】2015年B企業廣告費和業務宣傳費的稅前扣除限額為3000×15%=450(萬元)。則B企業轉移到A企業扣除的廣告費和業務宣傳費應為450×40%=180(萬元),而非600×40%=240(萬元),在本企業扣除的廣告費和業務宣傳費為450-180=270(萬元)。

接受歸集扣除廣告費和業務宣傳費的關聯企業,其接受扣除的費用不占用本企業的扣除限額;

2015年A企業銷售收入為6000萬元,當年實際發生廣告費和業務宣傳費為1200萬元,2015年廣告費和業務宣傳費的稅前扣除限額為6000×15%=900(萬元),B企業當年轉移來的廣告費和業務宣傳費為180萬元,則A企業本年度實際扣除的廣告費和業務宣傳費=900+180=1080(萬元)。

由于A企業2015年應納稅所得額為1000萬元(未考慮廣告費和業務宣傳費的納稅調整),2015年A企業廣告費和業務宣傳費的稅前扣除限額為900萬元,而企業實際發生1200萬元,應該進行納稅調增1200-900=300(萬元)。再考慮從B企業歸集來的可以扣除的180萬元廣告費扣除,可以進行納稅調減。所以A企業實際的應納稅所得額=1000+300-180=1120(萬元),所以2015年A企業實際的應納稅額=1120×25%=280(萬元)。

預祝考生們2017年稅務師考試輕松過關!

相關推薦:2017稅務師《稅法二》重要知識點:企業所得稅稅前扣除原則和范圍

津公網安備12010202000755號

津公網安備12010202000755號