國際稅收稅務管理實務(3)_2020年CPA稅法每日一大題

行動是治愈恐懼的良藥,而猶豫、拖延將不斷滋養恐懼。想要順利通過注冊會計師考試,就不能讓自己陷在空想的泥沼里,只有計劃與實際相結合,才能讓我們真正有所突破。

聽雙名師交叉解讀,CPA難點瞬間突破 丨題分寶典匯總丨全科思維導圖

聽雙名師交叉解讀,CPA難點瞬間突破 丨題分寶典匯總丨全科思維導圖

熱點推薦:30天通關逆襲!2020年注冊會計師考試每日一考點/習題匯總

熱點推薦:30天通關逆襲!2020年注冊會計師考試每日一考點/習題匯總

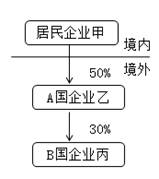

我國居民企業甲在境外進行了投資,相關投資架構及持股比例如下圖:

2015年經營及分配狀況如下:

(1)B國企業所得稅稅率為30%,預提所得稅稅率為12%,丙企業應納稅所得總額800萬元,丙企業將部分稅后利潤按持股比例進行了分配。

(2)A國企業所得稅稅率為20%,預提所得稅稅率為10%,乙企業應納稅所得總額(該應納稅所得總額已包含投資收益還原計算的間接稅款)1000萬元。其中來自丙企業的投資收益100萬元,按照12%的稅率繳納B國預提所得稅12萬元,乙企業在A國享受稅收抵免后實際繳納稅款180萬元,乙企業將全部稅后利潤按持股比例進行了分配。

(3)居民企業甲適用的企業所得稅稅率25%,其來自境內的應納稅所得額為2400萬元。

要求:根據上述資料,按照下列序號回答問題,如有計算需計算出合計數。

(1)簡述居民企業可適用境外所得稅收抵免的稅額范圍。

(2)判斷企業丙分回企業甲的投資收益能否適用間接抵免優惠政策并說明理由。

(3)判斷企業乙分回企業甲的投資收益能否適用間接抵免優惠政策并說明理由。

(4)計算企業乙所納稅額屬于由企業甲負擔的稅額。

(5)計算企業甲取得來源于企業乙投資收益的抵免限額。

(6)計算企業甲取得來源于企業乙投資收益的實際抵免額。(2016年)

【答案及解析】

(1)居民企業可以就其取得的境外所得直接繳納和間接負擔的境外企業所得稅性質的稅額進行抵免。

(2)這里不適用間接抵免的優惠政策。

理由:第二層是指單一第一層外國企業直接持有20%以上股份,且由單一居民企業直接持有或通過一個或多個符合規定持股條件的外國企業間接持有總和達到20%以上股份的外國企業;本題企業甲直接持有企業乙20%以上的股份,企業乙直接持有企業丙20%以上的股份,但企業甲間接持有企業丙股份為15%(50%×30%),不足20%,不能適用間接抵免的優惠政策。

(3)這里適用間接抵免的優惠政策。

理由:第一層是指單一居民企業直接持有20%以上股份的外國企業;本題境內企業甲直接持有企業乙的股份超過20%,可以適用間接抵免的優惠政策。

(4)企業乙的稅后利潤=1000-180-12=808(萬元)

應由企業甲負擔的稅款=(180+12)×(808×50%)/808=96(萬元)

(5)企業甲取得的境外所得總額=808×50%+96=500(萬元)

企業甲取得的境內外所得總額=500+2400=2900(萬元)

企業甲總應納稅額=2900×25%=725(萬元)

抵免限額=725×500/2900=125(萬元)

或者500×25%=125(萬元)

(6)境外所得稅總額=96+808×50%×10%=136.4(萬元)

則企業甲取得來源于企業乙投資收益的實際抵免額為125萬元。

——以上注冊會計考試相關考點內容選自王穎老師授課講義

(本文為東奧會計在線原創文章,僅供考生學習使用,禁止任何形式的轉載)

津公網安備12010202000755號

津公網安備12010202000755號