2017稅務師《稅法二》基礎考點:國際稅收抵免

稅務師考試雖然有難度,但是大家不必擔憂,努力學習,為了稅務師證奮斗,每天看一道《稅法二》知識點:國際稅收抵免制度,幫助自己打好基礎,順利過關!

【內容導航】

國際稅收抵免制度

【所屬章節】

本知識點屬于《稅法二》第三章31講

【知識點】國際稅收抵免制度

【解釋】間接抵免稅額計算公式如下:

本層企業所納稅額屬于由一家上一層企業負擔的稅額=(本層企業就利潤和投資收益所實際繳納的稅額+符合規定的由本層企業間接負擔的稅額)×本層企業向一家上一層企業分配的股息(紅利)÷本層企業所得稅后利潤額

(1)公式中:

①本層企業是指實際分配股息(紅利)的境外被投資企業。

②本層企業就利潤和投資收益所實際繳納的稅額是指,本層企業按所在國稅法就利潤繳納的企業所得稅和在被投資方所在國就分得的股息等權益性投資收益被源泉扣繳的預提所得稅。

③符合《財政部 國家稅務總局關于企業境外所得稅收抵免有關問題的通知》(財稅[2009]125號)規定的由本層企業間接負擔的稅額是指該層企業由于從下一層企業分回股息(紅利)而間接負擔的由下一層企業就其利潤繳納的企業所得稅稅額。

④本層企業向一家上一層企業分配的股息(紅利)是指該層企業向上一層企業實際分配的扣繳預提所得稅前的股息(紅利)數額。

⑤本層企業所得稅后利潤額是指該層企業實現的利潤總額減去就其利潤實際繳納的企業所得稅后的余額。

(2)每一層企業從其持股的下一層企業在一個年度中分得的股息(紅利),若是由該下一層企業不同年度的稅后未分配利潤組成,則應按該股息(紅利)對應的每一年度未分配利潤,分別計算就該項分配利潤間接負擔的稅額;按各年度計算的間接負擔稅額之和,即為取得股息(紅利)的企業該一個年度中分得的股息(紅利)所得間接負擔的所得稅額。

(3)境外第二層及以下層級企業歸屬不同國家的,在計算居民企業負擔境外稅額時,均以境外第一層企業所在國(地區)為國別劃分進行歸集計算,而不論該第一層企業的下層企業歸屬何國(地區)。

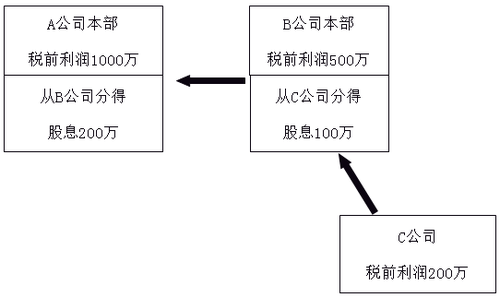

【稅額抵免計算案例】兩層抵免

國家:甲國、乙國、丙國 年度:2010年

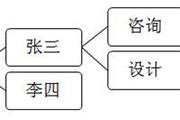

納稅人:甲國A公司、乙國B公司(A的子公司,假設A公司100%持股)、丙國C公司(B的子公司,假設B公司100%持股)。

稅率:甲國25%稅率、乙國30%稅率、丙國20%稅率。

利潤:A公司稅前利潤1000萬、A從B收到股息200萬;B公司稅前利潤500萬元,B從C收到股息100萬;C公司稅前利潤200萬(不考慮預提所得稅)。

津公網安備12010202000755號

津公網安備12010202000755號