2017稅務師《稅法二》重要知識點:稅收優惠

早春三月,正是學習好時節!東奧小編每天為您提供2017稅務師考試《稅法二》重要知識點,讓您保持良好學習狀態,TA考生成為東奧學員后可以查看全部知識點內容。

稅收優惠

企業所得稅法的稅收優惠方式包括免稅、減稅、加計扣除、加速折舊、減計收入、稅額抵免等。(重點掌握有比例、有限額的)

一、免稅收入

二、免征與減征優惠

1.從事農、林、牧、漁業項目的所得(交叉出題)

(1)企業從事下列項目的所得,免征企業所得稅:

③中藥材的種植;

⑧遠洋捕撈。

企業根據委托合同,受托對符合規定的農產品進行初加工服務,其所收取的加工費,可以按照農產品初加工的免稅項目處理。

(2)企業從事下列項目的所得,減半征收企業所得稅(交叉出題):

①花卉、茶以及其他飲料作物和香料作物的種植;

②海水養殖、內陸養殖。

企業購買農產品后直接進行銷售的貿易活動產生的所得,不能享受農、林、牧、漁業項目的稅收優惠政策。

2.從事國家重點扶持的公共基礎設施項目投資經營的所得

自項目取得第一筆生產經營收入所屬納稅年度起,第1-3年免征企業所得稅,第4-6年減半征收企業所得稅。“三免三減半”

3.從事符合條件的環境保護、節能節水項目的所得

自項目取得第一筆生產經營收入所屬納稅年度起,第1-3年免征企業所得稅,第4-6年減半征收企業所得稅。“三免三減半”

4.符合條件的技術轉讓所得

符合條件的技術轉讓所得在一個納稅年度內,居民企業技術轉讓所得不超過500萬元的部分,免征企業所得稅;超過500萬元的部分,減半征收企業所得稅。

【解釋】自2015年10月1日起,全國范圍內的居民企業轉讓5年(含,下同)以上非獨占許可使用權取得的技術轉讓所得,也納入上述享受企業所得稅優惠的技術轉讓所得范圍。(新增)

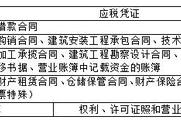

其中技術轉讓收入是指當事人履行技術轉讓合同后獲得的價款,不包括銷售或轉讓設備、儀器、零部件、原材料等非技術性收入。

【解釋1】享受技術轉讓所得減免企業所得稅優惠的企業,應單獨計算技術轉讓所得,并合理分攤企業的期間費用;沒有單獨計算的,不得享受技術轉讓所得企業所得稅優惠。

【解釋2】技術轉讓應簽訂技術轉讓合同。其中,境內的技術轉讓須經省級以上(含省級)科技部門認定登記,跨境的技術轉讓須經省級以上(含省級)商務部門認定登記,涉及財政經費支持產生技術的轉讓,須省級以上(含省級)科技部門審批。

【解釋3】居民企業取得禁止出口和限制出口技術轉讓所得,不享受技術轉讓減免企業所得稅優惠政策。

【解釋4】居民企業從直接或間接持有股權之和達到100%的關聯方取得的技術轉讓所得,不享受技術轉讓減免企業所得稅優惠政策。

【解釋5】可以計入技術轉讓收入的技術咨詢、技術服務、技術培訓收入,是指轉讓方為使受讓方掌握所轉讓的技術投入使用、實現產業化而提供的必要的技術咨詢、技術服務、技術培訓所產生的收入,并應同時符合以下條件:

(1)在技術轉讓合同中約定的與該技術轉讓相關的技術咨詢、技術服務、技術培訓;

(2)技術咨詢、技術服務、技術培訓收入與該技術轉讓項目收入一并收取價款。

三、高新技術企業優惠

(一)國家需要重點扶持的高新技術企業減按15%的稅率征收企業所得稅

認定的高新技術企業,對其來源于境外所得可以按照15%的優惠稅率繳納企業所得稅,在計算境外抵免限額時,可按照15%的優惠稅率計算境內外應納稅總額。

四、小型微利企業優惠

必備條件 | 要求 |

企業性質 | 不能是非居民企業 |

核算條件 | 具備建賬核算自身應納稅所得額條件 |

盈利水平 | 年度應納稅所得額不超過30萬元(不是利潤) |

從業人數 | 工業:不超過100人; 商業:不超過80人。 |

資產總額 | 工業:不超過3000萬元; 商業:不超過1000萬元。 |

自2015年10月1日至2017年12月31日,對年應納稅所得額在20萬元到30萬元(含30萬元)之間的小型微利企業,其所得減按50%計入應納稅所得額,按20%的稅率繳納企業所得稅。(新增)

【解釋】1.符合規定條件的小型微利企業,無論采取查賬征收和核定征收方式均可按照規定享受小型微利企業所得稅優惠政策。

2.符合規定條件的小型微利企業,在季度、月份預繳企業所得稅時,可以自行享受小型微利企業所得稅優惠政策,無須稅務機關審核批準。

五、加計扣除優惠(重點)

1.開發新技術、新產品、新工藝發生的研究開發費用

對企業共同合作開發的項目,符合規定條件的,由合作各方就自身承擔的研發費用分別按照規定計算加計扣除。

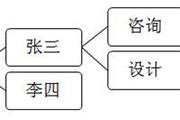

對企業委托給外單位進行開發的研發費用,凡符合規定條件的,由委托方按規定計算加計扣除;受托方不得再進行加計扣除。

2.安置殘疾人員所支付的工資

企業支付給殘疾職工的工資,在進行企業所得稅預繳申報時,允許據實計算扣除;在年度終了進行企業所得稅年度申報和匯算清繳時,再按照支付給殘疾職工工資的100%加計扣除。(納稅調減,不影響會計利潤,不影響計算三項經費的工資總額)

六、創投企業優惠(重點)

創業投資企業采取股權投資方式投資于未上市的中小高新技術企業2年以上的,可以按照其投資額的70%在股權持有滿2年的當年抵扣該創業投資企業的應納稅所得額;當年不足抵扣的,可以在以后納稅年度結轉抵扣。

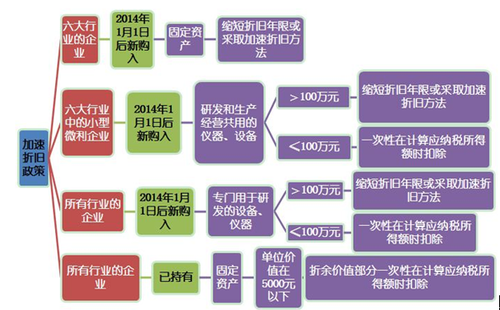

七、加速折舊優惠

1.一般性加速折舊

可以采取縮短折舊年限或者采取加速折舊方法的固定資產:

(1)由于技術進步,產品更新換代較快固定資產;

(2)常年處于強震動、高腐蝕狀態的固定資產。

采取縮短折舊年限方法的,最低折舊年限不得低于法定折舊年限的60%;采取加速折舊方法的,可以采取雙倍余額遞減法或者年數總和法。

2.特殊性加速折舊的特殊規定

3.四個領域重點行業加速折舊(新增)

對輕工、紡織、機械、汽車等四個領域重點行業(以下簡稱四個領域重點行業)企5業2015年1月1日后新購進的固定資產(包括自行建造,下同),允許縮短折舊年限或采取加速折舊方法。

四個領域重點行業企業是指以上述行業業務為主營業務,其固定資產投入使用當年的主營業務收入占企業收入總額50%(不含)以上的企業。

八、減計收入優惠(重點)

1.減計收入,是指企業以《資源綜合利用企業所得稅優惠目錄》規定的資源作為主要原材料,生產國家非限制和禁止并符合國家和行業相關標準的產品取得的收入,減按90%計入收入總額。

2.農村金融減計收入。自2014年1月1日至2016年12月31日,對金融機構農戶小額貸款的利息收入,保險公司為種植業、養殖業提供保險業務的保費收入,在計算應納稅所得額時,按90%比例減計收入。

九、環保設備抵免應納稅額(重點)

企業“購置并實際使用”《環境保護專用設備企業所得稅優惠目錄》《節能節水專用設備企業所得稅優惠目錄》和《安全生產專用設備企業所得稅優惠目錄》規定的“環境保護、節能節水、安全生產”等專用設備的,該專用設備的投資額的10%可以從企業當年的應納稅額中抵免;當年不足抵免的,可以在以后5個納稅年度結轉抵免。

【解釋1】稅額抵免是直接抵應納所得稅額,而不是抵免應納稅所得額。這是該條優惠最特殊的地方。

【解釋2】享受上述規定的企業所得稅優惠的企業,應當實際購置并自身實際投入使用上述規定的專用設備。

【解釋3】企業購置上述專用設備在5年內轉讓、出租的,應當停止享受企業所得稅優惠、并補繳已經抵免的企業所得稅稅款。

【解釋4】進行稅額抵免時,如增值稅進項稅額允許抵扣,其專用設備投資額不再包括增值稅進項稅額;如增值稅進項稅額不允許抵扣,其專用設備投資額應為增值稅專用發票上注明的價稅合計金額。企業購買專用設備取得普通發票的,其專用設備投資額為普通發票上注明的金額。

十、民族自治地方的減免稅

1.民族自治地方的自治機關對本民族自治地方的企業應繳納的企業所得稅中屬于地方分享的部分,可以決定減征或者免征。自治洲、自治縣決定減征或者免征的,須報省、自治區、直轄市人民政府批準。

2.對民族自治地方內國家限制和禁止行業的企業,不得減征或者免征企業所得稅。

十一、非居民企業稅收優惠

優惠種類 | 具體規定 |

低稅率 | 非居民企業減按10%的稅率征收企業所得稅 |

免征企業所得稅 | 非居民企業的下列所得免征企業所得稅: 1.外國政府向中國政府提供貸款取得的利息所得; 2.國際金融組織向中國政府和居民企業提供優惠貸款取得的利息所得; 3.經國務院批準的其他所得。 |

十二、促進節能服務產業發展的優惠

(三免三減半)

十三、其他有關行業的優惠(選擇題)

十四、其他優惠

相關推薦:

預祝考生們2017年稅務師考試輕松過關!

津公網安備12010202000755號

津公網安備12010202000755號