進項稅額相關事項的核算_2022年涉稅服務實務基礎知識點

| 進項稅額的核算 | 銷項稅額的核算 | 繳納稅款的核算 | 其他事項的核算 |

努力不懈的人,會在人們失敗的地方獲得成功。想要順利通過2022年稅務師考試,充分了解稅務師重要知識點是十分必要的。為此小編在下文中整理了《涉稅服務實務》科目基礎階段的必備知識點,希望希望各位考生能夠能仔細閱讀,并充分理解!

推薦閱讀:2022年稅務師《涉稅服務實務》基礎階段知識點匯總

推薦閱讀:2022年稅務師《涉稅服務實務》基礎階段知識點匯總

【內容導航】

進項稅額相關事項的核算

【所屬章節】

第三章 涉稅專業服務程序與方法和涉稅會計核算

【知識點】進項稅額相關事項的核算

進項稅額相關事項的核算

一、增值稅會計核算概述

增值稅邏輯框架

納稅人 | 計稅方法 | 注意 |

一般納稅人 | 一般計稅方法 應納稅額=當期銷項稅額-當期進項稅額 =當期不含增值稅銷售額×適用稅率-當期進項稅額 | 差額征稅 按差額確 定銷售額 |

簡易計稅方法 應納稅額=當期不含增值稅銷售額×征收率 | ||

小規模納稅人 |

增值稅一般納稅人一般計稅方法“當期進項稅額”可以分解為兩個部分:

第一部分:當期 | 1.滿足條件,構成當期進項稅額的,應記入: 應交稅費—應交增值稅(進項稅額) 2.未進行用途確認的,應記入: 應交稅費—待認證進項稅額 3.不符合當期抵扣條件,未來可用于抵扣的進項稅額,應記入: 應交稅費—待抵扣進項稅額 |

第二部分:進項稅額 | 1.滿足條件,構成當期進項稅額的,應記入: 應交稅費—應交增值稅(進項稅額) 2.不得抵扣進項稅額,原已抵扣,現應轉出,則應貸方記入: 應交稅費—應交增值稅(進項稅額轉出) |

因此,一般納稅人一般計稅方法“當期進項稅額”會計核算,集中于四個科目的確認:

(1)應交稅費—應交增值稅(進項稅額)

(2)應交稅費—待認證進項稅額

(3)應交稅費—待抵扣進項稅額

(4)應交稅費—應交增值稅(進項稅額轉出)

其中,重點和難點為:應交稅費—應交增值稅(進項稅額轉出)。

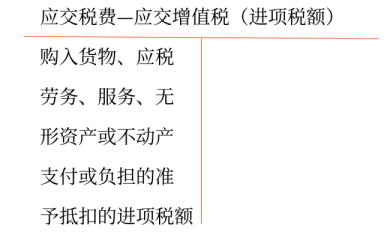

二、應交稅費—應交增值稅(進項稅額)專欄

1.核算內容

記錄一般納稅人購進貨物、加工修理修配勞務、服務、無形資產或不動產而支付或負擔的、準予從當期銷項稅額中抵扣的增值稅額。

2.賬務處理

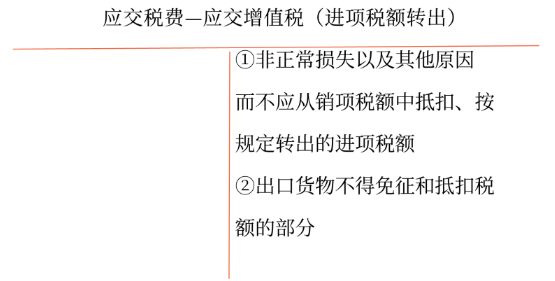

三、應交稅費—應交增值稅(進項稅額轉出)專欄

1.核算內容

記錄一般納稅人購進貨物、加工修理修配勞務、服務、無形資產或不動產等發生非正常損失以及其他原因而不得從銷項稅額中抵扣、按規定轉出的進項稅額。

按稅法規定,凡外購貨物發生非正常損失的,其相應的進項稅額不得作為當期進項稅額抵減銷項稅額。因此,相應會計處理上,應并入損失貨物的價值之中,全部借記“待處理財產損溢—待處理流動資產損溢”科目。原已經抵扣進項稅額,按實際損失材料負擔的增值稅,貸記“應交稅費—應交增值稅(進項稅額轉出)”科目,按實際損失材料的成本貸記“原材料”等科目。

工業企業在生產周轉過程中,因發生非正常損失或改變用途等,原已計入進項稅額、待抵扣進項稅額或待認證進項稅額,但按現行增值稅制度規定不得從銷項稅額中抵扣的,借記“待處理財產損溢”“應付職工薪酬”“固定資產”“無形資產”等科目,貸記“應交稅費—應交增值稅(進項稅額轉出)”“應交稅費—待抵扣進項稅額”或“應交稅費—待認證進項稅額”科目。

2.賬務處理

3.增值稅留抵稅額退稅

自2019年4月1日起,實行增值稅期末留抵稅額退稅制度。對同時符合條件的納稅人,可以向主管稅務機關申請退還增量留抵稅額,納稅人取得退還的留抵稅額后,應相應調減當期留抵稅額。企業收到退稅款項的當月,應將退稅額從增值稅進項稅額中轉出,收到退還的期末留抵稅額時:

借:銀行存款

貸:應交稅費—應交增值稅(進項稅額轉出)

注:以上內容選自美珊老師《涉稅服務實務》基礎精講班授課講義

(本文為東奧會計在線原創文章,僅供考生學習使用,禁止任何形式的轉載)

津公網安備12010202000755號

津公網安備12010202000755號