2017稅務師《稅法二》基礎考點:特殊情形下個人所得稅的計稅方法

2017年稅務師考試時間在11月份,時間所剩不多,還沒開始復習的考生們可得抓緊復習了,東奧小編每天為考生整理《稅法二》知識點:對從事廣告業個人取得所得的征稅辦法,幫助考生打好基礎,順利過關!

【內容導航】

特殊情形下個人所得稅的計稅方法

以盈余積累轉增資本

【所屬章節】

本知識點屬于《稅法二》第二章28講

【知識點】應納稅額的計算

特殊情形下個人所得稅的計稅方法

單位低價向職工售房有關個稅規定

單位按低于購置或建造成本價格出售住房給職工,職工因此而少支出的差價部分,屬于個人所得稅應稅所得,應按照“工資、薪金所得”項目繳納個人所得稅。

對職工取得的上述應稅所得,比照全年一次性獎金的征稅辦法,計算征收個人所得稅,即先將全部所得數額除以12,按其商數并根據個人所得稅法規定的稅率表確定適用的稅率和速算扣除數,再根據全部所得數額、適用的稅率和速算扣除數,按照稅法規定計算征稅。(十三)個人取得拍賣收入征收個人所得稅的計算方法

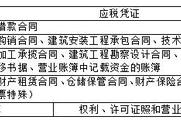

拍賣物品 | 適用稅目 | 應納稅所得額 | 稅率 |

1.作者將自己的文字作品手稿原件或復印件拍賣 | “特許權使用費所得” | 轉讓收入額減除800元或者20%后的余額 | 20% |

2.作者將他人的文字作品手稿原件或復印件拍賣 | “財產轉讓所得” | 轉讓收入額減除財產原值和合理費用后的余額 | 20% |

3.個人拍賣除文字作品原稿及復印件外的其他財產 | “財產轉讓所得” | 轉讓收入額減除財產原值和合理費用后的余額 | 20% |

“王羲之賣字”與“賣王羲之的字”

對個人財產拍賣所得征收個人所得稅時,以該項財產最終拍賣成交價格為其轉讓收入額。

個人財產拍賣所得適用“財產轉讓所得”項目計算應納稅所得額時,納稅人憑合法有效憑證(稅務機關監制的正式發票、相關境外交易單據或海關報關單據、完稅證明等),從其轉讓收入額中減除相應的財產原值、拍賣財產過程中繳納的稅金及有關合理費用。

納稅人如不能提供合法、完整、準確的財產原值憑證,不能正確計算財產原值的,按轉讓收入額的3%征收率計算繳納個人所得稅;拍賣品為經文物部門認定是海外回流文物的,按轉讓收入額的2%征收率計算繳納個人所得稅。

納稅人的財產原值憑證內容填寫不規范,或者一份財產原值憑證包括多件拍賣品且無法確認每件拍賣品一一對應的原值的,不得將其作為扣除財產原值的計算依據,應視為不能提供合法、完整、準確的財產原值憑證,并按規定的征收率計算繳納個人所得稅。納稅人雖然能夠提供合法、完整、準確的財產原值憑證,但不能提供有關稅費憑證的,不得按征收率計算納稅,應當就財產原值憑證上注明的金額據實扣除,并按照稅法規定計算繳納個人所得稅。

個人財產拍賣所得應納的個人所得稅稅款,應由拍賣單位負責代扣代繳,并按規定向拍賣單位所在地主管稅務機關辦理納稅申報。

【案例】某市居民王某2016年委托某拍賣行拍賣其2010年以201000元價格從民間購買的一件瓷器,最終拍賣取得的收入是601000元,王某無法提供購買瓷器的原值憑證。因此需要按轉讓收入額的3%繳納個人所得稅=601000×3%=18030(元)。另外,王某2016年從國外購回幾件明朝時期藏品,已經文物部門認定為海外回流文物。近日,他委托某拍賣行以1001000元的價格拍賣了其中一件,所提供財產原值憑證上的原值是幾件拍賣品原值的合計數。因此王某要按轉讓收入額的2%計算繳納個人所得稅=1001000×2%=20020(元)。(十四)個人無償受贈房屋產權的個人所得稅處理

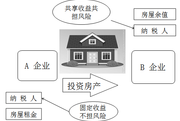

1.以下情形的房屋產權無償贈與,對當事雙方不征收個人所得稅:(選擇題)

(1)房屋產權所有人將房屋產權無償贈與配偶、父母、子女、祖父母、外祖父母、孫子女、外孫子女、兄弟姐妹;

(2)房屋產權所有人將房屋產權無償贈與對其承擔直接撫養或者贍養義務的撫養人或者贍養人;

(3)房屋產權所有人死亡,依法取得房屋產權的法定繼承人、遺囑繼承人或者受遺贈人。

2.除第1條規定情形以外,房屋產權所有人將房屋產權無償贈與他人的,受贈人因無償受贈房屋取得的受贈所得,按照“經國務院財政部門確定征稅的其他所得”項目計算繳納個人所得稅,稅率為20%。3.對受贈人無償受贈房屋計征個人所得稅時,其應納稅所得額為房地產贈與合同上標明的贈與房屋價值減除贈與過程中受贈人支付的相關稅費后的余額。贈與合同標明的房屋價值明顯低于市場價格或房地產贈與合同未標明贈與房屋價值的,稅務機關可依據受贈房屋的市場評估價格或采取其他合理方式確定受贈人的應納稅所得額。

4.受贈人轉讓受贈房屋的,以其轉讓受贈房屋的收入減除原捐贈人取得該房屋的實際購置成本以及贈與和轉讓過程中受贈人支付的相關稅費后的余額,為受贈人的應納稅所得額,依法計征個人所得稅。受贈人轉讓受贈房屋價格明顯偏低且無正當理由的,稅務機關可以依據該房屋的市場評估價格或其他合理方式確定的價格核定其轉讓收入。

(十五)個人轉讓離婚析產房屋的征稅問題

1.通過離婚析產的方式分割房屋產權是夫妻雙方對共同共有財產的處置,個人因離婚辦理房屋產權過戶手續,不征收個人所得稅。

2.個人轉讓離婚析產房屋所取得的收入,允許扣除其相應的財產原值和合理費用后,余額按照規定的稅率繳納個人所得稅;其相應的財產原值,為房屋初次購置全部原值和相關稅費之和乘以轉讓者占房屋所有權的比例。

3.個人轉讓離婚析產房屋所取得的收入,符合家庭生活自用五年以上唯一住房的,可以申請免征個人所得稅(十六)企業年金個人所得稅的計算方法

年金征稅模式(EET)

征稅模式(EET) | 情形 | 稅務處理 |

繳費環節 | 單位按有關規定繳費部分 | 個人暫不繳納個稅 |

個人繳費不超過本人繳費工資計稅基數4%標準內部分 | 暫從應納稅所得額中扣除 | |

超標年金單位繳費和個人繳費部分 | 征收個稅 | |

投資環節 | 年金基金投資運營收益分配計入個人賬戶時 | 個人暫不繳納個稅 |

領取環節 | 領取年金時 | 納稅 |

【解釋】個人繳費工資計稅基數企業年金是本人上一年度月平均工資。月平均工資超過職工工作地所在設區城市上一年度職工月平均工資300%以上部分,不計入個人繳費工資計稅基數;職業年金是職工崗位工資和薪級工資之和。職工崗位工資和薪級工資之和超過職工工作地所在設區城市上一年度職工月平均工資300%以上部分,不計入個人繳費工資計稅基數。

(雙重限制:基數不超標;比例不超標)年金繳費免稅標準執行案例

【案例】某市2015年度在崗職工年平均工資59010元,年金個人繳費的稅前扣除限額為590元(59010÷12×3倍×4%),市地稅局將根據市統計公報數據每年調整扣除限額標準。

(1)A先生2016年5月工資8000元,假設企業年金繳費工資計稅基數為8000元,若其按4%繳付年金320元,均可稅前扣除;若按3%繳付年金240元,則只能扣除240元;若按5%繳付年金400元,仍只允許扣除320元,超出的80元須并入當月工資薪金所得繳稅。

(2)B先生2016年5月工資2萬元,若其按4%繳付800元年金,由于允許扣除金額最高為590元,超出的210元須并入當月工資薪金所得繳稅。(本例保留整數)

【解釋】領取年金的個人所得稅處理

1.個人達到國家規定的退休年齡,在本通知實施之后按月領取的年金,全額按照“工資、薪金所得”項目適用的稅率,計征個人所得稅;

在本通知實施之后按年或按季領取的年金,平均分攤計入各月,每月領取額全額按照“工資、薪金所得”項目適用的稅率,計征個人所得稅。

2.對單位和個人在本通知實施之前開始繳付年金繳費,個人在本通知實施之后領取年金的,允許其從領取的年金中減除在本通知實施之前繳付的年金單位繳費和個人繳費且已經繳納個人所得稅的部分,就其余額按照本通知第三條第1項的規定征稅。在個人分期領取年金的情況下,可按本通知實施之前繳付的年金繳費金額占全部繳費金額的百分比減計當期的應納稅所得額,減計后的余額,按照本通知第三條第1項的規定,計算繳納個人所得稅。(十七)對律師事務所從業人員個人所得稅的計算方法

1.律師個人出資興辦的獨資和合伙性質的律師事務所的年度生產經營所得,按照“個體工商戶的生產、經營所得”繳納個人所得稅。出資律師本人的工資、薪金不得扣除。

2.合伙制律師事務所應將年度經營所得全額作為基數,按出資比例或者事先約定的比例計算各合伙人應分配的所得,據以征收個人所得稅。

3.律師個人出資興辦的律師事務所,凡有《中華人民共和國稅收征收管理法》第二十三條所列情形之一的,主管稅務機關有權核定出資律師個人的應納稅額。

4.律師事務所(聘任律師)雇員所得,應按“工資薪金所得”項目征收個人所得稅。

5.作為律師事務所雇員的律師與律師事務所按規定的比例對收入分成,律師事務所不負擔律師辦理案件支出的費用(如交通費、資料費、通訊費及聘請人員等費用)的,律師當月的分成收入按規定扣除辦理案件支出的費用后,余額與律師事務所發給的工資合并,按“工資、薪金所得”應稅項目計征個人所得稅。

對作為律師事務所雇員的律師,其辦案費用或其他個人費用在律師事務所報銷的,在計算其收入時不得再扣除上述規定的其收入35%以內的辦理案件支出費用。6.兼職律師從律師事務所取得工資、薪金性質的所得,律師事務所在代扣代繳其個人所得稅時,不再減除個人所得稅法規定的費用扣除標準,以收入全額(取得分成收入的為扣除辦理案件支出費用后的余額)直接確定適用稅率,計算扣繳個人所得稅。

7.律師以個人名義再聘請其他人員為其工作而支付的報酬,應由該律師按“勞務報酬所得”應稅項目負責代扣代繳個人所得稅。

8.律師從接受法律事務服務的當事人處取得的法律顧問費或其他酬金,應并入其從律師事務所取得的其他收入,按照規定計算繳納個人所得稅。

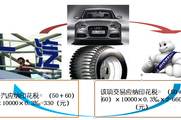

【例題·單選題】2015年12月某律師事務所當月全部收入30萬。其雇員律師李某每月按律所收入的10%比例提成,同時李某每月還取得工資收入0.3萬元。李某和律所約定,李某本人所有的辦案費用和個人開銷,均可以到律所報銷。則2015年12月,李某應交納的個人所得稅為( )元。

A.5632

B.6370

C.5980

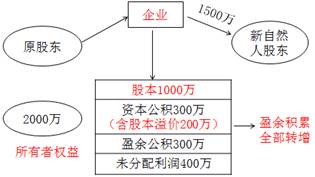

D.6870(十八)個人投資者收購企業股權后,將企業原盈余積累轉增股本個人所得稅問題

1.新股東以不低于凈資產價格收購股權的,企業原盈余積累已全部計入股權交易價格,新股東取得盈余積累轉增股本的部分,不征收個人所得稅。

收購價款高于凈資產的案例:

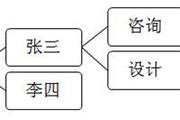

【案例】A企業的所有者權益情況為:股本(實收資本)1000萬,資本公積300萬(其中股本溢價200萬),盈余公積300萬,未分配利潤400萬,總計2000萬元。張先生出資2500萬元購買A企業100%股權。

以盈余積累轉增資本

(1)A企業原股東:

股權轉讓應納個人所得稅=[2500-(1000+200)]×20%=260(萬元)。

(2)張先生:

張先生取得股權后,轉增資本,

無需繳納個人所得稅。2.新股東以低于凈資產價格收購股權的,企業原盈余積累中,對于股權收購價格減去原股本的差額部分已經計入股權交易價格,新股東取得盈余積累轉增股本的部分,不征收個人所得稅;

對于股權收購價格低于原所有者權益的差額部分未計入股權交易價格,新股東取得盈余積累轉增股本的部分,應按照“利息、股息、紅利所得”項目征收個人所得稅。

收購價款低于凈資產的案例:

【案例】A企業的所有者權益情況為:股本(實收資本)1000萬,資本公積300萬(其中股本溢價200萬),盈余公積300萬,未分配利潤400萬,總計2000萬元。張先生出資1500萬元購買A企業100%股權。

(1)A企業原股東:

股權轉讓應納個人所得稅=[1500-(1000+200)]×20%=60(萬元)。

(2)新股東張先生:

張先生取得股權后,轉增資本,按規定,股權收購價格減去原股本的差額部分即(1500-1000=500萬元),已經計入股權交易價格,新股東取得盈余積累轉增股本的部分,不征收個人所得稅;對于股權收購價格低于原所有者權益的差額部分(1500-2000=-500萬元),應征稅。即盈余積累1000萬中有500萬是不征個稅的,剩余500萬需要繳納個人所得稅,張先生應繳個人所得稅=500×20%=100(萬元)。

【解釋】新股東以低于凈資產價格收購企業股權后轉增股本,應按照下列順序進行,即:先轉增應稅的盈余積累部分,然后再轉增免稅的盈余積累部分。

【總結】個人投資者收購企業股權后,將企業原有盈余積累轉增股本

轉增資本 | 新股東以不低于凈資產價格收購股權的 | 新股東取得盈余積累轉增股本的部分 | 不征個稅 |

新股東以低于凈資產價格收購股權的 | 股權收購價格減去原股本的差額——轉增股本 | ||

股權收購價格低于原所有者權益的差額——轉增股本 | 利息、股息、紅利所得 |

(十九)股權獎勵和轉增股本個人所得稅的征收辦法

1.關于股權獎勵

(1)股權獎勵的計稅價格參照獲得股權時的公平市場價格確定,具體按以下方法確定:

①上市公司股票的公平市場價格,按照取得股票當日的收盤價確定。取得股票當日為非交易時間的,按照上一個交易日收盤價確定。

②非上市公司股權的公平市場價格,依次按照凈資產法、類比法和其他合理方法確定。

(2)計算股權獎勵應納稅額時,規定月份數按員工在企業的實際工作月份數確定。員工在企業工作月份數超過12個月的,按12個月計算。計算公式如下:

計稅價格=每股價格×獲得股份數,或根據持股比例換算

應繳個人所得稅=(計稅價格÷規定月份數×稅率-速算扣除數)×規定月份數

公式中的稅率按照《個人所得稅法》中《個人所得稅稅率表一(工資、薪金所得適用)》確定。公式中的規定月份數按照上述規定確定。

2.關于轉增股本

(1)非上市及未在全國中小企業股份轉讓系統掛牌的中小高新技術企業以未分配利潤、盈余公積、資本公積向個人股東轉增股本,并符合《財政部國家稅務總局關于將國家自主創新示范區有關稅收試點政策推廣到全國范圍實實施的通知》(財稅[2015]116號)有關規定的,納稅人可分期繳納個人所得稅;非上市及未在全國中小企業股份轉讓系統掛牌的其他企業轉增股本,應及時代扣代繳個人所得稅。

(2)上市公司或在全國中小企業股份轉讓系統掛牌的企業轉增股本(不含以股票發行溢價形成的資本公積轉增股本),按現行有關股息紅利差別化政策執行。計算公式如下:

計稅金額=(未分配利潤轉增金額+盈余公積轉增金額+資本公積轉增金額)×持股比例應繳個人所得稅=計稅金額×20%(二十)個人非貨幣性資產投資的所得稅政策

自2015年4月1日起,對個人非貨幣性資產投資按以下規定計算繳納個人所得稅,對2015年4月1日之前發生的個人非貨幣性資產投資,尚未進行稅收處理且自發生上述應稅行為之日起期限未超過5年的,可在剩余的期限內分期繳納其應納稅款。

個人以非貨幣性資產投資,屬于個人轉讓非貨幣性資產和投資同時發生。對個人轉讓非貨幣性資產的所得,應按照“財產轉讓所得”項目,依法計算繳納個人所得稅。

(1)個人以非貨幣性資產投資,應按評估后的公允價值確認非貨幣性資產轉讓收入。非貨幣性資產轉讓收入減除該資產原值及合理稅費后的余額為應納稅所得額。

(2)個人以非貨幣性資產投資,應于非貨幣性資產轉讓、取得被投資企業股權時,確認非貨幣性資產轉讓收入的實現。

(3)個人應在發生上述應稅行為的次月15日內向主管稅務機關申報納稅。納稅人一次性繳稅有困難的,可合理確定分期繳納計劃并報主管稅務機關備案后,自發生上述應稅行為之日起不超過5個公歷年度內(含)分期繳納個人所得稅。

(4)個人以非貨幣性資產投資交易過程中取得現金補價的,現金部分應優先用于繳稅;現金不足以繳納的部分,可分期繳納。

個人在分期繳稅期間轉讓其持有的上述全部或部分股權,并取得現金收入的,該現金收入應優先用于繳納尚未繳清的稅款。

(5)上述所稱非貨幣性資產,是指現金、銀行存款等貨幣性資產以外的資產,包括股權、不動產、技術發明成果以及其他形式的非貨幣性資產。

上述所稱非貨幣性資產投資,包括以非貨幣性資產出資設立新的企業,以及以非貨幣性資產出資參與企業增資擴股、定向增發股票、股權置換、重組改制等投資行為。

學習非一日之功,堅持,努力學習才是每個考生備考時該做的事。小編為你整理稅務師每日一練匯總,希望大家能夠高效備考,輕松過關!

津公網安備12010202000755號

津公網安備12010202000755號