2017注會《稅法》知識點:不得抵扣增值稅進項稅額的具體處理方法

注冊會計師考試時間為10月14日-15日,距離考試是越來越近了,大家需要抓緊時間復習,東奧小編為大家整理注會考試知識點,希望能給大家增添助力!

【知識點】不得抵扣增值稅進項稅額的具體處理方法

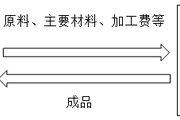

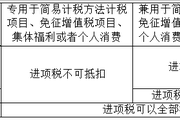

(1)第一類,購入時不予抵扣

【例題】2017年1月,某企業(增值稅一般納稅人)購入一批材料用于本企業職工食堂建設,取得增值稅專用發票注明價款100000元,增值稅17000元,則該企業不得抵扣增值稅進項稅額。

【提示】在現實中,納稅人往往先對上述17000元計入增值稅進項稅,以體現發票記錄的完整內容;再作進項稅轉出,將稅金計入采購成本,以體現嚴格遵守了不得抵扣進項稅的規則。會計處理后,該批材料采購成本為117000元。

第二類,已抵扣進項稅額后改變用途、發生非正常損失、出口不得免征和抵扣稅額——作進項稅額轉出處理

進項稅額轉出有常見的四種轉出方法,即直接計算轉出法、還原計算轉出法、比例計算轉出法和凈值折算轉出法。

(1)直接計算進項稅額轉出的方法——適用于外購材料、不動產在建工程的非正常損失、改變用途等

【例題】某企業(增值稅一般納稅人)將數月前外購的一批生產用材料改變用途,用于集體福利,賬面成本10000元,則需要作進項稅額轉出=10000×17%=1700(元)。

【例題】某企業(增值稅一般納稅人)2016年6月開始一項不動產建造,在建工程發生全部進項稅80萬元,已抵扣進項稅48萬元,待抵扣進項稅32萬元,2017年2月,該在建不動產因重大火災事故焚毀。不動產在建工程發生非正常損失的,其所耗用的購進貨物、設計服務和建筑服務已抵扣的進項稅額應于當期全部轉出,其待抵扣進項稅額不得抵扣。因此該企業應轉出已抵扣的進項稅48萬元,和待抵扣進項稅32萬元一并計入財產損失。

(2)還原計算進項稅額轉出的方法——適用于計算抵扣進項稅額的農產品發生非正常損失、改變用途等

【例題】某企業(增值稅一般納稅人)因管理不善,導致一批以前期間向農業生產者收購的大豆霉爛變質,賬面成本10940元(含運費500元,支付運費時取得一般納稅人開具的增值稅專用發票),其轉出的進項稅額為:(10940-500)÷(1-13%)×13%+500×11%=1560+55=1615(元)。

(3)比例計算進項稅額轉出的方法——適用于半成品、產成品的非正常損失;兼營不得抵扣進項稅的項目

【例題】某服裝廠(增值稅一般納稅人)外購比例60%,某月因管理不善丟失一批賬面成本20000元的成衣,其需要轉出進項稅額:20000×60%×17%=2040(元)。

(4)凈值折算轉出的方法——適用于已抵扣過進項稅的固定資產、無形資產或不動產改變用途、發生非正常損失等

教材64頁公式:

不得抵扣的進項稅額=(已抵扣進項稅額+待抵扣進項稅額)×不動產凈值率

不動產凈值率=(不動產凈值÷不動產原值)×100%

教材66頁公式:

不得抵扣的進項稅額=固定資產、無形資產或者不動產凈值×適用稅率

【例題】某企業的一處使用中的原值450萬元的不動產因火災毀損,已抵扣進項稅29.7萬元,待抵扣進項稅19.8萬元,不動產凈值425萬元,則需要轉出的進項稅:

(29.7+19.8)×(425÷450)×100%=49.5×94.44%=46.75(萬元)。

知識點當然離不開習題的鞏固,更多注冊會計師考試練習題等你來!

(本文是東奧會計在線原創文章,轉載請注明來自東奧會計在線)

津公網安備12010202000755號

津公網安備12010202000755號