五張圖教你快速掌握境外所得稅間接負擔稅額的計算

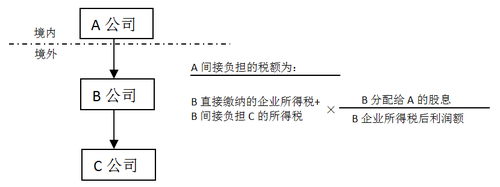

計算居民企業(yè)間接負擔的稅額的通用公式為:本層企業(yè)所納稅額屬于由一家上一層企業(yè)負擔的稅額=(本層企業(yè)就利潤和投資收益所實際繳納的稅額+本層企業(yè)間接負擔的稅額)×本層企業(yè)向一家上一層企業(yè)分配的股息(紅利)÷本層企業(yè)所得稅后利潤額。

公式看起來太難記?別擔心,我們換一個閱讀方式:仍以上圖中的公司為例,假定B、C公司皆符合間接抵免條件,那么A公司間接負擔的稅額=(B公司直接繳納的企業(yè)所得稅+B公司間接負擔的C公司的企業(yè)所得稅)×B公司分配給A公司的股息÷B公司企業(yè)所得稅后利潤額。

小編為大家總結示意圖如下:

我們來看一個小例子,幫助大家鞏固記憶。

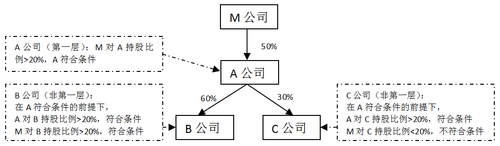

境內居民企業(yè)M公司在境外投資了A公司,持有A公司50%的股份,A公司持有B公司60%的股份,持有C公司30%的股份。B公司2017年度調整后的應納稅所得總額為1000萬元(假設該“應納稅所得總額”中在B公司所在國計算稅額抵免時已包含投資收益還原計算的間接稅額,下同),適用所得稅率為20%,會計上的所得稅稅前利潤為800萬元,無符合抵免條件的間接稅額;B公司繳納所得稅200萬元后未分配利潤為600萬元,依投資比例向A公司分配股息360萬元,A公司依10%的稅率在當?shù)乩U納預提所得稅36萬元。A公司適用所得稅率為30%,其當年在所在國按該國境外稅收抵免規(guī)定計算后實際繳納所得稅額為210萬元,當年稅前利潤為1000萬元,且當年稅后利潤全部分配,向M公司依持股比例分配股息377萬元。

首先,我們要判斷M公司在境外所投資的公司是否符合多層持股抵免條件。M公司對A公司的持股比例>20%,符合條件,A公司對B公司的持股比例>20%,且M公司對B公司的持股比例為30%>20%,因此B公司符合條件。雖然A公司對C公司的持股比例>20%,但M公司對C公司的持股比例為15%,不足20%,因此C公司不符合抵免條件。

具體判斷思路如下圖:

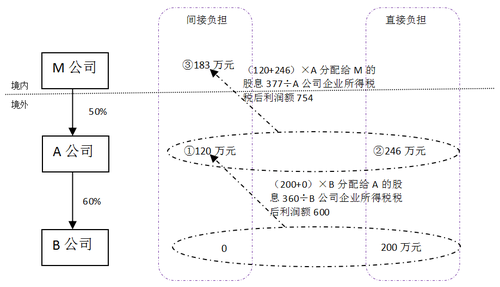

然后,我們開始計算M公司間接負擔的稅額。間接負擔稅額的計算應遵循從下到上的原則,現(xiàn)在我們從最底層(第二層)開始計算:

C公司不符合抵免條件,不參與計算。

B公司直接負擔的稅額為200萬元,間接負擔的稅額為0。

第二層計算完畢,再計算第一層:

第一層A公司間接負擔的稅額=(200萬元+0萬元)×B公司分配給A公司的股息360萬元÷B公司企業(yè)所得稅后利潤額600萬元=120萬元(如下圖中數(shù)據(jù)①);

A公司直接負擔的稅額為210萬元+36萬元(分得股息繳納的預提所得稅)=246萬元(如下圖中數(shù)據(jù)②),繳納稅款后稅后利潤為1000萬元-246萬元=754萬元。

因此M公司間接負擔A公司的稅額就是:(120萬元+246萬元)×A公司分配給M公司的股息377萬元÷A公司企業(yè)所得稅后利潤額754萬元=183萬元(如下圖中數(shù)據(jù)③);

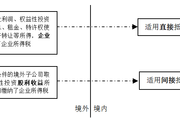

最后,小編為大家總結解題思路如下圖:

注會考試已經告一段落,但是未來還有很多路要走,大家還不能完全放松,注會成績查詢一般12月開始,屆時大家記得來東奧了解最新信息。

文/東奧撰稿人柯小仙

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號