特定企業(交易行為)的增值稅政策_2021年稅務師《稅法一》高頻考點

相信成功的信念比成功本身更重要。想在2021年稅務師考試中取得好成績,一定要堅持重難點內容的學習。小編已經為大家整理好《稅法一》的高頻考點內容。戳我查看2021年稅務師《稅法一》高頻考點匯總,考生速看!

【內容導航】

特定企業(交易行為)的增值稅政策

【所屬章節】

第二章 增值稅

【知識點】特定企業(交易行為)的增值稅政策

特定企業(交易行為)的增值稅政策

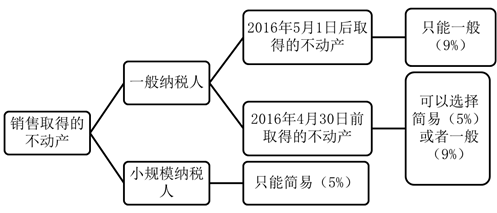

一、轉讓不動產增值稅征收管理(掌握)

(一)適用范圍

適用于:納稅人轉讓其取得的不動產,包括以直接購買、接受捐贈、接受投資入股、自建以及抵債等各種形式取得的不動產。

不適用于:房地產開發企業銷售自行開發的房地產項目。

【提示】不動產來源(取得):自建和非自建。

(二)計稅方法及應納稅額計算

計稅方法 | 不動產來源 | 不動產所在地預繳 | 機構所在地申報 |

一般計稅 | 自建 | 預繳稅額=全部價款和價外費用/(1+5%)×5% | 應納稅額=全部價款和價外費用/(1+9%)×9%-進項-預繳 |

非自建 | 預繳稅額=(全部價款和價外費用-購價)/(1+5%)×5% | 應納稅額=全部價款和價外費用/(1+9%)×9%-進項-預繳 | |

簡易計稅 | 自建 | 預繳稅額=全部價款和價外費用/(1+5%)×5% | 應納稅額=全部價款和價外費用/(1+5%)×5%-預繳 |

非自建 | 預繳稅額=(全部價款和價外費用-購價)/(1+5%)×5% | 應納稅額=(全部價款和價外費用-購價)/(1+5%)×5%-預繳 |

【提示1】不動產所在地與機構所在地不在同一縣(市、區)存在預繳問題,在同一縣市不存在。

【提示2】上表不含個人轉讓購買的住房。

時間 | 不動產所在地 | 住宅類型 | 政策規定 |

<2年 | 不區分 | 不區分 | 不含稅售價×5% |

≥2年 | 北上廣深 | 非普通住宅 | 不含稅差價×5% |

普通住宅 | 免稅 | ||

其他城市 | 不區分 |

【鏈接】個人銷售自建自用住房:免稅。

【提示3】個體工商戶:住房所在地預繳+機構所在地申報;其他個人:住房所在地繳納。(注意:其他個人不涉及預繳)

(三)納稅人轉讓不動產繳納增值稅差額扣除的規定

有發票,按發票。

無法提供取得不動產時的發票,可向稅務機關提供其他能證明契稅計稅金額的完稅憑證。

以契稅計稅金額進行差額扣除的計算公式

契稅繳納時間 | 增值稅稅額計算 |

①2016年4月30日及以前繳納契稅 | 應納增值稅=[全部交易價格(含增值稅)-契稅計稅金額(含營業稅)]÷(1+5%)×5% |

②2016年5月1日及以后繳納契稅 | 應納增值稅=[全部交易價格(含增值稅)÷(1+5%)-契稅計稅金額(不含增值稅)]×5% |

(四)差額計稅的合法有效憑證

1.稅務部門監制的發票。

2.法院判決書、裁定書、調解書,以及仲裁裁決書、公證債權文書。

3.國家稅務總局規定的其他憑證。

(五)發票的開具

1.自2020年2月1日起,增值稅小規模納稅人(其他個人除外)發生增值稅應稅行為,需要開具增值稅專用發票的,可以自愿使用增值稅發票管理系統自行開具。選擇自行開具增值稅專用發票的小規模納稅人,稅務機關不再為其代開增值稅專用發票。

2.納稅人向其他個人轉讓其取得的不動產,不得開具或申請代開增值稅專用發票。

(六)其他規定

1.納稅人轉讓其取得的不動產,向不動產所在地主管稅務機關預繳的增值稅稅款,可以在當期增值稅應納稅額中抵減,抵減不完的結轉下期繼續抵減。

2.納稅人轉讓不動產,向不動產所在地主管稅務機關預繳稅款而自應當預繳之月起超過6個月沒有預繳稅款的,由機構所在地主管稅務機關按照《稅收征管法》及相關規定進行處理。

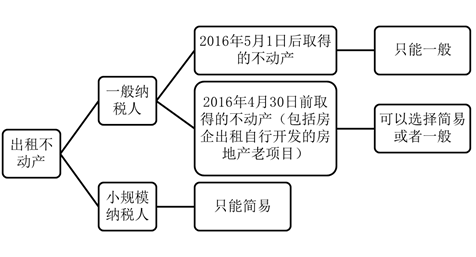

二、提供不動產經營租賃服務增值稅征收管理(掌握)

(一)適用范圍

適用于:納稅人出租取得的不動產。

不適用于:納稅人提供道路通行服務。

【提示】取得的不動產,包括以直接購買、接受捐贈、接受投資入股、自建以及抵債等形式取得的不動產。(自建和非自建)

(二)計稅方法和應納稅額計算

納稅人 | 計稅方法 | 不動產所在地預繳 | 機構所在地申報 |

一般納稅人 | 一般計稅 | 預繳稅額=含稅銷售額÷(1+9%)×3% | 應納稅額=含稅銷售額÷(1+9%)×9%-進項-預繳 |

一般納稅人選擇、小規模納稅人適用 | 簡易計稅 | 預繳稅額=含稅銷售額÷(1+5%)×5% | 應納稅額=含稅銷售額÷(1+5%)×5%-預繳 |

出租住房(小規模個體戶+自然人) | 簡易計稅減按1.5% | 預繳稅額=含稅銷售額÷(1+5%)×1.5% | 應納稅額=含稅銷售額÷(1+5%)×1.5%-預繳 |

【提示1】不動產所在地與機構所在地不在同一縣(市、區)存在預繳問題,在同一縣市不存在。在同一直轄市或計劃單列市但不在同一縣(市、區)的,由直轄市或計劃單列市稅務局決定是否在不動產所在地預繳稅款。

【提示2】其他個人無論本地異地均不存在預交問題,直接在不動產所在地申報。(和轉讓不動產一致)

【提示3】其他個人采取一次性收取租金的形式出租不動產,取得的租金收入可在租金對應的租賃期內平均分攤,分攤后的月租金收入不超過15萬元的,可享受小微企業免征增值稅優惠政策(自2021年4月1日至2022年12月31日)。

【提示4】納稅人以經營租賃方式將土地出租給他人使用,按照不動產經營租賃服務繳納增值稅。

【提示5】納稅人出租不動產,租賃合同中約定免租期的,不屬于視同銷售服務。

(三)發票的開具

小規模納稅人中的單位和個體工商戶出租不動產,不能自行開具增值稅發票的,可向不動產所在地主管稅務機關申請代開增值稅發票(普票+專票)。

其他個人出租不動產,可向不動產所在地主管稅務機關申請代開增值稅發票(普票+專票)。

納稅人向其他個人出租不動產,不得開具或申請代開增值稅專用發票。

三、跨縣(市、區)提供建筑服務增值稅征收管理(掌握)

(一)適用范圍

適用于:單位和個體工商戶在其機構所在地以外的縣(市、區)提供建筑服務。

不適用于:其他個人;納稅人在同一地級行政區范圍內跨縣(市、區)提供建筑服務。

(二)計稅方法

一般納稅人 | 一般情況 | 一般計稅 | 9% |

清包工,甲供材,老項目 | 可以選擇簡易計稅 | 3% | |

總包單位+房建2項工程+甲購三項材料 | 適用簡易計稅 | 3% | |

小規模納稅人 | 簡易計稅 | 3% | |

(三)預繳與申報

納稅人 | 計稅方法 | 建筑服務發生地預繳 | 機構所在申報 |

一般納稅人 | 一般計稅 | 預繳稅額=(全部價款和價外費用-支付的分包款)/(1+9%)×2% | 應納稅額=全部價款和價外費用/(1+9%)×9%-進項-預繳 |

選擇(適用)簡易計稅 | 預繳稅額=(全部價款和價外費用-支付的分包款)/(1+3%)×3% | 應納稅額=(全部價款和價外費用-支付的分包款)/(1+3%)×3%-預繳 | |

小規模納稅人 | 簡易計稅 |

【提示1】應按照工程項目分別計算應預繳稅款,分別預繳。

【提示2】納稅人取得的全部價款和價外費用扣除支付的分包款后的余額為負數的,可結轉下次預繳稅款時繼續扣除。

【提示3】預繳稅款回機構所在地申報時,可以在當期增值稅應納稅額中抵減,抵減不完的,結轉下期繼續抵減。注意要取得完稅憑證。

(四)分包扣除憑證

2016年4月30日前:營業稅發票。

分包方取得的2016年5月1日后開具的,備注欄注明建筑服務發生地所在縣(市、區)、項目名稱的增值稅發票。

(五)其他規定

1.預繳稅款提供的資料

(1)填預繳申報表

(2)總包合同

(3)分包合同

(4)發票

2.發票開具:能自開,就自開,小規模納稅人不能自開的,可向建筑服務發生地主管稅務機關申請代開。

四、房地產開發企業銷售自行開發的房地產項目增值稅征收管理(掌握)

(一)適用范圍

適用于:房地產開發企業銷售自行開發的房地產項目。

【提示】自行開發:指在依法取得土地使用權的土地上進行基礎設施和房屋建設;房企以接盤等形式購入未完工的房地產項目繼續開發后,以自己的名義立項銷售的,屬于銷售自行開發的房地產項目。

(二)征收管理

納稅人 | 計稅方法 | 預繳(預售時) | 繳納(發生納稅義務時) |

一般納稅人 | 新項目一般計稅 | 預繳稅款=全部價款與價外費用/(1+9%)×3% | 應納稅額=(全部價款和價外費用-當期允許扣除的土地價款)÷(1+9%)×9%-進項-預繳 |

老項目可選擇簡易計稅 | 預繳稅款=全部價款與價外費用/(1+5%)×3% | 應納稅額=全部價款與價外費用/(1+5%)×5%-預繳 | |

小規模納稅人 | 適用簡易計稅 |

【提示】一般納稅人新項目只能一般計稅,老項目可選擇簡易或一般;小規模納稅人只能簡易計稅。

1.老項目與新項目

房地產老項目,是指:

(1)《建筑工程施工許可證》注明的合同開工日期在2016年4月30日以前的房地產項目;

(2)《建筑工程施工許可證》未注明合同開工日期或者未取得《建筑工程施工許可證》但建筑工程承包合同注明的開工日期在2016年4月30日以前的建筑工程項目。

【提示】一般納稅人老項目選擇簡易計稅方法計稅的,36個月內不得變更為一般計稅方法計稅。

2.允許扣除的地價款

【提示】一般計稅才存在地價款扣除問題,簡易計稅不存在。

(1)支付的土地價款:是指向政府、土地管理部門或受政府委托收取土地價款的單位直接支付的土地價款。

包括土地受讓人向政府部門支付的征地和拆遷補償費用、土地前期開發費用和土地出讓收益。

(2)拆遷補償特別規定

房地產開發企業中的一般納稅人銷售其開發的房地產項目(選擇簡易計稅方法的房地產老項目除外),在取得土地時向其他單位或個人支付的拆遷補償費用也允許在計算銷售額時扣除。納稅人按上述規定扣除拆遷補償費用時,提供拆遷協議,拆遷雙方支付和取得拆遷費用憑證等能夠證明拆遷補償費用真實性的材料。

(3)扣除憑據

向政府支付的價款:財政票據。

拆遷補償:協議、相關憑證。

(4)母公司(或聯合體)拿地,項目公司開發,地價款扣除需要滿足三條件:

①房地產開發企業、項目公司、政府部門三方簽訂變更協議或補充合同,將土地受讓人變更為項目公司;

②政府部門出讓土地的用途、規劃等條件不變的情況下,簽署變更協議或補充合同時,土地價款總額不變;

③項目公司的全部股權由受讓土地的房地產開發企業持有。

(5)計算方法:

銷售額=(全部價款和價外費用-當期允許扣除的土地價款)÷(1+適用稅率)

當期允許扣除的土地價款=(當期銷售房地產項目建筑面積÷房地產項目可供銷售建筑面積)×支付土地價款

3.進項稅額

一般納稅人銷售自行開發的房地產項目,兼有一般計稅方法、簡易計稅方法計稅、免征增值稅的房地產項目而無法劃分不得抵扣的進項稅額的,應以《建筑工程施工許可證》注明的“建設規模”為依據進行劃分:

不得抵扣的進項稅額=當期無法劃分的全部進項稅額×(簡易計稅、免稅房地產項目建設規模÷房地產項目總建設規模)

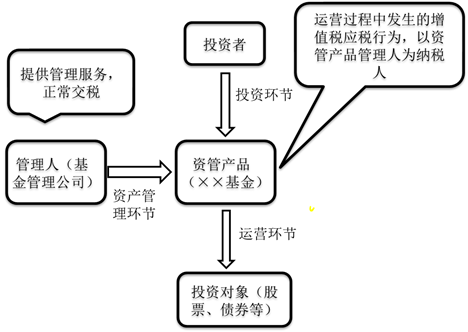

五、資管產品增值稅的征收管理(熟悉)

【提示】2018年1月1日起

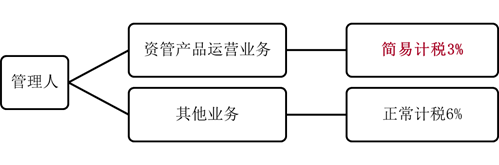

(一)計稅方法的選擇

(二)銷售額的確定

業務 | 銷售額的確定 |

提供貸款服務 | 以2018年1月1日起產生的利息及利息性質的收入為銷售額 |

轉讓2017年12月31日前取得的股票(不包括限售股)、債券、基金、非貨物期貨 | 可以選擇按照實際買入價計算銷售額,或者以2017年最后一個交易日的股票收盤價、債券估值、基金份額凈值、非貨物期貨結算價格作為買入價計算銷售額 |

(三)其他規定

1.管理人應分別核算資管產品運營業務和其他業務的銷售額和增值稅應納稅額。未分別核算的,資管產品運營業務不得適用簡易方法計稅。

2.管理人可選擇分別或匯總核算資管產品運營業務銷售額和增值稅應納稅額。

3.對資管產品在2018年1月1日前運營過程中發生的增值稅應稅行為,未繳納增值稅的,不再繳納;已繳納增值稅的,已納稅額從資管產品管理人以后月份的增值稅應納稅額中抵減。

(注:以上內容選自小燕老師《稅法一》授課講義)

(本文為東奧會計在線原創文章,僅供考生學習使用,禁止任何形式的轉載)

津公網安備12010202000755號

津公網安備12010202000755號