稅務師《稅法一》第三章消費稅-委托加工應稅消費品應納稅額的計算

現在開始備考2020年稅務師考試的小伙伴們,小奧覺得你們真的很棒,現在就抓緊時間趕緊學習,你們一定會順利通過考試的,小奧為了能讓小伙伴學習壓力輕松一些,找來了稅務師《稅法一》第三章消費稅的委托加工應稅消費品應納稅額的計算的重要知識點,快來看看吧。

【重要考點詳解】委托加工應稅消費品應納稅額的計算

考點一:委托加工應稅消費品的確定

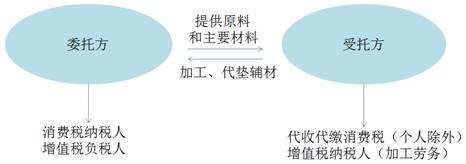

委托加工應稅消費品是指委托方提供原料和主要材料,受托方只收取加工費和代墊部分輔助材料加工的應稅消費品。

不屬于委托加工情形:

1.由受托方提供原材料生產的消費品;

2.受托方先將原材料賣給委托方,再接受加工消費品;

3.由受托方以委托方名義購進原材料生產的消費品。

考點二:代收代繳消費稅款

(一)基本規定

1.受托方加工完畢向委托方交貨時代收代繳消費稅。

2.如果受托方是個人,委托方須在收回加工應稅消費品后向委托方所在地主管稅務機關繳納消費稅。

(二)非正常情況:

1.受托方未代收代繳消費稅,受托方受到行政處罰,委托方要補稅。

對委托方補征稅款的計稅依據是:

(1)如果收回的應稅消費品已直接銷售,按銷售額計稅補征;

(2)如果收回的應稅消費品尚未銷售或用于連續生產等,按組成計稅價格計稅補征。

2.委托方收回應稅消費品后銷售

銷售方式 | 含義 | 稅務處理 |

直接出售 | 委托方以不高于受托方的計稅價格出售 | 不再繳納消費稅 |

加價出售 | 委托方以高于受托方的計稅價格出售 | (1)需按照規定申報繳納消費稅,在計稅時準予扣除受托方已代收代繳的消費稅 (2)受托方的計稅價格在考試中一般需要自行計算(順序組價)

|

考點三:委托加工應稅消費品組成計稅價格

受托方代收代繳消費稅的計稅依據:順序組價

1.按受托方同類消費品的售價計算納稅;

2.沒有同類價格的,按照組成計稅價格計算納稅。

其組價公式為:

從價定率 | (材料成本+加工費)/(1-消費稅比例稅率) |

復合計稅 | (材料成本+加工費+委托加工數量*定額稅率)/(1-消費稅比例稅率) |

【注意】“材料成本”是指委托方所提供加工材料的實際成本。如果委托方提供的原材料是免稅農產品,材料成本=買價×(1-扣除率)。如果加工合同上未如實注明材料成本的,受托方所在地主管稅務機關有權核定其材料成本。

“加工費”是指受托方加工應稅消費品向委托方所收取的全部費用(包括代墊輔助材料的實際成本),但不包括隨加工費收取的銷項稅,這樣組成的價格才是不含增值稅但含消費稅的價格。

考點四:用委托加工收回的應稅消費品連續生產應稅消費品計算征收消費稅問題

稅法規定:對委托加工收回應稅消費品已納的消費稅,可按當期生產領用數量從當期應納消費稅稅額中扣除,這種扣稅方法與外購已稅消費品連續生產應稅消費品的扣稅方法、扣稅環節相同,但是范圍多一條:

“以委托加工收回的已稅電池連續生產應稅電池”。

小伙伴們持之以恒的努力一定會得到回報的,提前進行稅務師考試的學習可以有更多的時間做題,提高考試通過的幾率,所以小伙伴們加油吧!

注:以上內容是由東奧名師講義以及東奧教研專家團隊提供

(本文為東奧會計在線原創文章,僅供考生學習使用,禁止任何形式的轉載)

津公網安備12010202000755號

津公網安備12010202000755號