|

導 |

2016年高級會計師考試基礎復習備考階段已經(jīng)開始,為了更好的幫助考生備考復習,東奧會計在線高級會計師頻道特為大家整理了:高級會計實務 >> 第二章 >> 企業(yè)投資、融資決策與集團資金管理 >> 第二節(jié) >> 融資決策 >> 企業(yè)融資方式?jīng)Q策 的相關內(nèi)容。 |

[小編“娜寫年華”] 東奧會計在線高級會計師頻道提供:2016高級會計實務預習考點:企業(yè)融資方式?jīng)Q策(2)。

2016高級會計實務預習考點:企業(yè)融資方式?jīng)Q策(2)

(二)債務融資

債務融資是指企業(yè)利用銀行借款、發(fā)行債券、融資租賃、商業(yè)信用等方式向銀行、其他金融機構(gòu)、其他企業(yè)單位等融入資金。相對于銀行借款、發(fā)行債券、融資租賃、商業(yè)信用等傳統(tǒng)方式而言,新型債務融資方式日益受到關注。

1.集團授信貸款

|

含義 |

集團授信貸款是指擬授信的商業(yè)銀行把與該公司有投資關聯(lián)的所有公司(如分公司、子公司或控股公司)視為一個公司進行綜合評估,以確定一個貸款規(guī)模的貸款方式 |

|

客戶特征 |

集團授信貸款主要針對集團客戶。集團客戶是指具有以下特征的企事業(yè)法人授信對象:(1)在股權上或者經(jīng)營決策上直接或間接控制其他企事業(yè)法人或被其他企事業(yè)法人控制的; (2)共同被第三方企事業(yè)法人所控制的; (3)主要投資者個人、關鍵管理人員或與其近親屬共同直接控制或間接控制的; (4)存在其他關聯(lián)關系,可能不按公允價格原則轉(zhuǎn)移資產(chǎn)和利潤,銀行視同其為集團客戶并進行授信管理 |

|

好處 |

(1)通過集團統(tǒng)一授信,實現(xiàn)集團客戶對成員公司資金的集中調(diào)控和統(tǒng)一管理,增強集團財務控制力; (2)便于集團客戶集中控制信用風險,防止因信用分散、分子公司失去集團控制而各行其是,從而有效控制集團整體財務風險; (3)通過集團授信,依靠集團整體實力取得多家銀行的優(yōu)惠授信條件,降低融資成本; (4)有利于成員企業(yè)借助集團資信取得銀行授信支持,提高融資能力。集團授信已成為我國企業(yè)貸款融資的主要方式 |

2.可轉(zhuǎn)換債券

由于資本市場的發(fā)展及各種衍生金融工具的出現(xiàn),公司融資方式也越來越多樣化。可轉(zhuǎn)換債券即為一種具有期權性質(zhì)的新型融資工具。

(1)可轉(zhuǎn)換債券的基本要素

|

基本要素 |

含義 |

要點 |

|

基準股票 |

它是可轉(zhuǎn)換債券可以轉(zhuǎn)換成的普通股股票 |

基準股票一般為發(fā)債公司自身的股票,也可以是從屬于發(fā)債公司的上市子公司股票 |

|

轉(zhuǎn)換期 |

它是可轉(zhuǎn)換債券轉(zhuǎn)換為股票的起始日至結(jié)束日的期限 |

轉(zhuǎn)換期可以等于或短于債券期限。在債券發(fā)行一定期限之后開始的轉(zhuǎn)換期,稱為遞延轉(zhuǎn)換期 |

|

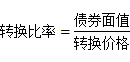

轉(zhuǎn)換價格 |

它是可轉(zhuǎn)換債券轉(zhuǎn)換為每股股份所對應的價格

|

股價是影響轉(zhuǎn)換價格高低的最重要因素。發(fā)債公司一般是以發(fā)行前一段時期的股價的均價為基礎,上浮一定幅度作為轉(zhuǎn)換價格。如果某企業(yè)先發(fā)行可轉(zhuǎn)換債券,后發(fā)行股票,一般以擬發(fā)行股票的價格為基礎,折扣一定比例作為轉(zhuǎn)股價格 |

|

轉(zhuǎn)換價值 |

轉(zhuǎn)換價值,是可轉(zhuǎn)換債券可以轉(zhuǎn)換的普通股股票的總價值 |

在轉(zhuǎn)換期內(nèi),債券投資者在面臨是否應轉(zhuǎn)換為股票時,應了解債券的轉(zhuǎn)換價值。每份可轉(zhuǎn)換債券的轉(zhuǎn)換價值計算公式是:轉(zhuǎn)換價值=轉(zhuǎn)換比率×股票市價 |

|

贖回條款 |

是指允許公司在債券發(fā)行一段時間后,無條件或有條件在贖回期內(nèi)提前購回可轉(zhuǎn)換債券的條款 |

有條件贖回下,贖回條件通常為股價在一段時間持續(xù)高于轉(zhuǎn)股價格所設定的某一幅度。可轉(zhuǎn)換債券的贖回價格一般高于面值,超出的部分稱為贖回溢價,計算公式為:贖回溢價=贖回價格-債券面值 |

|

強制性轉(zhuǎn)股條款 |

它要求債券投資者在一定條件下必須將其持有的可轉(zhuǎn)換債券轉(zhuǎn)換為股票 |

設有該條款的發(fā)行公司大多數(shù)為非上市公司,這些公司通常將發(fā)行可轉(zhuǎn)換債券作為權益融資的手段,并不打算到期還本 |

|

回售條款 |

可轉(zhuǎn)換債券的回售條款是指允許債券持有人在約定回售期內(nèi)享有按約定條件將債券賣給(回售)發(fā)債公司的權利,且發(fā)債公司應無條件接受可轉(zhuǎn)換債券 |

約定的回售條件通常為股價在一段時間內(nèi)持續(xù)低于轉(zhuǎn)股價格達到一定幅度時,也可以是諸如公司股票未達到上市目的等其他條件。回售價格一般為債券面值加上一定的回售利率 |

(2)可轉(zhuǎn)換債券的特征

可轉(zhuǎn)換債券本質(zhì)上是一種混合債券,它將直接債券與認股權證相互融合,兼具債權、股權和期權的特征。

①債權特征。可轉(zhuǎn)換債券有規(guī)定的利率和期限,對于未轉(zhuǎn)換為股票的債券,發(fā)債公司需要定期支付利息,到期償還本金。

②股權特征。可轉(zhuǎn)換債券在轉(zhuǎn)股后,債權人變成了股東,可參與公司的經(jīng)營決策和股利分配。

③期權特征。可轉(zhuǎn)換債券給予債券持有人在特定期間按約定條件將債券轉(zhuǎn)換為股票的選擇權。

(3)可轉(zhuǎn)換債券的優(yōu)點

可轉(zhuǎn)換債券對投資者的吸引力體現(xiàn)在兩個方面:一是使投資者獲得固定收益,二是為投資者提供轉(zhuǎn)股選擇權,使其擁有分享公司利潤的機會。

從公司融資角度看,可轉(zhuǎn)換債券發(fā)行有助于公司籌集資本,且因可轉(zhuǎn)換債券票面利率一般低于普通債券票面利率,在轉(zhuǎn)換為股票時公司無須支付額外的融資費用,從而有助于公司降低籌資成本。但是,可轉(zhuǎn)換債券轉(zhuǎn)換為股票后,公司仍需承擔較高的權益融資成本。

(本文內(nèi)容版權歸東奧會計在線所有 轉(zhuǎn)載請注明出處)

相關推薦:

責任編輯:娜寫年華

東奧首頁

東奧首頁

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號