2017稅務師《稅法一》基礎考點:納稅義務發生時間

2017稅務師考試科目較多,大家備考的時候要注意勞逸結合,為方便大家熟悉知識點,特此為您整理《稅法一》知識點:納稅義務發生時間

【內容導航】

納稅義務發生時間

【所屬章節】

本知識點屬于《稅法一》第二章17講

【知識點】納稅義務發生時間

理解增值稅納稅義務發生時間的含義

掌握增值稅納稅義務發生時間的規律

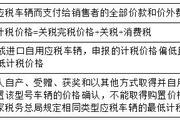

增值稅納稅義務發生時間的基本規范:收訖銷售款或取得索取銷售款憑據的當天;先開具發票的,為開具發票的當天;進口貨物,為報關進口的當天。

1.銷售貨物、提供應稅勞務的納稅義務發生時間

(1)采取直接收款方式銷售貨物,不論貨物是否發出,均為收到銷售款或者取得索取銷售款憑據的當天。

納稅人生產經營活動中采取直接收款方式銷售貨物,已將貨物移送對方并暫估銷售收入入賬,但既未取得銷售款或取得索取銷售款憑據也未開具銷售發票的,其增值稅納稅義務發生時間為取得銷售款或取得索取銷售款憑據的當天;先開具發票的,為開具發票的當天。

(2)采取托收承付和委托銀行收款方式銷售貨物,為發出貨物并辦妥托收手續的當天。

(3)采取賒銷和分期收款方式銷售貨物,為書面合同約定的收款日期的當天。無書面合同或者書面合同沒有約定收款日期的,為貨物發出的當天。

(4)采取預收貨款方式銷售貨物,為貨物發出的當天。但生產銷售、生產工期超過12個月的大型機械設備、船舶、飛機等貨物,為收到預收款或者書面合同約定的收款日期的當天。

(5)委托其他納稅人代銷貨物,為收到代銷單位銷售的代銷清單或者收到全部或者部分貨款的當天;未收到代銷清單及貨款的,其納稅義務發生時間為發出代銷貨物滿180天的當天。

(6)銷售應稅勞務,為提供勞務同時收訖銷售額或取得索取銷售額的憑據的當天。

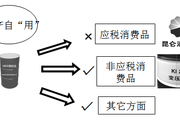

(7)納稅人發生視同銷售貨物行為,為貨物移送的當天。

2.“營改增”行業增值稅納稅義務、扣繳義務發生時間

(1)納稅人發生應稅行為并收訖銷售款項或者取得索取銷售款項憑據的當天;先開具發票的,為開具發票的當天。

取得索取銷售款項憑據的當天,是指書面合同確定的付款日期;未簽訂書面合同或者書面合同未確定付款日期的,為服務、無形資產轉讓完成的當天或者不動產權屬變更的當天。

(2)納稅人提供建筑服務、租賃服務采取預收款方式的,其納稅義務發生時間為收到預收款的當天。

(3)納稅人從事金融商品轉讓的,為金融商品所有權轉移的當天。

(4)納稅人發生視同銷售服務、無形資產或者不動產情形的,其納稅義務發生時間為服務、無形資產轉讓完成的當天或者不動產權屬變更的當天。

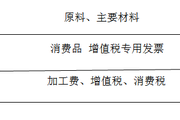

【例題·單選題】某配件廠為增值稅一般納稅人,2017年5月采用分期收款方式銷售配件,合同約定不含稅銷售額150萬元,當月應收取60%的貨款。由于購貨方資金周轉困難,本月實際收到貨款50萬元,配件廠按照實際收款額開具了增值稅專用發票。當月職工食堂裝修,購進中央空調,取得增值稅專用發票,注明價款10萬元。當月該配件廠應納增值稅( )萬元。(2013年考題改編)

A.3.6

B.5.1

C.13.6

D.15.3

【答案】D

【解析】當月該配件廠應納增值稅=150×60%×17%=15.3(萬元)。

小編為你整理2017年稅務師《稅法一》知識點,希望大家能夠高效備考,輕松過關!

(本文是東奧會計在線原創文章,轉載請注明來自東奧會計在線)

津公網安備12010202000755號

津公網安備12010202000755號