2017《涉稅服務實務》基礎考點:稅務咨詢

2017年稅務師備考進行時,東奧小編每天為您提供2017稅務師《涉稅服務實務》知識點:復議的被申請人,讓您保持良好學習狀態。

【內容導航】

稅務咨詢的內容

稅務咨詢的形式

稅收政策運用咨詢的操作要點

【所屬章節】

本知識點屬于《涉稅服務實務》第十三章58講

【知識點】稅務咨詢

稅務咨詢

稅務咨詢,是指稅務師通過電話、書面、晤談等方式解答咨詢人有關稅收方面問題的非涉稅鑒證服務。稅務咨詢服務涉及內容廣泛,咨詢形式多樣,服務方式不一,通常有臨時涉稅咨詢、聘請常年稅務顧問和進行稅收籌劃等多種形式。

一、稅務咨詢的內容

稅務咨詢以稅收方面的疑難問題為主導,具體包括:

1.稅收法律規定方面的咨詢

實體法內容、程序法內容、綜合性內容。

2.稅收政策運用方面的咨詢

這是有關稅收實體法政策運用方面的釋疑解難,也是稅務咨詢最主要的內容。

3.辦稅實務方面的咨詢

這是有關稅收程序法政策操作、運用方面的咨詢。

4.涉稅會計處理的咨詢

主要就是對有關涉稅會計處理的問題給予咨詢。

5.稅務動態方面的咨詢

這是有關稅收政策和稅務工作動態方面的咨詢。

二、稅務咨詢的形式

1.書面咨詢(最常用)

2.電話咨詢

3.晤談

4.網絡咨詢(一種新興的稅務咨詢形式)

三、稅收政策運用咨詢的操作要點

1.弄清咨詢問題所涉及的稅種

2.收集咨詢問題相關的稅收政策文件

3.分析稅收政策適用條款(核心內容):

(1)稅收政策適用時效;

(2)不同稅種政策規定的差異;

(3)稅收政策制定原則和精神。

4.根據需要作必要的溝通說明

5.確定合適的答復方式:口頭或書面四、經營各階段部分稅務問題的咨詢

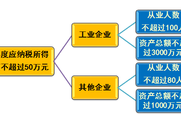

1.企業成立初期

(1)納稅稅種的咨詢;

(2)稅收征收管理的咨詢。

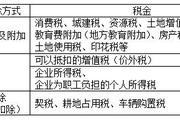

①2016年5月1日全面推進應該增后,我國貨物和勞務稅包括增值稅和消費稅,納稅人的所有經營活動和進口貨物都應繳納增值稅;納稅人生產、委托加工或進口特定的應稅消費品(除金銀首飾和卷煙批發環節)應繳納消費稅。

②所得稅:企業稅所得和個人所得稅。

③除貨物和勞務稅、所得稅外,企業還需要繳納其他稅種,主要有:以繳納的增值稅和消費稅為依據,應繳納城市建設維護稅;對開采應稅礦產品,在開采環節繳納資源稅;對有償轉讓國有土地使用權及地上建筑物和附著物產權,應繳納土地增值稅;對經濟活動和經濟交往中書立、領受的應稅憑證,應繳納印花稅;對擁有或使用的房產、車船、土地使用權,應分別繳納房產稅、車船稅和城鎮土地使用稅;對購置車輛,應繳納車輛購置稅;對承受土地、房屋權屬,應繳納契稅;對占用耕地,應繳納耕地占用稅。

2.企業日常經營活動

(1)納稅期限的咨詢;

(2)增值稅納稅人性質登記的咨詢;

(3)憑證使用的咨詢;

(4)收入、進項抵扣、扣除的咨詢;

(5)享受稅收優惠、維護合法權益的咨詢;

(6)納稅地點、代扣稅款的咨詢。

3.企業重組

4.企業注銷

【例題】按現行增值稅政策規定,一般納稅人購入固定資產、無形資產或不動產的進項稅額都可以抵扣。某企業財務人員向稅務師咨詢上述資產與企業存貨、勞務、服務等的進項稅額在抵扣時有哪些差異。

【解析】

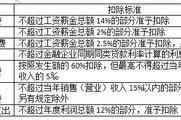

1.固定資產、無形資產或不動產專用于簡易計稅方法計稅項目、免征增值稅項目、集體福利或者個人消費時,進項稅額不得抵扣,非專用于上述項目進項稅額可以抵扣。而存貨、勞務、服務不存在專用或非專用,上述存貨等用于簡易計稅項目、免稅項目、集體福利或個人消費的進項稅額不得抵扣。

2.已抵扣進項稅額的固定資產、無形資產、不動產發生改變用途或非正常損失,而不得抵扣的進項稅額,按固定資產、無形資產、不動產的凈值為依據計稅,即不得抵扣的進項稅額=固定資產、無形資產、不動產凈值×使用稅率;而存貨、勞務、服務等發生改變或非正常損失而不得抵扣的進項稅額是全部已抵扣的進項稅額,無法確定進項稅額的,按當期實際成本為依據計算。

3.按規定不得抵扣且未抵扣進項稅額的固定資產、無形資產、不動產發生用途改變,用于允許抵扣的進項稅額的應稅項目,若原已取得合法有效的增值稅扣稅憑證,可在用途改變的次月按固定資產、無形資產、不動產凈值計算可抵扣的進項稅額;而存貨、勞務、服務等不存在從不得抵扣改變用途到允許抵扣進項稅額的情形。

4.不動產的進項稅額采取分兩年分次抵扣的辦法,即第一年抵扣比例為60%,第二年(第13個月)抵扣比例為40%;而存貨、勞務、服務不存在分次抵扣規定。

書山有路勤為徑,學海無涯苦作舟,更多精彩進入2017稅務師每日一練匯總。

津公網安備12010202000755號

津公網安備12010202000755號