2017中級會計師《中級會計實務》沖刺考點:負債的計稅基礎

距離2017年中級會計職稱考試時間已經不多了,您時間余額已經不足,接下來僅剩的這少量時間,大家還不能松懈,按部就班做題,總結知識點。東奧小編為大家精心準備了中級會計實務知識點,希望能幫助大家有所幫助。

【內容導航】:

負債的計稅基礎

【所屬章節】:

本知識點屬于中級《會計實務》科目第十六章所得稅第一節計稅基礎與暫時性差異

【知識點】:負債的計稅基礎;

第一節 計稅基礎與暫時性差異

負債的計稅基礎

負債的計稅基礎,是指負債的賬面價值減去未來期間計算應納稅所得額時按照稅法規定可予抵扣的金額。

(一)預計負債

按照《企業會計準則第13號——或有事項》的規定,企業應將預計提供售后服務發生的支出在銷售當期確認為費用,同時確認預計負債。如果稅法規定,與銷售產品有關的支出應于發生時稅前扣除,由于該類事項產生的預計負債在期末的計稅基礎為其賬面價值與未來期間可稅前扣除的金額之間的差額,因有關的支出實際發生時可全部稅前扣除,其計稅基礎為0。

【例】甲公司20×8年因銷售產品承諾提供3年的保修服務,在當年度利潤表中確認了8 000 000元銷售費用,同時確認為預計負債,當年度發生保修支出2 000 000元,預計負債的期末余額為6 000 000元。假定稅法規定,與產品售后服務相關的費用在實際發生時稅前扣除。

分析:

該項預計負債在甲公司20×8年12月31日的賬面價值為6 000 000元。

該項預計負債的計稅基礎=賬面價值-未來期間計算應納稅所得額時按照稅法規定可予抵扣的金額=6 000 000-6 000 000=0(元)。

因其他事項確認的預計負債,應按照稅法規定的計稅原則確定其計稅基礎。某些情況下某些事項確認的預計負債,如果稅法規定無論是否實際發生均不允許稅前扣除,即未來期間按照稅法規定可予抵扣的金額為0,則其賬面價值與計稅基礎相同。

(二)預收賬款

1.預收款項計入當期應納稅所得額(如房地產開發企業),計稅基礎為0。

2.預收款項未計入當期應納稅所得額,計稅基礎與賬面價值相等。

【例題】大海公司2016年12月31日收到客戶預付的款項500萬元。

(1)若預收的款項計入當期應納稅所得額

2016年12月31日預收賬款的賬面價值為500萬元;因按稅法規定預收的款項已計入當期應納稅所得額,所以在以后年度減少預收賬款確認收入時,由稅前會計利潤計算應納稅所得額時應將其扣除。

2016年12月31日預收賬款的計稅基礎=賬面價值500-可從未來經濟利益中扣除的金額500=0。

(2)若預收的款項不計入當期應納稅所得額

2016年12月31日預收賬款的賬面價值為500萬元;2016年12月31日預收賬款的計稅基礎=賬面價值500-可從未來經濟利益中扣除的金額0=500(萬元)。

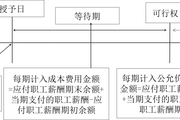

(三)應付職工薪酬

會計準則規定,企業為獲得職工提供的服務給予的各種形式的報酬以及其他相關支出均應作為企業的成本費用,在未支付之前確認為負債。稅法中對于合理的職工薪酬基本允許稅前扣除,但稅法中如果規定了稅前扣除標準的,按照會計準則規定計入成本費用的金額超過規定標準部分,應進行納稅調整。因超過部分在發生當期不允許稅前扣除,在以后期間也不允許稅前扣除,即該部分差額對未來期間計稅不產生影響,所產生應付職工薪酬負債的賬面價值等于計稅基礎。

津公網安備12010202000755號

津公網安備12010202000755號