2014《稅法》高頻考點:增值稅的征稅范圍

【小編導言】我們一起來學習2014《稅法》高頻考點:增值稅的征稅范圍。本考點屬于《稅法》第二章增值稅法第一節征稅范圍及納稅義務人的內容。

![]() 【考頻分析】:

【考頻分析】:

考頻:★★★★★

復習點撥:本考點是需要考生完全掌握的內容,另外今年新增了營改增應稅服務的相關內容,可能是出題點,建議考生著重掌握增值稅征稅范圍有關“營改增"的部分。

![]() 【內容導航】:

【內容導航】:

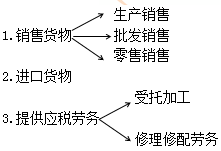

(一)征稅范圍的一般規定

(二)增值稅征稅范圍的具體規定

![]() 【高頻考點】:增值稅的征稅范圍

【高頻考點】:增值稅的征稅范圍

(一)征稅范圍的一般規定

【提示】不含單位或個體工商戶聘用員工為本單位或者雇主提供的加工、修配勞務。

4.提供應稅服務——“營改增”的應稅服務

是指陸路運輸服務、水路運輸服務、航空運輸服務、管道運輸服務、郵政普遍服務、郵政特殊服務、其他郵政服務、研發和技術服務、信息技術服務、文化創意服務、物流輔助服務、有形動產租賃服務、鑒證咨詢服務、廣播影視服務。

【基本印象】

增值稅的征收范圍涉及到貨物的生產、批發、零售和進口環節;

加工和修理修配勞務屬于增值稅的應稅勞務;

加工和修理修配以外的勞務服務中,“營改增”試點的“2+7”行業繳納增值稅,其他一般屬于營業稅的征稅范圍。

【歸納與提示1】應稅服務的基本界定

基本行為界定——有償、營業性

有償,是指取得貨幣、貨物或者其他經濟利益。

非營業活動,是指:(1)非企業性單位按照法律和行政法規的規定,為履行國家行政管理和公共服務職能收取政府性基金或者行政事業性收費的活動。(2)單位或者個體工商戶聘用的員工為本單位或者雇主提供應稅服務。(3)單位或者個體工商戶為員工提供應稅服務。(4)財政部和國家稅務總局規定的其他情形。

地域界定——境內提供應稅服務

在境內提供應稅服務,是指應稅服務提供方或者接受方在境內。

下列情形不屬于在境內提供應稅服務:(1)境外單位或者個人向境內單位或者個人提供完全在境外消費的應稅服務。(2)境外單位或者個人向境內單位或者個人出租完全在境外使用的有形動產。(3)財政部和國家稅務總局規定的其他情形。

突破基本行為界定的應稅行為:

視同提供應稅服務——無償、營業性

單位和個體工商戶的下列情形,視同提供應稅服務:

(1)向其他單位或者個人無償提供交通運輸業和部分現代服務業服務,但以公益活動為目的或者以社會公眾為對象的除外。

(2)財政部和國家稅務總局規定的其他情形。

1.交通運輸服務,包含陸路運輸服務、水路運輸服務、航空運輸服務、管道運輸服務。

【注意6個問題】

(1)陸路包括地上、地下運送客貨,包括鐵路運輸和其他陸路運輸;

(2)出租車公司向使用本公司自有出租車的出租車司機收取的管理費用,按陸路運輸服務征收增值稅;

(3)遠洋運輸的程租、期租業務,屬于水路運輸服務;航空運輸的濕租業務屬于航空運輸服務;

(4)航空運輸企業提供的旅客利用里程積分兌換的航空運輸服務,不征收增值稅;

(5)航空運輸企業根據國家指令無償提供的航空運輸服務,屬于以公益活動為目的的服務,不征收增值稅。

2.郵政業包括郵政普遍服務、郵政特殊服務、其他郵政服務。

郵政普遍服務是指函件、包裹等郵件寄遞,以及郵票發行、報刊發行和郵政匯兌等業務活動。

郵政特殊服務是指義務兵平常信函、機要通信、盲人讀物和革命烈士遺物的寄遞等業務活動。

其他郵政服務是指郵冊等郵品銷售、郵政代理等業務活動。

【注意】郵政匯兌不等于郵政儲蓄。郵政儲蓄銀行的郵政儲蓄業務屬于營業稅金融業的范圍。

3.部分現代服務包括七項:

(1)研發和技術服務包括研發服務、技術轉讓服務、技術咨詢服務、合同能源管理服務、工程勘察勘探服務。

(2)信息技術服務是指利用計算機、通信網絡等技術對信息進行生產、收集、處理、加工、存儲、運輸、檢索和利用,并提供信息服務的業務活動。包括軟件服務、電路設計及測試服務、信息系統服務和業務流程管理服務。

(3)文化創意服務包括設計服務、商標和著作權轉讓服務、知識產權服務、廣告服務和會議展覽服務。

(4)物流輔助服務包括航空服務、港口碼頭服務、貨運客運場站服務、打撈救助服務、貨物運輸代理服務、代理報關服務、倉儲服務、裝卸搬運服務和收派服務。

(5)有形動產租賃服務包括有形動產融資租賃和有形動產經營租賃。

(6)鑒證咨詢服務包括認證服務、鑒證服務和咨詢服務。

(7)廣播影視服務包括廣播影視節目(作品)的制作服務、發行服務和播映(含放映,下同)服務。

【注意辨析】

(1)新技術、新產品、新工藝或者新材料及其系統進行研究與試驗開發的業務活動屬于研發和技術服務;

但軟件開發服務、提供集成電路和電子電路產品設計、測試及相關技術支持服務屬于信息技術服務;

而工業設計、造型設計、服裝設計、環境設計、平面設計、包裝設計、動漫設計、網游設計、展示設計、網站設計、機械設計、工程設計等等屬于文化創意服務。

(2)技術轉讓服務,是指轉讓專利或者非專利技術的所有權或者使用權的業務活動,但是指轉讓商標、商譽和著作權的業務活動屬于文化創意服務。

(3)有形動產租賃已經“營改增”,但不動產租賃依然繳納營業稅。

(4)遠洋運輸企業的光租、航空運輸企業的干租業務屬于有形動產租賃服務。

(5)代理記賬、翻譯服務按照“咨詢服務”征收增值稅。

(二)增值稅征稅范圍的具體規定

1.屬于征稅范圍的特殊項目

考生要了解貨物期貨交割、銀行銷售金銀業務、典當業死當物品的銷售、寄售業代銷寄售物品、電力公司向發電企業收取過網費等,都屬于繳納增值稅的范圍。還要注意教材(20)~(31)的12項新增內容。

這部分內容比較多和雜,容易命制客觀題。學習時注意以下幾個易考點:

(1)礦產資源、礦山勞務

納稅人提供的礦產資源開采、挖掘、切割、破碎、分揀、洗選等勞務屬于增值稅應稅勞務;礦山爆破、穿孔、表面附著物(包括巖層、土層、沙層等)剝離和清理勞務,以及礦井、巷道構筑勞務,屬于營業稅應稅勞務。

(2)納稅人轉讓土地使用權或銷售不動產時一并銷售的附著于土地、不動產上的固定資產中,凡屬于增值稅應稅貨物的,征收增值稅;

(3)納稅人資產重組過程中通過合并、分立、出售、置換等方式將全部或部分實物資產與其相關債權債務和勞動力一并轉讓給其他單位和個人,不繳納增值稅;

(4)供電企業利用自身輸變電設備對并入電網的企業自備電廠生產的電力產品進行電壓調節,屬于提供加工勞務,應當征收增值稅。對上述供電企業進行電力調壓并按電量向電廠收取的并網服務費,應當征收增值稅。

(5)銷售電梯并維修、保養

|

行為 |

適用稅種 |

|

對企業銷售電梯(購進的)并負責安裝及保養、維修取得的收入 |

征收增值稅 |

|

企業銷售自產的電梯并負責安裝,屬于納稅人銷售貨物的同時提供建筑業勞務 |

要分別計算增值稅和營業稅 |

|

不從事電梯生產、銷售,只從事電梯保養和維修的專業公司對安裝運行后的電梯進行的保養、維修取得的收入 |

征收營業稅 |

(6)二手車經銷業務

|

|

行為 |

適用稅種 |

|

經銷 |

收購二手車時將其辦理過戶登記到自己名下,銷售時再將該二手車過戶登記到買家名下的行為,屬于銷售貨物的行為 |

征收增值稅 |

|

代理 |

納稅人受托代理銷售二手車,凡同時具備以下條件的:(1)受托方不向委托方預付貨款;(2)委托方將《二手車銷售統一發票》直接開具給購買方;(3)受托方按購買方實際支付的價款和增值稅額(如系代理進口銷售貨物則為海關代征的增值稅額)與委托方結算貨款,并另外收取手續費 |

征收營業稅 |

|

不充分代理 |

不同時具備代理的三項條件的,視同銷售 |

征收增值稅 |

(7)執罰拍賣 P43

看收入歸屬確定征免。

(8)油氣田企業為生產原油、天然氣、地質普查、勘探開發到原油天然氣銷售的一系列過程中所發生的生產性勞務繳納增值稅。

(9)納稅人取得中央財政補貼收入,不屬于增值稅的應稅收入。

2.屬于征稅范圍的特殊行為

(1)視同銷售行為:

①將貨物交付其他單位或者個人代銷;

②銷售代銷貨物;

③設有兩個以上機構并實行統一核算的納稅人,將貨物從一個機構移送其他機構用于銷售,但相關機構設在同一縣(市)的除外;

④將自產或者委托加工的貨物用于非增值稅應稅項目;

⑤將自產、委托加工的貨物用于集體福利或者個人消費;

⑥將自產、委托加工或者購進的貨物作為投資,提供給其他單位或者個體工商戶;

⑦將自產、委托加工或者購進的貨物分配給股東或者投資者;

⑧將自產、委托加工或者購進的貨物無償贈送其他單位或者個人。

⑨向其他單位或者個人無償提供交通運輸業、郵政業和部分現代服務業,但以公益活動為目的或者以社會公眾為對象的除外;

⑩財政部、國家稅務總局規定的其他情形。

(2)混合銷售行為

一項銷售行為如果既涉及貨物又涉及非增值稅應稅勞務,為混合銷售行為。

(3)兼營行為

兼營非增值稅應稅項目。

(4)混業經營(新增)

試點納稅人兼有不同稅率或者征收率的銷售貨物、提供應稅勞務或者應稅服務的,應當分別核算適用不同稅率或征收率的銷售額,未分別核算銷售額的,按照有關方法適用稅率或者征收率。

![]() 【相關復習資料】:

【相關復習資料】:

注會頻道相關推薦:

責任編輯:龍貓的樹洞

- 上一篇文章: 2014《稅法》第二章增值稅高頻考點歸納

- 下一篇文章: 2014《稅法》高頻考點:一般納稅人和小規模納稅人的劃分標準

東奧首頁

東奧首頁

津公網安備12010202000755號

津公網安備12010202000755號