持有待售的非流動資產和處置組_2023年注會會計重要考點

注冊會計師會計科目歷年考試中需要計算的題目并不少,但是考生應該了解,夯實的基礎是做題正確率的保障!在進入刷題階段前,快隨東奧會計在線一起學透知識點!以下為第十五章知識點內容,快來學習吧!

【知 識 點】持有待售的非流動資產和處置組

【所屬章節】

第十五章:持有待售的非流動資產、處置組和終止經營

第一節:持有待售的非流動資產和處置組

持有待售的非流動資產和處置組

一、持有待售類別的分類

(一)持有待售類別分類的基本要求

1.分類原則

企業主要通過出售而非持續使用一項非流動資產或處置組收回其賬面價值的,應當將其劃分為持有待售類別。

處置組,是指在一項交易中作為整體通過出售或其他方式一并處置的一組資產,以及在該交易中轉讓的與這些資產直接相關的負債。

處置組所屬的資產組或資產組組合按照《企業會計準則第 8號——資產減值》分攤了企業合并中取得的商譽的,該處置組應當包含分攤至處置組的商譽。處置組中可能包含企業的任何資產和負債。

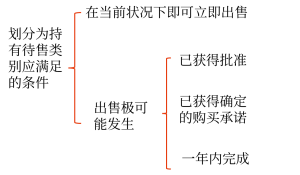

非流動資產或處置組劃分為持有待售類別,應當同時滿足下列條件:

(1)可立即出售

根據類似交易中出售此類資產或處置組的慣例,在當前狀況下即可立即出售。

提示:

“出售”包括具有商業實質的非貨幣性資產交換;如果企業以非流動資產或處置組抵債進行債務重組,也可能符合劃分為持有待售類別的條件。

(2)出售極可能發生,即企業已經就一項出售計劃作出決議且獲得確定的購買承諾,預計出售將在一年內完成。

①企業出售非流動資產或處置組的決議一般需要由企業相應級別的管理層作出,如果有關規定要求企業相關權力機構或者監管部門批準后方可出售,應當已經獲得批準。

②企業已經獲得確定的購買承諾,確定的購買承諾是企業與其他方簽訂的具有法律約束力的購買協議,該協議包含交易價格、時間和足夠嚴厲的違約懲罰等重要條款,使協議出現重大調整或者撤銷的可能性極小。

③預計自劃分為持有待售類別起一年內,出售交易能夠完成。

2.延長一年期限的例外條款

因企業無法控制的下列原因之一,導致非關聯方之間的交易未能在一年內完成,且有充分證據表明企業仍然承諾出售非流動資產或處置組的,企業應當繼續將非流動資產或處置組劃分為持有待售類別:

(1)意外設定條件

買方或其他方意外設定導致出售延期的條件,企業針對這些條件已經及時采取行動,且預計能夠自設定導致出售延期的條件起一年內順利化解延期因素。

(2)發生罕見情況

因發生罕見情況,導致持有待售的非流動資產或處置組未能在一年內完成出售,企業在最初一年內已經針對這些新情況采取必要措施且重新滿足了持有待售類別的劃分條件。

3.不再繼續符合劃分條件的處理

持有待售的非流動資產或處置組不再滿足持有待售類別劃分條件的,企業不應當繼續將其劃分為持有待售類別。

(二)某些特定持有待售類別分類的具體應用

1.企業專為轉售而取得的非流動資產或處置組

在取得日滿足“預計出售將在一年內完成”的規定條件,且短期(通常為 3個月)內很可能滿足持有待售類別的其他條件,企業應當在取得日將其劃分為持有待售類別。

2.持有待售的長期股權投資

企業因出售對子公司的投資等原因導致其喪失對子公司控制權的,無論出售后企業是否保留部分權益性投資,應當在擬出售對子公司投資滿足持有待售類別劃分條件時,在母公司個別財務報表中將對子公司投資整體劃分為持有待售類別,在合并財務報表中將子公司所有資產和負債劃分為持有待售類別。

提示:

對聯營企業或合營企業的權益性投資全部或部分分類為持有待售資產的,應當停止權益法核算;對于未劃分為持有待售類別的剩余權益性投資,應當在劃分為持有待售的那部分權益性投資出售前繼續采用權益法進行會計處理。

3.擬結束使用而非出售的非流動資產或處置組

企業不應當將擬結束使用而非出售的非流動資產或處置組劃分為持有待售類別。

二、持有待售類別的計量

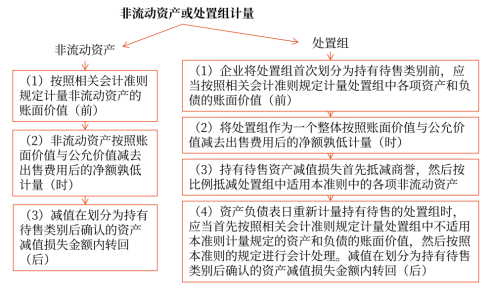

非流動資產或處置組的計量圖示如下:

(一)劃分為持有待售類別前的計量

企業將非流動資產或處置組首次劃分為持有待售類別前,應當按照相關會計準則規定計量非流動資產或處置組中各項資產和負債的賬面價值。

(二)劃分為持有待售類別時的計量

1.將原非流動資產或處置組劃分為持有待售

企業初始計量持有待售的非流動資產或處置組時,其賬面價值高于公允價值減去出售費用后的凈額的,應當將賬面價值減記至公允價值減去出售費用后的凈額,減記的金額確認為資產減值損失,計入當期損益,同時計提持有待售資產減值準備。

出售費用是企業發生的可以直接歸屬于出售資產或處置組的增量費用,出售費用直接由出售引起,并且是企業進行出售所必需的,如果企業不出售資產或處置組,該費用將不會產生。

出售費用包括為出售發生的特定法律服務、評估咨詢等中介費用,也包括相關的消費稅、城市維護建設稅、土地增值稅和印花稅等,但不包括財務費用和所得稅費用。

有些情況下,公允價值減去出售費用后的凈額可能為負值,持有待售的非流動資產或處置組中資產的賬面價值應當以減記至零為限。是否需要確認相關預計負債,應當按照《企業會計準則第13號——或有事項》的規定進行會計處理。

(1)將各類資產的賬面價值轉入持有待售資產(以固定資產為例)

借:持有待售資產

累計折舊

固定資產減值準備

貸:固定資產

(2)將負債的賬面價值轉入持有待售負債(以應付賬款為例)

借:應付賬款

貸:持有待售負債

(3)比較賬面價值與公允價值減去出售費用后的凈額

①如果其賬面價值小于其公允價值減去出售費用后的凈額,企業不需要對賬面價值進行調整。

②如果賬面價值大于其公允價值減去出售費用后的凈額。

借:資產減值損失

貸:持有待售資產減值準備

2.對于取得日劃分為持有待售類別的非流動資產或處置組

對于取得日劃分為持有待售類別的非流動資產或處置組,企業應當在初始計量時比較假定其不劃分為持有待售類別情況下的初始計量金額和公允價值減去出售費用后的凈額,以兩者孰低計量。

3.企業合并中新取得的非流動資產或處置組劃分為持有待售類別

非同一控制下的企業合并中新取得的非流動資產或處置組劃分為持有待售類別的,應當按照公允價值減去出售費用后的凈額計量。

同一控制下的企業合并中非流動資產或處置組劃分為持有待售類別的,應當按照合并日在被合并方的賬面價值與公允價值減去出售費用后的凈額孰低計量。除企業合并中取得的非流動資產或處置組外,由以公允價值減去出售費用后的凈額作為非流動資產或處置組初始計量金額而產生的差額,應當計入當期損益。

提示:

非同一控制下企業合并,賬面價值即為取得時的公允價值,其公允價值減去出售費用后的凈額一定小于賬面價值,因此應當按照公允價值減去出售費用后的凈額計量。

(三)劃分為持有待售類別后的計量

1.持有待售的非流動資產的后續計量

資產負債表日重新計量持有待售的非流動資產時,其賬面價值高于公允價值減去出售費用后的凈額的,應當將賬面價值減記至公允價值減去出售費用后的凈額,減記的金額確認為資產減值損失,計入當期損益,同時計提持有待售資產減值準備。

后續資產負債表日持有待售的非流動資產公允價值減去出售費用后的凈額增加的,以前減記的金額應當予以恢復,并在劃分為持有待售類別后確認的資產減值損失金額內轉回,轉回金額計入當期損益。

劃分為持有待售類別前確認的資產減值損失不得轉回。

持有待售的非流動資產不應計提折舊或攤銷。

2.持有待售的處置組的后續計量

企業在資產負債表日重新計量持有待售的處置組時,應當首先按照相關會計準則規定計量處置組中的流動資產、適用其他準則計量規定的非流動資產和負債的賬面價值。

在進行上述計量后,企業應當比較持有待售的處置組整體賬面價值與公允價值減去出售費用后的凈額,如果賬面價值高于其公允價值減去出售費用后的凈額,應當將賬面價值減記至公允價值減去出售費用后的凈額,減記的金額確認為資產減值損失,計入當期損益,同時計提持有待售資產減值準備。

對于持有待售的處置組確認的資產減值損失金額,如果該處置組包含商譽,應當先抵減商譽的賬面價值,再根據處置組中適用本章計量規定的各項非流動資產賬面價值所占比重,按比例抵減其賬面價值。

后續資產負債表日持有待售的處置組公允價值減去出售費用后的凈額增加的,以前減記的金額應當予以恢復,并在劃分為持有待售類別后適用本準則計量規定的非流動資產確認的資產減值損失金額內轉回,轉回金額計入當期損益。

提示1:

已抵減的商譽賬面價值,以及適用本準則計量規定的非流動資產在劃分為持有待售類別前確認的資產減值損失不得轉回。

提示2:

持有待售的處置組中的非流動資產不應計提折舊或攤銷,持有待售的處置組中負債的利息和其他費用應當繼續予以確認。

(四)不再繼續劃分為持有待售類別的計量

非流動資產或處置組因不再滿足持有待售類別的劃分條件而不再繼續劃分為持有待售類別或非流動資產從持有待售的處置組中移除時,應當按照以下兩者孰低計量:(1)劃分為持有待售類別前的賬面價值,按照假定不劃分為持有待售類別情況下本應確認的折舊、攤銷或減值等進行調整后的金額;(2)可收回金額。

(五)終止確認

企業終止確認持有待售的非流動資產或處置組時,應當將尚未確認的利得或損失計入當期損益。

提示:

終止確認時:(1)僅處置金融資產,通過“投資收益”科目核算;(2)處置固定資產等或處置組,通過“資產處置損益”科目核算。

三、持有待售類別的列報

持有待售資產和負債不應當相互抵銷。“持有待售資產”和“持有待售負債”應當分別作為流動資產和流動負債列示。

● ● ● ● ●

本文知識點內容根據張志鳳老師《輕一高效基礎班》整理,張志鳳老師主編的《輕松過關?一》與課程內容同步,以下為《輕一》試讀內容,點擊圖片試讀更多!

以上為注會會計“持有待售的非流動資產和處置組”相關知識講解。2023年注會考試時間是8月25日-27日,考生需要記住堅持到最后就已經成功了一半,快隨東奧一起每日打卡吧!

(本文為東奧會計在線原創文章,僅供考生學習使用,禁止任何形式的轉載)

津公網安備12010202000755號

津公網安備12010202000755號