資產損失稅前扣除的所得稅處理_2021年稅務師《稅法二》高頻考點

只要你決心去做,這世界就沒人能阻礙你。想在2021年稅務師考試中滿載而歸,必須腳踏實地備考。為了幫助考生順利掌握《稅法二》重難點,小編為大家整理了以下內容。戳我查看2021年稅務師《稅法二》高頻考點匯總,搶先學習!

【內容導航】

資產損失稅前扣除的所得稅處理

【所屬章節】

第一章 企業所得稅

【知識點】資產損失稅前扣除的所得稅處理

資產損失稅前扣除的所得稅處理

一、資產及資產損失的概念

資產 | 企業擁有或者控制的、用于經營管理活動相關的資產 包括現金、銀行存款、應收及預付款項等貨幣性資產,存貨、固定資產、無形資產、在建工程、生產性生物資產等非貨幣性資產,以及債權性投資和股權(權益)性投資 |

資產損失 | 包括實際資產損失與法定資產損失 |

【解釋】實際資產損失和法定資產損失

實際資產損失 | 企業在實際處置、轉讓資產過程中發生的合理損失 |

法定資產損失 | 企業雖未實際處置、轉讓資產,但符合規定條件計算確認的損失,如被投資方依法宣告破產、債務人的死亡等原因出現的損失 |

二、資產損失扣除政策

1.現金損失:企業清查出的現金短缺減除責任人賠償后的余額,作為現金損失在計算應納稅所得額時扣除。

2.存款損失:企業將貨幣性資金存入法定具有吸收存款職能的機構,因該機構依法破產、清算,或者政府責令停業、關閉等原因,確實不能收回的部分,作為存款損失在計算應納稅所得額時扣除。

3.應收及預付賬款(貸款類債權除外):企業除貸款類債權外的應收、預付賬款,符合下列條件之一的,減除可收回金額后確認的無法收回的應收、預付款項,可以作為壞賬損失在計算應納稅所得額時扣除:

(1)債務人依法宣告破產、關閉、解散、被撤銷,或者被依法注銷、吊銷營業執照,其清算財產不足清償的。

(2)債務人死亡,或者依法被宣告失蹤、死亡,其財產或者遺產不足清償的。

(3)債務人逾期3年以上未清償,且有確鑿證據證明已無力清償債務的。

(4)與債務人達成債務重組協議或法院批準破產重整計劃后,無法追償的。

(5)因自然災害、戰爭等不可抗力導致無法收回的。

(債務人不存在或無能力+不可抗力)

4.貸款損失:企業經采取所有可能的措施和實施必要的程序之后,符合下列條件之一的貸款類債權,可以作為貸款損失在計算應納稅所得額時扣除:

(1)借款人和擔保人依法宣告破產、關閉、解散、被撤銷,并終止法人資格,或者已完全停止經營活動,被依法注銷、吊銷營業執照,對借款人和擔保人進行追償后,未能收回的債權。

(2)借款人死亡,或者依法被宣告失蹤、死亡,依法對其財產或者遺產進行清償,并對擔保人進行追償后,未能收回的債權。

(3)借款人遭受重大自然災害或者意外事故,損失巨大且不能獲得保險補償,或者以保險賠償后,確實無力償還部分或者全部債務,對借款人財產進行清償和對擔保人進行追償后,未能收回的債權。

(4)借款人觸犯刑律,依法受到制裁,其財產不足歸還所借債務,又無其他債務承擔者,經追償后確實無法收回的債權。

(5)由于借款人和擔保人不能償還到期債務,企業訴諸法律,經法院對借款人和擔保人強制執行,借款人和擔保人均無財產可執行,法院裁定執行程序終結或終止(中止)后,仍無法收回的債權。

(6)由于借款人和擔保人不能償還到期債務,企業訴諸法律后,經法院調解或經債權人會議通過,與借款人和擔保人達成和解協議或重整協議,在借款人和擔保人履行完還款義務后,無法追償的剩余債權。

(7)由于上述(1)至(6)項原因借款人不能償還到期債務,企業依法取得抵債資產,抵債金額小于貸款本息的差額,經追償后仍無法收回的債權。

(8)開立信用證、辦理承兌匯票、開具保函等發生墊款時,凡開證申請人和保證人由于上述(1)至(7)項原因,無法償還墊款,金融企業經追償后仍無法收回的墊款。

(9)銀行卡持卡人和擔保人由于上述(1)至(7)項原因,未能還清透支款項,金融企業經追償后仍無法收回的透支款項。

(10)助學貸款逾期后,在金融企業確定的有效追索期限內,依法處置助學貸款抵押物(質押物),并向擔保人追索連帶責任后,仍無法收回的貸款。

(11)經國務院專案批準核銷的貸款類債權。

(12)國務院財政、稅務主管部門規定的其他條件。

5.股權投資損失:企業的股權投資符合下列條件之一的,減除可收回金額后確認的無法收回的股權投資,可以作為股權投資損失在計算應納稅所得額時扣除:

(1)被投資方依法宣告破產、關閉、解散、被撤銷,或者被依法注銷、吊銷營業執照的。

(2)被投資方財務狀況嚴重惡化,累計發生巨額虧損,已連續停止經營3年以上,且無重新恢復經營改組計劃的。

(3)對被投資方不具有控制權,投資期限屆滿或者投資期限已超過10年,且被投資單位因連續3年經營虧損導致資不抵債的。

(4)被投資方財務狀況嚴重惡化,累計發生巨額虧損,已完成清算或清算期超過3年以上的。

(5)國務院財政、稅務主管部門規定的其他條件。

(被投資方不存在或無能力)

三、資產損失稅前扣除管理

基本原則:企業發生的資產損失,應按規定的程序和要求向主管稅務機關申報后方能在稅前扣除。未經申報的損失,不得稅前扣除。

(一)申報管理

企業資產損失申報分為清單申報和專項申報兩種申報形式。

1.下列資產損失,應以清單申報的方式向稅務機關申報扣除:

(1)企業在正常經營管理活動中,按照公允價格銷售、轉讓、變賣非貨幣資產的損失。

(2)企業各項存貨發生的正常損耗。

(3)企業固定資產達到或超過使用年限而正常報廢清理的損失。

(4)企業生產性生物資產達到或超過使用年限而正常死亡發生的資產損失。

(5)企業按照市場公平交易原則,通過各種交易場所、市場等買賣債券、股票、期貨、基金以及金融衍生產品等發生的損失。

上述以外的資產損失,應以專項申報的方式申報扣除。

【總結】清單申報項目均為常規損失,風險較小。

【注意】企業無法準確判別是否屬于清單申報時,可以采取專項申報的方式申報扣除。屬于專項申報的資產損失,企業應逐項或逐筆報送申請報告。

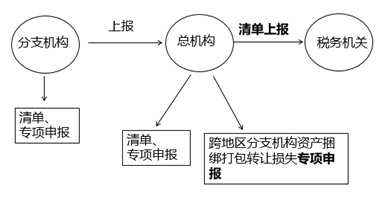

2.在中國境內跨地區經營的匯總納稅企業發生的資產損失,應按以下規定申報扣除:

(1)總機構及其分支機構發生的資產損失,除應按專項申報和清單申報的有關規定,向當地主管稅務機關申報外,各分支機構同時還應上報總機構。

(2)總機構對各分支機構上報的資產損失,除稅務機關另有規定外,應以清單申報的形式向當地主管稅務機關進行申報。

(3)總機構將跨地區分支機構所屬資產捆綁(打包)轉讓所發生的資產損失,由總機構向當地主管稅務機關進行專項申報。

3.商業零售企業存貨損失稅前扣除規定

(1)存貨正常損失,準予以清單的形式進行企業所得稅納稅申報,同時出具損失情況分析報告。

(2)存貨非正常損失,應當以專項申報形式進行企業所得稅申報。

(3)存貨單筆(單項)損失超過500萬元的,無論何種因素形成的,均應以專項申報方式進行企業所得稅納稅申報。

(二)資產損失確認證據

1.外部證據:

行政機關:

(1)司法機關的判決或者裁定。

(2)公安機關的立案結案證明、回復。

(3)工商部門出具的注銷、吊銷及停業證明。

(4)行政機關的公文。

第三方機構:

(5)企業的破產清算公告或清償文件。

(6)專業技術部門的鑒定報告。

(7)具有法定資質的中介機構的經濟鑒定證明。

(8)仲裁機構的仲裁文書。

(9)保險公司對投保資產出具的出險調查單、理賠計算單等保險單據。

(10)符合法律規定的其他證據。

2.內部證據:

(1)有關會計核算資料和原始憑證。

(2)資產盤點表。

(3)相關經濟行為的業務合同。

(4)企業內部技術鑒定部門的鑒定文件或資料。

(5)企業內部核批文件及有關情況說明。

(6)對責任人由于經營管理責任造成損失的責任認定及賠償情況說明。

(7)法定代表人、企業負責人和企業財務負責人對特定事項真實性承擔法律責任的聲明。

(三)相關資產損失的確認:

1.企業逾期三年以上的應收款項在會計上已作為損失處理的,可以作為壞賬損失,但應說明情況,并出具專項報告。

2.企業逾期一年以上,單筆數額不超過5萬或者不超過企業年度收入總額萬分之一的應收款項,會計上已經作為損失處理的,可以作為壞賬損失,但應說明情況,并出具專項報告。

3.存貨報廢、毀損或變質損失,該項損失數額較大的(指占企業該類資產計稅成本10%以上,或減少當年應納稅所得、增加虧損10%以上),應有專業技術鑒定意見或法定資質中介機構出具的專項報告等。

(注:以上內容選自彭婷老師《稅法二》授課講義)

(本文為東奧會計在線原創文章,僅供考生學習使用,禁止任何形式的轉載)

津公網安備12010202000755號

津公網安備12010202000755號