稅收實體法要素的主要規定_2024年稅法一預習考點

凡事預則立不預則廢,做什么事情之前,有準備就會成功,而沒有準備則不會成功,備考稅務師也是一樣的,想要打好基礎,為后續備考預留出更多的時間,就需要預習。下面是東奧會計在線為同學們整理的《稅法一》科目預習階段知識點,快來打卡學習吧!

推薦:▏稅法一預習考點匯總 ▏2024年圖書 ▏2024年好課 ▏

稅收實體法要素的主要規定

一、納稅義務人

納稅義務人簡稱納稅人,也稱“納稅主體”,是稅法規定的直接負有納稅義務的單位和個人,一般分為法人和自然人。

1.稅負人

(1)納稅人是直接向稅務機關繳納稅款的單位和個人,稅負人是實際負擔稅款的單位和個人。

(2)現實中,納稅人與負稅人有時一致,有時不一致。

2.代扣代繳義務人

代扣代繳義務人是指有義務從持有的納稅人收入中扣除其應納稅款并代為繳納的企業、單位或個人。

3.代收代繳義務人

代收代繳義務人是指有義務借助與納稅人的經濟交往而向納稅人收取應納稅款并代為繳納的單位。

4.代征代繳義務人

代征代繳義務人是指因稅法規定,受稅務機關委托而代征稅款的單位和個人。

二、課稅對象

1.課稅對象是稅法中規定的征稅的目的物,是國家據以征稅的依據。是稅法諸要素中的基礎性要素,體現各稅種的征稅范圍。

2.課稅對象是一種稅區別于另一種稅的最主要標志,決定著不同稅種名稱的由來以及各個稅種在性質上的差別。其他要素的內容一般都是以課稅對象為基礎確定的。

3.與課稅對象相關的幾個概念:

(1)計稅依據

計稅依據,又稱稅基,是指稅法中規定的據以計算各種應征稅款的依據或標準。

課稅對象是指征稅的目的物,計稅依據則是在目的物已經確定的前提下,對目的物據以計算稅款的依據或標準;課稅對象是從質的方面對征稅所作的規定,而計稅依據則是從量的方面對征稅所作的規定,是課稅對象量的表現。

(2)稅源

稅源是指稅款的最終來源,或者說稅收負擔的最終歸宿。稅源的大小體現著納稅人的負擔能力。

稅源和征稅對象有時是一致的,但對于大多數稅種來說兩者并不一致。

(3)稅目

稅目是課稅對象的具體化,反映具體的征稅范圍,代表征稅的廣度。劃分稅目的主要作用:①明確征稅范圍;②解決課稅對象的歸類問題。稅目一般可分為列舉稅目和概括稅目兩類。

三、稅率

稅率是計算稅額的尺度,代表課稅的深度,關系著國家的收入多少和納稅人的負擔程度。

1.全額累進稅率與超額累進稅率

(1)全額累進稅率

全額累進稅率是以課稅對象的全部數額為基礎計征稅款的累進稅率。

全額累進稅率的兩個特點:

①對具體納稅人來說,在應稅所得額確定以后,相當于按照比例稅率計征,計算方法簡單;

②稅收負擔不合理,特別是在各級征稅對象數額的分界處負擔相差懸殊,甚至會出現增加的稅額超過增加的課稅對象數額的現象,不利于鼓勵納稅人增加收入。

(2)超額累進稅率

超額累進稅率分別以課稅對象數額超過前級的部分為基礎計算應納稅額的累進稅率。

超額累進稅率的三個特點:

①計算方法比較復雜;

②累進幅度比較緩和,稅負比較合理;

③邊際稅率和平均稅率不一致,稅收負擔的透明度較差。

2.定額稅率

定額稅率又稱固定稅額,是根據課稅對象的一定計量單位(如數量、重量、面積、體積等),直接規定固定的征稅數額。目前使用定額稅率的稅種包括:城鎮土地使用稅、耕地占用稅、車船稅、消費稅中部分應稅消費品、資源稅的部分項目、印花稅中的部分項目。

定額稅率的基本特點是:稅率與課稅對象的價值量脫離了聯系,不受課稅對象價值量變化的影響。這使它適用于對價格穩定、質量等級和品種規格單一的大宗產品征稅的稅種。但是稅負會呈現累退性。

3.其他相關稅率的概念

(1)名義稅率與實際稅率

①名義稅率是稅法規定的稅率

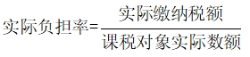

②實際稅率是指實際負擔率,即:

實際稅率<名義稅率

原因:計稅依據與征稅對象不一致;稅率存在差異;減免稅手段的使用;偷逃稅;錯征稅款

(2)邊際稅率與平均稅率

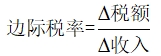

①邊際稅率是指再增加一些收入時,增加的這部分收入所納稅額同增加收入之間的比例:

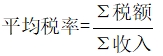

②平均稅率是指全部稅額與全部收入之比:

在比例稅率條件下,邊際稅率=平均稅率

在累進稅率條件下,邊際稅率>平均稅率

通過兩者的比較,易于表明稅率的累進程度和稅負的變化情況

(3)零稅率與負稅率

①以零表示的稅率,是免稅的一種方式,表明課稅對象的持有人負有納稅義務,但不需繳納稅款。

②政府利用稅收形式對所得額低于某一特定標準的家庭或個人予以補貼的比例。

四、減稅、免稅

減稅、免稅是對某些納稅人或課稅對象的鼓勵或照顧措施。減稅是從應征稅款中減征部分稅款,免稅是免征全部稅款。減稅、免稅規定是為了解決按稅制規定的稅率征稅時所不能解決的具體問題而采取的一種措施,是在一定時期內給予納稅人的一種稅收優惠,同時也是稅收的統一性和靈活性相結合的具體體現。

1.減免稅的基本形式

基本形式 | 概念 | 具體表現 |

稅基式減免 | 通過直接縮小計稅依據的方式實現減免稅 | 起征點、免征額、項目扣除、跨期結轉 |

稅率式減免 | 通過直接降低稅率的方式實行的減稅免稅 適用于對行業、產品等“線”上的減免,在流轉稅中運用得最多 | 重新確定稅率、選用其他稅率、零稅率 |

稅額式減免 | 通過直接減少應納稅額的方式實行的減免稅 一般僅限于解決“點”上的個別問題,往往在特殊情況下適用 | 全部免征、減半征收、核定減免率、抵免稅額、另定減征稅額 |

2.減免稅的分類

五、稅收附加與稅收加成

減稅、免稅是減輕稅負的措施,與之相對應,稅收附加與稅收加成是加重納稅人負擔的措施。

項目 | 解釋 |

稅收附加 | 稅收附加也稱地方附加,是地方政府按照國家規定的比例隨同正稅一起征收的列入地方預算外收入的一種款項。稅收附加的計算方法是以正稅稅款為依據,按規定的附加率計算附加額 |

稅收加成 | 稅收加成是根據稅制規定的稅率征稅以后,再以應納稅額為依據加征一定成數的稅額。一成相當于加征應納稅額的10%,加征成數一般規定在一成到十成之間 【案例】某稅種適用20%的比例稅率,按規定應稅所得超過2萬元的部分,按應納稅額加征五成,當某納稅人應稅所得為3萬元時,其應納稅額=2×20%+1×20%×(1+50%)=0.7(萬元) |

六、納稅環節

1.納稅環節是指稅法規定的課稅對象從生產到消費的流轉過程中應當繳納稅款的環節。

2.廣義的納稅環節指全部課稅對象在再生產中的分布情況,如資源稅在生產環節,商品稅分布在流通環節,所得稅在分配環節。

3.狹義的納稅環節是指應稅商品在流轉過程中應納稅的環節,具體指每一種稅的納稅環節,是商品課稅中的特殊概念。

4.按照納稅環節的多少,可將稅收征收制度分為一次課征制和多次課征制。

七、納稅期限

1.納稅期限是納稅人向國家繳納稅款的法定期限。納稅期限長短的決定因素在于:①稅種的性質;②應納稅額的大小。

2.納稅期限有三種形式:①按期納稅;②按次納稅;③按年計征,分期預繳或繳納。

3.一般來說,商品課稅大多采取“按期納稅”形式,所得課稅采取“按年計征,分期預繳”形式。無論采用哪種形式,如納稅期限的最后一天是法定節假日,或期限內有連續3日以上法定節假日,都可以順延。

所屬章節:第一章 稅法基本原理

注:以上內容選自張泉春老師2023年《稅法一》高效基礎班授課講義

(本文為東奧會計在線原創文章,僅供考生學習使用,禁止任何形式的轉載)

津公網安備12010202000755號

津公網安備12010202000755號