稅收實體法2_2020年《稅法一》基礎考點

只有付出汗水,才能澆灌出世間最美的花朵。備考稅務師考試的同學們,一起來看看今天稅務師《稅法一》的考點內容吧!

【內容導航】

稅收實體法

【所屬章節】

本知識點屬于《稅法一》第一章-稅法基本原理

【知識點】稅收實體法

稅收實體法

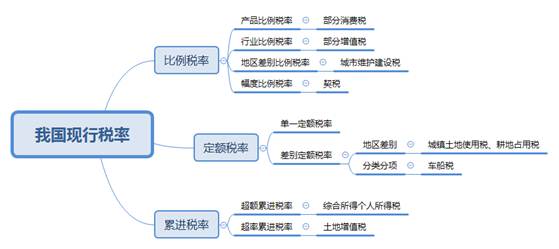

(三)稅率——代表課稅的深度

超額累進稅率

| 級數 | 全年應納稅所得額 | 稅率(%) | 速算扣除數 |

| 1 | 不超過36000元的 | 3 | 0 |

| 2 | 超過36000元至144000元的部分 | 10 | 2520 |

| 3 | 超過144000元至300000元的部分 | 20 | 16920 |

例:144000

全額:144000×10%=14400

超額:36000×3%+(144000-36000)×10%=11880

差額,即速算扣除數=2520

速算扣除數作用:簡化計算

其他形式的稅率

| 其他形式稅率 | 含義 | 備注 | |

| -1 | 名義稅率 | 稅法規定的稅率 | 實際稅率常常<名義稅率 |

| 實際稅率 | 實際負擔率=實際繳納稅額÷課稅對象實際數額 | ||

| -2 | 邊際稅率 | 邊際稅率=△稅額÷△收入 | 比例稅率下,邊際稅率=平均稅率; 累進稅率下,邊際稅率往往>平均稅率 邊際稅率的提高會帶動平均稅率的上升; 邊際稅率上升幅度越大,平均稅率提高就越多 |

| 平均稅率 | 平均稅率=∑稅額÷∑收入 | ||

| -3 | 零稅率 | 納稅人負有納稅義務,但不需繳納稅款 | 零稅率是免稅的一種方式; 負稅率主要用于負所得稅的計算 |

| 負稅率(我國無) | 政府利用稅收形式對所得額低于某一特定標準的家庭或個人予以補貼的比例 | ||

(四)減稅、免稅

1.減免稅的基本形式

| 基本形式 | 特點 | 具體表現 |

| 稅基式減免 | 通過直接縮小計稅依據的方式實現減免稅。使用范圍最廣泛 | 起征點、免征額、項目扣除、跨期結轉 |

| 稅率式減免 | 通過直接降低稅率的方式實行的減稅、免稅 | 重新確定稅率、選用其他稅率、零稅率 |

| 稅額式減免 | 通過直接減少應納稅額的方式實行的減免稅 | 全部免征、減半征收、核定減免率、抵免稅額、另定減征稅額 |

2.減免稅的具體分類

| 分類 | 特點 |

| 法定減免 | 由各種稅的基本法規定,具有長期的適用性 |

| 臨時減免 | 又稱為“困難減免”,主要是照顧納稅人某些特殊的暫時的困難,具有臨時性的特點 |

| 特定減免 | 分為無期限和有期限兩種,大多有期限 |

3.稅收附加與稅收加成

| 稅收附加 | 也稱地方附加,稅收附加的計算方法是以正稅稅款為依據,按規定的附加率計算附加額 |

| 稅收加成 | 是根據規定稅率計稅后,再以應納稅額為依據加征一定成數的稅額,一成相當于加征應納稅額的10%,十成相當于加征應納稅額的100% |

(五)納稅環節

| 概念 | 指征稅對象在從生產到消費的流轉過程中應當繳納稅款的環節 |

| 納稅環節 | 生產環節(資源稅) |

| 流通環節(增值稅) | |

| 分配環節(所得稅) |

| 含義 | 是指納稅人按照稅法規定繳納稅款的期限 |

| 長短的決定因素 | (1)稅種的性質;(2)應納稅額的大小 |

| 三種形式 | (1)按期納稅,如一般情況下的消費稅; (2)按次納稅,如耕地占用稅; (3)按年計征,分期預繳或繳納,如企業所得稅、房產稅、城鎮土地使用稅 |

不去追逐,永遠不會擁有。希望備考稅務師考試的小伙伴們都能夠順利通過稅務師考試!快一起好好加油學習吧!

(注:以上內容選自小燕老師《稅法一》授課講義)

(本文為東奧會計在線原創文章,僅供考生學習使用,禁止任何形式的轉載)

津公網安備12010202000755號

津公網安備12010202000755號