2017注會《稅法》知識點:消費稅的稅率

注冊會計師考試時間為10月14日-15日,距離考試是越來越近了,大家需要抓緊時間復習,東奧小編為大家整理注會考試知識點,希望能給大家增添助力!

【知識點】消費稅的稅率

消費稅采用比例稅率和定額稅率兩種基本形式。

稅率中最高比例稅率為56%,最低為1%;

定額稅率最高為每征稅單位250元。

(一)消費稅稅率的基本形式

稅率形式 | 適用應稅項目 |

定額稅率 | 啤酒;黃酒;成品油 |

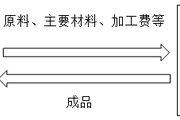

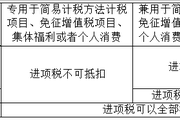

比例稅率和定額稅率復合計稅 | 生產、進口、委托加工白酒; 生產、進口、委托加工、批發卷煙 |

比例稅率 | 除啤酒、黃酒、成品油、卷煙、白酒以外的其他各項應稅消費品 |

(二)按照最高稅率征稅的特殊情況

【歸納】有兩種情況消費稅稅率從高:一是納稅人兼營不同稅率的應當繳納消費稅的消費品未分別核算銷售額、銷售數量的;二是將不同稅率的應稅消費品組成成套消費品銷售的。

【例題】某啤酒廠既生產甲類啤酒又生產乙類啤酒,五一節促銷期間,直接銷售甲類啤酒200噸取得收入80萬元,直接銷售乙類啤酒300噸,取得收入75萬元,銷售甲類啤酒和乙類啤酒禮品盒取得收入12萬元(內含甲類啤酒和乙類啤酒各18噸),上述收入均不含增值稅。該企業應納的消費稅為多少?

【答案及解析】應納消費稅=(200+18×2)×250+300×220=5.9+6.6=12.5(萬元)。

(三)煙的適用稅率

稅目 | 稅率 | |

煙 | ||

1.卷煙 | ||

生產、進口、委托加工環節 | (1)甲類卷煙—調撥價70元(不含增值稅,含70元)/條以上 | 56%加0.003元/支 |

(2)乙類卷煙—調撥價70元(不含增值稅)/條以下 | 36%加0.003元/支 | |

批發環節 | 11%加0.005元/支 | |

2.雪茄煙 | 36% | |

3.煙絲 | 30% | |

【特別提示】第一,注意甲類、乙類卷煙稅目復合稅率的換算和運用:

環節 | 卷煙類型 | 比例稅率 | 定額稅率 | ||

每支 | 每標準條(200支) | 每標準箱(5萬支) | |||

生產、進口、委托 加工 | 甲類卷煙 | 56% | 0.003元/支 | 0.6元/條 | 150元/箱 |

乙類卷煙 | 36% | 0.003元/支 | 0.6元/條 | 150元/箱 | |

批發 | 卷煙 | 11% | 0.005元/支 | 1元/條 | 250元/箱 |

第二,只有卷煙在商業批發環節繳納消費稅,雪茄煙、煙絲以及其他應稅消費品在商業批發環節只繳納增值稅,不繳納消費稅。

第三,卷煙批發環節納稅的三個要點:

(1)稅率11%加0.005元/支;

(2)環節內不征收——批發商之間銷售卷煙不繳納消費稅;

(3)不能抵扣以前環節消費稅。

卷煙批發計稅示意圖

(四)酒的適用稅率

考生要注意兩方面問題:

第一,白酒同時采用比例稅率和定額稅率。白酒的比例稅率為20%,但是定額稅率要把握白酒稅率時,要會運用公斤、噸與克、斤等不同計量標準的換算。

計量單位 | 500克或500毫升 | 1公斤(1000克) | 1噸(1000公斤) |

單位稅額 | 0.5元 | 1元 | 1000元 |

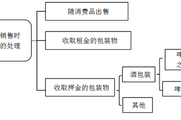

第二,啤酒分為甲類和乙類。啤酒分類標準——每噸出廠價(含包裝物及包裝物押金)3000元(含3000元,不含增值稅)以上是甲類啤酒。

稅目 | 啤酒采用定額稅率 |

甲類 | 250元/噸 |

乙類 | 220元/噸 |

【特別提示1】啤酒包裝物押金不包括重復使用的塑料周轉箱的押金。

【特別提示2】

(1)果啤屬于啤酒稅目;

(2)飲食業、娛樂業自制啤酒繳納消費稅(按照甲類啤酒稅率計稅);

(3)注意啤酒(220元/噸和250元/噸)、黃酒的稅率;

(4)調味料酒不屬于消費稅的征稅范圍。

(5)葡萄酒按照“其他酒”適用10%的比例稅率。

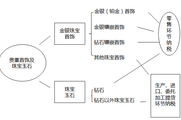

(五)貴重首飾及珠寶玉石的適用稅率

分類及規定 | 稅率 | 納稅環節 |

金、銀和金基、銀基合金首飾,以及金、銀和金基、銀基合金的鑲嵌首飾、鉆石及鉆石飾品 | 5% | 零售環節 |

與金、銀和金基、銀基、鉆無關的其他首飾 | 10% | 生產、進口、委托加工提貨環節 |

關于金銀首飾計稅要注意的問題:

零售環節;

征稅范圍(包含帶料加工、翻新改制、以舊換新;不含修理清洗、鍍金包金);

記住兩個比例(5%稅率、6%利潤率)。

知識點當然離不開習題的鞏固,更多注冊會計師考試練習題等你來!

(本文是東奧會計在線原創文章,轉載請注明來自東奧會計在線)

津公網安備12010202000755號

津公網安備12010202000755號