2017稅務師《稅法一》知識點:外購應稅消費品已納消費稅

【東奧小編】轉眼間,四月已經來臨,正是學習好時節,東奧小編每天為您提供2017稅務師《稅法一》高頻考點,讓您保持良好學習狀態,TA考生成為東奧學員后可以查看全部知識點內容。

外購應稅消費品已納消費稅的扣除

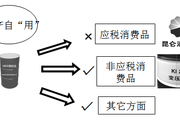

用外購已稅消費品連續生產應稅消費品銷售時,按當期生產領用數量計算準予扣除外購應稅消費品已納的消費稅稅款。

1. 已納消費稅扣除的范圍

(1)外購的已稅煙絲生產的卷煙;

(2)外購的已稅化妝品生產的化妝品;

(3)外購的已稅珠寶玉石生產的貴重首飾及珠寶玉石;

(4)外購的已稅鞭炮、焰火生產的鞭炮、焰火;

(5)外購或委托加工收回的已稅汽油、柴油、石腦油、燃料油、潤滑油為原料生產的成品油;

(6)以外購的已稅桿頭、桿身和握把為原料生產的高爾夫球桿;

(7)以外購的已稅木制一次性筷子為原料生產的木制一次性筷子;

(8)以外購的已稅實木地板為原料生產的實木地板。

【提示1】外購已稅摩托車生產的摩托車還能抵稅嗎?

【提示2】葡萄酒已納消費稅的抵減。

【提示3】貼標視為生產——單位和個人外購潤滑油大包裝經簡單加工改成小包裝或者外購潤滑油不經加工只貼商標的行為,視同應稅消費品的生產行為。單位和個人發生的以上行為應當申報繳納消費稅,準予扣除外購潤滑油已納的消費稅稅款。

2. 已納消費稅扣除的計算

當期準予扣除外購應稅消費品已納消費稅稅款的計算公式為:

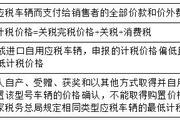

當期準予扣除的外購應稅消費品已納稅款=當期準予扣除的外購應稅消費品買價或數量×外購應稅消費品的適用稅率或稅額

當期準予扣除的外購應稅消費品買價或數量=期初庫存的外購應稅消費品的買價或數量+當期購進的應稅消費品的買價或數量-期末庫存的外購應稅消費品的買價或數量。

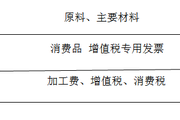

外購已稅消費品的買價是指外購應稅消費品增值稅專用發票上注明的銷售額(不包括增值稅稅額)。

【歸納】

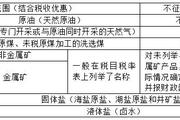

(1)從范圍上看,允許抵扣稅額的稅目從大類上看不包括酒類(葡萄酒除外,教材未收錄葡萄酒扣稅規則)、小汽車、高檔手表、游艇、電池、涂料。

(2)從規則上看,允許扣稅的只涉及同一大稅目中的購入應稅消費品的連續加工,不能跨稅目抵扣。

(3)從依據上看,按生產領用量抵扣,不同于增值稅的購進扣稅。

(4)從方法上看,需自行計算抵扣。計算方法用的是類似會計“實地盤存制”的方法。

(5)從抵扣消費品的來源渠道看,2006年以前僅限于從生產企業購進的和進口的應稅消費品,自2006年,國稅函〔2006〕769號規定:從商業企業購進應稅消費品連續生產應稅消費品,符合抵扣條件的,準予扣除外購應稅消費品已納消費稅稅款。

【相關鏈接】消費稅的視為生產。

(6)其他限制條件:

在零售環節納稅的金銀(2003年5月1日起含鉑金)首飾、鉆石、鉆石飾品不得抵扣外購珠寶玉石的已納稅款。

了解更多相關考點,點擊查看:2017稅務師《稅法一》高頻考點:增值稅專用發票管理

(本文是東奧會計在線原創文章,轉載請注明來自東奧會計在線)

津公網安備12010202000755號

津公網安備12010202000755號