2017稅務師《稅法一》重要知識點:煤炭資源稅的計稅依據及稅額計算

>>>量身定制 穩步提升—選擇高端私教班 無分數限制不過退費!<<<

>>>東奧品質—2017稅務師考試精品保障班火熱招生中!<<<

早春三月,正是學習好時節!東奧小編每天為您提供2017稅務師考試《稅法一》重要知識點,讓您保持良好學習狀態,TA考生成為東奧學員后可以查看全部知識點內容。

煤炭資源稅的計稅依據及稅額計算

自2014年12月1日起。煤炭資源稅實行從價定率計征。煤炭應稅產品(以下簡稱應稅煤炭)包括原煤和以未稅原煤加工的洗選煤(以下簡稱洗選煤)。

【特別提示1】原煤與洗選煤的計稅依據存在差異。洗選煤的計稅依據是要用洗選煤銷售額乘以折算率作為應稅銷售額。

【特別提示2】煤炭資源稅從價定率計稅的銷售額,與增值稅計稅的銷售額存在不一致。不一致主要體現在計算資源稅時,自采未稅原煤加工洗選煤的銷售額需要用規定的折算率進行折算,增值稅則不需要折算。煤炭資源稅的銷售額,不包括出場(廠)后運輸、儲備等費用。

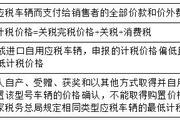

【提示】煤炭資源稅特殊情況銷售額

①銷售原煤的來源混淆如何計稅

納稅人將自采原煤與外購原煤(包括煤矸石)進行混合后銷售的,應當準確核算外購原煤的數量、單價及運費,在確認計稅依據時可以扣減外購相應原煤的購進金額。

計稅依據=當期混合原煤銷售額-當期用于混售的外購原煤的購進金額

外購原煤的購進金額=外購原煤的購進數量×單價

②生產洗選煤的原煤來源混淆,如何計稅

納稅人以自采原煤和外購原煤混合加工洗選煤的,應當準確核算外購原煤的數量、單價及運費,在確認計稅依據時可以扣減外購相應原煤的購進金額。

計稅依據=當期洗選煤銷售額×折算率-當期用于混洗混售的外購原煤的購進金額

外購原煤的購進金額=外購原煤的購進數量×單價

【歸納】換算為同類依據減除外購金額。

稀土、鎢、鉬資源稅的計稅依據

(1)納稅人將其開采的稀土、鎢、鉬原礦加工為精礦銷售的,按精礦銷售額(不含增值稅)和適用稅率計算繳納資源稅。納稅人開采并銷售原礦的,將原礦銷售額(不含增值稅)換算為精礦銷售額計算繳納資源稅。

(2)精礦銷售額不包括從洗選廠到車站、碼頭或用戶指定運達地點的運輸費用。

(3)原礦銷售額與精礦銷售額的換算。

原礦銷售額不包括從礦區到車站、碼頭或用戶指定運達地點的運輸費用。

應納稅額=精礦銷售額×適用稅率

精礦銷售額=精礦銷售量×單位價格

納稅人銷售(或者視同銷售)其自采原礦的,可采用成本法或市場法將原礦銷售額換算為精礦銷售額計算繳納資源稅。

成本法公式為:

精礦銷售額=原礦銷售額+原礦加工為精礦的成本×(1+成本利潤率)

市場法公式為:

精礦銷售額=原礦銷售額×換算比

換算比=同類精礦單位價格÷(原礦單位價格×選礦比)

選礦比=加工精礦耗用的原礦數量÷精礦數量

【特別提示1】稀土、鎢、鉬原礦與精礦的計稅依據存在差異。納稅人將其開采的稀土、鎢、鉬原礦加工為精礦銷售的,按精礦銷售額(不含增值稅)和適用稅率計算繳納資源稅。納稅人開采并銷售原礦的,將原礦銷售額(不含增值稅)換算為精礦銷售額計算繳納資源稅

【特別提示2】納稅人同時以自采未稅原礦和外購已稅原礦加工精礦的,應當分別核算;未分別核算的,一律視同以未稅原礦加工精礦,計算繳納資源稅。

【特別提示3】稀土、鎢、鉬資源稅從價定率計稅的銷售額,也與增值稅計稅的銷售額存在不一致。

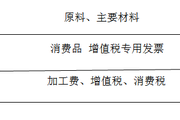

從量定額計征資源稅的計稅依據及稅額計算

應納稅額=課稅數量×適用的定額稅率

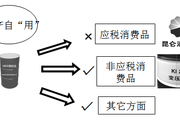

1.各種應稅產品,凡直接對外銷售的,以實際銷售數量為課稅數量;

2.各種應稅產品,凡自產自用的(包括用于非生產項目和生產非應稅產品),以自用數量為課稅數量;

3.納稅人不能準確提供應稅產品銷售數量或移送使用數量的,以應稅產品的產量或主管稅務機關確定的折算比換算成的數量為計征資源稅的銷售數量。

代扣代繳計稅規定

1.代扣代繳義務人:獨立礦山、聯合企業及其他收購未稅礦產品的單位是資源稅的扣繳義務人。

2.代扣代繳的資源范圍:是指收購的除原油、天然氣、煤炭以外的資源稅未稅礦產品。

3.代扣代繳適用的單位稅額:

(1)獨立礦山、聯合企業收購未稅礦產品的單位,按照本單位應稅產品稅額、稅率標準。

(2)其他收購單位收購的未稅礦產品,按稅務機關核定的應稅產品稅額、稅率標準。

4.代扣代繳稅款的納稅義務發生時間:

支付首筆貨款或首次開具支付貨款憑據的當天。

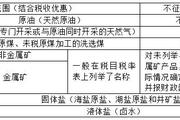

原油天然氣的資源稅優惠政策

1.開采原油過程中用于加熱、修井的原油,免稅。

2.油田范圍內運輸稠油過程中用于加熱的原油、天然氣,免征資源稅。

3.稠油、高凝油和高含硫天然氣資源稅減征40%。

4.三次采油資源稅減征30%。

5.對低豐度油氣田資源稅暫減征20%。

6.對深水油氣田資源稅減征30%。

煤炭資源稅的稅收優惠

1.對衰竭期煤礦開采的煤炭,資源稅減征30%。

2.對充填開采置換出來的煤炭,資源稅減征50%。

【提示】納稅人開采的煤炭,同時符合上述減稅情況的,納稅人只能選擇其中一項執行,不能疊加適用。

(三)納稅人開采或者生產應稅產品過程中,因意外事故或者自然災害等原因遭受重大損失的,由省、自治區、直轄市人民政府酌情決定減稅或者免稅。

納稅義務發生時間和納稅地點

納稅人應納的資源稅,應當向應稅產品的開采或者生產所在地主管稅務機關繳納。納稅人跨省開采資源稅應稅產品,其下屬生產單位與核算單位不在同一省、自治區、直轄市的,對其開采的礦產品,一律在開采地納稅。

扣繳義務人代扣代繳的資源稅,應當向收購地主管稅務機關繳納。

相關推薦:

預祝考生們2017年稅務師考試輕松過關!

津公網安備12010202000755號

津公網安備12010202000755號