2017稅務(wù)師《涉稅服務(wù)實務(wù)》考點:應(yīng)納稅額計算中特殊問題的審核

>>>量身定制 穩(wěn)步提升—選擇高端私教班 無分?jǐn)?shù)限制不過退費!<<<

>>>東奧品質(zhì)—2017稅務(wù)師考試精品保障班火熱招生中!<<<

2017年稅務(wù)師考試大幕開啟!當(dāng)前已經(jīng)進入預(yù)習(xí)備考期,為幫助考生們培養(yǎng)更好的學(xué)習(xí)規(guī)律,東奧小編為您提供2017《涉稅服務(wù)實務(wù)》知識點,CTA考生成為東奧學(xué)員后可以查看全部知識點內(nèi)容。

應(yīng)納稅額計算中特殊問題的審核

(一)捐贈稅前扣除的審核

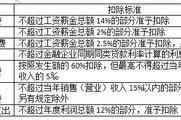

1.個人將其所得通過中國境內(nèi)的社會團體、國家機關(guān)向其他社會公益事業(yè)以及遭受嚴(yán)重自然災(zāi)害地區(qū)、貧困地區(qū)捐贈,捐贈額未超過納稅人申報的應(yīng)納稅所得額30%的部分,可從其應(yīng)納稅所得額中扣除,超過部分不得扣除。

2.個人通過非營利性的社會團體和國家機關(guān)向農(nóng)村義務(wù)教育、紅十字事業(yè)、公益性青少年活動場所、汶川和玉樹大地震受災(zāi)地區(qū)、福利性、非營利性老年服務(wù)機構(gòu)的公益性事業(yè)捐贈,在計算繳納個人所得稅時,準(zhǔn)予在稅前的應(yīng)納稅所得額中全額扣除。

3.審核時的注意事項

(1)公益性捐贈是否通過了中國境內(nèi)的非營利性的社會團體、國家機關(guān);

(2)是否取得了合法的憑證;

(3)應(yīng)當(dāng)限額扣除的捐贈是否全額扣除。

房屋贈與個人所得稅計算方法

房屋產(chǎn)權(quán)無償贈與情況 | 稅務(wù)處理原則 |

1.房屋產(chǎn)權(quán)所有人將房屋產(chǎn)權(quán)無償贈與配偶、父母、子女、祖父母、外祖父母、孫子女、外孫子女、兄弟姐妹 | 對當(dāng)事雙方不征收個人所得稅 |

2.房屋產(chǎn)權(quán)所有人將房屋產(chǎn)權(quán)無償贈與對其承擔(dān)直接撫養(yǎng)或者贍養(yǎng)義務(wù)的撫養(yǎng)人或者贍養(yǎng)人 | |

3.房屋產(chǎn)權(quán)所有人死亡,依法取得房屋產(chǎn)權(quán) 的法定繼承人、遺囑繼承人或者受遺贈人 | |

4.除上述“1-3”以外房屋產(chǎn)權(quán)所有人將房屋產(chǎn)權(quán)無償贈與他人的 | 按“其他所得”項目納稅 應(yīng)納稅所得額=房地產(chǎn)贈與合同上標(biāo)明的贈與房屋價值-受贈人支付的相關(guān)稅費 |

【例題?單選題】中國公民李某5月在業(yè)余時間為一家民營企業(yè)開發(fā)了一項技術(shù),取得收入40000元。通過有關(guān)政府部門向某地農(nóng)村義務(wù)教育捐款28000元,取得了相關(guān)捐贈證明。則李某應(yīng)當(dāng)繳納個人所得稅( )元。

A.6400

B.1919.2

C.800

D.0

【答案】C

【解析】李某應(yīng)納個人所得稅=[40000×(1-20%)-28000]×20%=800(元)。

(二)境外所得已納稅款扣除的審核

納稅人從中國境外取得的所得,準(zhǔn)予其在應(yīng)納稅額中扣除已在境外繳納的個人所得稅稅額。但扣除額不得超過該納稅義務(wù)人境外所得依我國稅法規(guī)定計算的應(yīng)納稅額。

扣除方法 | 限額扣除 |

限額計算方法 | 分國又分項,即納稅人從中國境外取得的所得,區(qū)別不同國家或地區(qū)和不同應(yīng)稅項目,依我國稅法規(guī)定扣除標(biāo)準(zhǔn)和稅率計算抵免限額 |

限額抵扣方法 | 境外已納個人所得稅低于扣除限額,應(yīng)在中國補繳差額部分的稅款;超過扣除限額,其超過部分不得在該納稅年度的應(yīng)納稅額中扣除,但可在以后納稅年度該國家或地區(qū)扣除限額的余額中補扣,補扣期最長不得超過5年 |

境外已納稅款抵扣憑證 | 境外稅務(wù)機關(guān)填發(fā)的完稅憑證原件 |

居民納稅人境內(nèi)境外所得 | 能提供在境內(nèi)、境外同時任職或受雇及其工薪標(biāo)準(zhǔn)的有效證明文件的,可分別扣減費用、分別計算應(yīng)納稅額 |

(三)股權(quán)獎勵和轉(zhuǎn)增股本個人所得稅的征收辦法

1.關(guān)于股權(quán)獎勵

(1)股權(quán)獎勵的計稅價格參照獲得股權(quán)時的公平市場價格確定,具體按以下方法確定:

①上市公司股票的公平市場價格,按照取得股票當(dāng)日的收盤價確定。取得股票當(dāng)日為非交易時間的,按照上一個交易日收盤價確定。

②非上市公司股權(quán)的公平市場價格,依次按照凈資產(chǎn)法、類比法和其他合理方法確定。

(2)計算股權(quán)獎勵應(yīng)納稅額時,規(guī)定月份數(shù)按員工在企業(yè)的實際工作月份數(shù)確定。員工在企業(yè)工作月份數(shù)超過12個月的,按12個月計算。

計稅價格=每股價格×獲得股份數(shù),或根據(jù)持股比例換算。

應(yīng)繳個人所得稅=(計稅價格÷規(guī)定月份數(shù)×稅率-速算扣除數(shù))×規(guī)定月份數(shù)。

【例題·簡答題】甲公司為上市公司,2015年1月1日,該公司董事會通過一項股權(quán)激勵計劃。根據(jù)激勵計劃,總經(jīng)理李某在2017年1月1日-2月28日期間可以獲得20000股甲公司的股票。李某在2017年2月15日行使了該項權(quán)利,獲得了20000股甲公司股票,當(dāng)日支付了價款并取得股權(quán)證明。當(dāng)日股票的收盤價格為9元/股。李某2017年2月份取得工資薪金收入10000元。已知李某已在甲公司工作6年。

要求:計算李某2017年2月應(yīng)納個人所得稅。

【答案】

李某在取得的股權(quán)時的應(yīng)納稅所得額=9×20000=180000(元)

應(yīng)納稅額的計算

(1)2017年2月工資應(yīng)納個稅=(10000-3500)×20%-555=745(元)

(2)股權(quán)獎勵應(yīng)納個稅

①180000/12=15000;稅率25%,速扣數(shù)1005元;

②計算股權(quán)應(yīng)納稅額=(15000×25%-1005)×12=32940(元)

李某合計應(yīng)納個人所得稅=32940+745=33685(元)。

2.關(guān)于轉(zhuǎn)增股本

(1)非上市及未在全國中小企業(yè)股份轉(zhuǎn)讓系統(tǒng)掛牌的中小高新技術(shù)企業(yè)以未分配利潤、盈余公積、資本公積向個人股東轉(zhuǎn)增股本,并符合財稅[2015]116號文件有關(guān)規(guī)定的,納稅人可分期繳納個人所得稅;非上市及未在全國中小企業(yè)股份轉(zhuǎn)讓系統(tǒng)掛牌的其他企業(yè)轉(zhuǎn)增股本,應(yīng)及時代扣代繳個人所得稅。

(2)上市公司或在全國中小企業(yè)股份轉(zhuǎn)讓系統(tǒng)掛牌的企業(yè)轉(zhuǎn)增股本(不含以股票發(fā)行溢價形成的資本公積轉(zhuǎn)增股本),按現(xiàn)行有關(guān)股息紅利差別化政策執(zhí)行。

計稅金額=(未分配利潤轉(zhuǎn)增金額+盈余公積轉(zhuǎn)增金額+資本公積轉(zhuǎn)增金額)×持股比例

應(yīng)繳個人所得稅=計稅金額×20%

(四)個人非貨幣性資產(chǎn)投資的所得稅政策

1.非貨幣性資產(chǎn)投資個人所得稅以發(fā)生非貨幣性資產(chǎn)投資行為并取得被投資企業(yè)股權(quán)的個人為納稅人。

2.非貨幣性資產(chǎn)投資個人所得稅由納稅人向主管稅務(wù)機關(guān)自行申報繳納。

3.納稅人以不動產(chǎn)投資的,以不動產(chǎn)所在地地稅機關(guān)為主管稅務(wù)機關(guān);納稅人以其持有的企業(yè)股權(quán)對外投資的,以該企業(yè)所在地地稅機關(guān)為主管稅務(wù)機關(guān);納稅人以其他非貨幣資產(chǎn)投資的,以被投資企業(yè)所在地地稅機關(guān)為主管稅務(wù)機關(guān)。

4.納稅人非貨幣性資產(chǎn)投資應(yīng)納稅所得額為非貨幣性資產(chǎn)轉(zhuǎn)讓收入減除該資產(chǎn)原值及合理稅費后的余額。

【提示】

(1)非貨幣性資產(chǎn)原值為納稅人取得該項資產(chǎn)時實際發(fā)生的支出。

(2)納稅人無法提供完整、準(zhǔn)確的非貨幣性資產(chǎn)原值憑證,不能正確計算非貨幣性資產(chǎn)原值的,主管稅務(wù)機關(guān)可依法核定其非貨幣性資產(chǎn)原值。

(3)合理稅費是指納稅人在非貨幣性資產(chǎn)投資過程中發(fā)生的與資產(chǎn)轉(zhuǎn)移相關(guān)的稅金及合理費用。

5.2015年4月1日之前發(fā)生的非貨幣性資產(chǎn)投資,期限未超過5年,尚未進行稅收處理且需要分期繳納個人所得稅的,納稅人應(yīng)于本公告下發(fā)之日起30日內(nèi)向主管稅務(wù)機關(guān)辦理分期繳稅備案手續(xù)。

(五)個人所得稅稅收優(yōu)惠的審核

1.免稅項目注意:

(1)省級人民政府、國務(wù)院部委和中國人民解放軍軍以上單位,以及外國組織頒發(fā)的科學(xué)、教育、技術(shù)、文化、衛(wèi)生、體育、環(huán)境保護等方面的獎金。

(2)國債和國家發(fā)行的金融債券利息。

2.暫免征稅項目注意:

(1)企業(yè)和個人按照國家或地方政府的比例,提取并向指定金融機構(gòu)實際繳付的住房公積金、基本醫(yī)療保險金、基本養(yǎng)老保險金免稅。

【提示】個人領(lǐng)取原提存的住房公積金、基本醫(yī)療保險金、基本養(yǎng)老保險金時,免予征收個人所得稅。

(2)個人轉(zhuǎn)讓自用達5年以上并且是唯一的家庭生活用房取得的所得。

(3)個人辦理代扣代繳稅款的手續(xù)費。

3.減稅項目注意:

(1)殘疾、孤老人員和烈屬的所得。

(2)因嚴(yán)重自然災(zāi)害造成重大損失的。

(3)其他經(jīng)國務(wù)院財政部門批準(zhǔn)減稅的。

相關(guān)推薦:

【必備】可能是最全的稅務(wù)師復(fù)習(xí)計劃與方法指導(dǎo)

預(yù)祝考生們2017年稅務(wù)師考試輕松過關(guān)!

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號