企業(yè)綜合績(jī)效分析的方法_2022年中級(jí)會(huì)計(jì)財(cái)務(wù)管理必備知識(shí)點(diǎn)

每一個(gè)走到今天的你,都已經(jīng)很了不起也許你曾想過放棄,但請(qǐng)相信,時(shí)光不會(huì)辜負(fù)任何努力。為幫助大家更好的備考中級(jí)會(huì)計(jì),東奧會(huì)計(jì)在線整理了《財(cái)務(wù)管理》相關(guān)知識(shí)點(diǎn)快一起來學(xué)習(xí)吧!搶先了解23年中級(jí)課程,備考快人一步>>>

![]() 推薦閱讀:速來學(xué)習(xí)!2022年中級(jí)會(huì)計(jì)《財(cái)務(wù)管理》基礎(chǔ)階段知識(shí)點(diǎn)匯總!

推薦閱讀:速來學(xué)習(xí)!2022年中級(jí)會(huì)計(jì)《財(cái)務(wù)管理》基礎(chǔ)階段知識(shí)點(diǎn)匯總!

【知識(shí)點(diǎn)】企業(yè)綜合績(jī)效分析的方法

【所屬章節(jié)】

第十章財(cái)務(wù)分析與評(píng)價(jià)——第四節(jié)財(cái)務(wù)評(píng)價(jià)與考核

【內(nèi)容導(dǎo)航】

(一)杜邦分析法★★★

(二)沃爾評(píng)分法

(三)經(jīng)濟(jì)增加值法

企業(yè)綜合績(jī)效分析的方法

(一)杜邦分析法

1.杜邦分析體系的核心比率(財(cái)務(wù)管理目標(biāo):每股收益最大化)

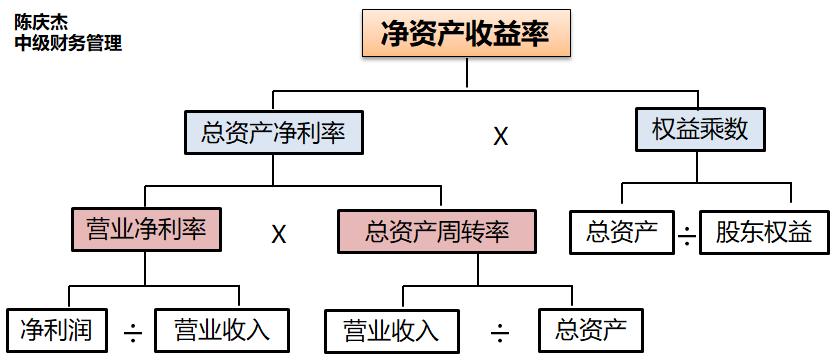

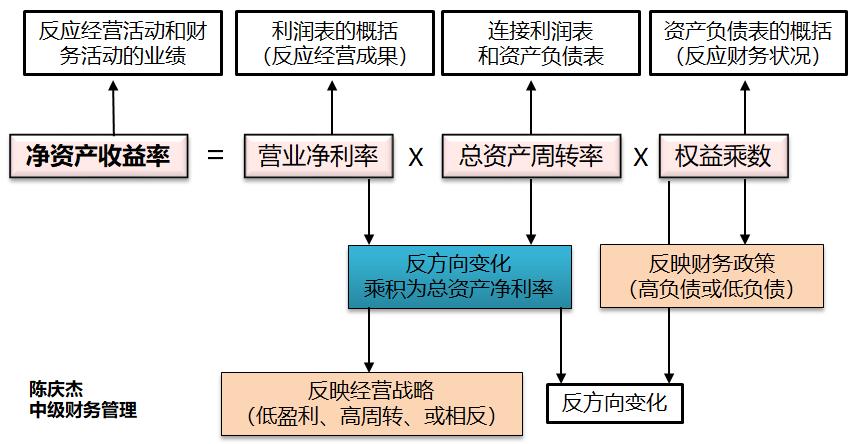

核心比率 | 凈資產(chǎn)收益率=凈利潤(rùn)/平均所有者權(quán)益 =凈利潤(rùn)/營(yíng)業(yè)收入×營(yíng)業(yè)收入/平均總資產(chǎn)×平均總資產(chǎn)/平均所有者權(quán)益 =營(yíng)業(yè)凈利率×總資產(chǎn)周轉(zhuǎn)率×權(quán)益乘數(shù) |

含義 | (1)凈資產(chǎn)收益率是一個(gè)綜合性最強(qiáng)的財(cái)務(wù)分析指標(biāo),是杜邦分析體系的起點(diǎn) (2)營(yíng)業(yè)凈利率反映了企業(yè)凈利潤(rùn)與營(yíng)業(yè)收入的關(guān)系,它的高低取決于營(yíng)業(yè)收入與成本總額的高低 (3)影響總資產(chǎn)周轉(zhuǎn)率的一個(gè)重要因素是資產(chǎn)總額 (4)權(quán)益乘數(shù)主要受資產(chǎn)負(fù)債率指標(biāo)的影響 |

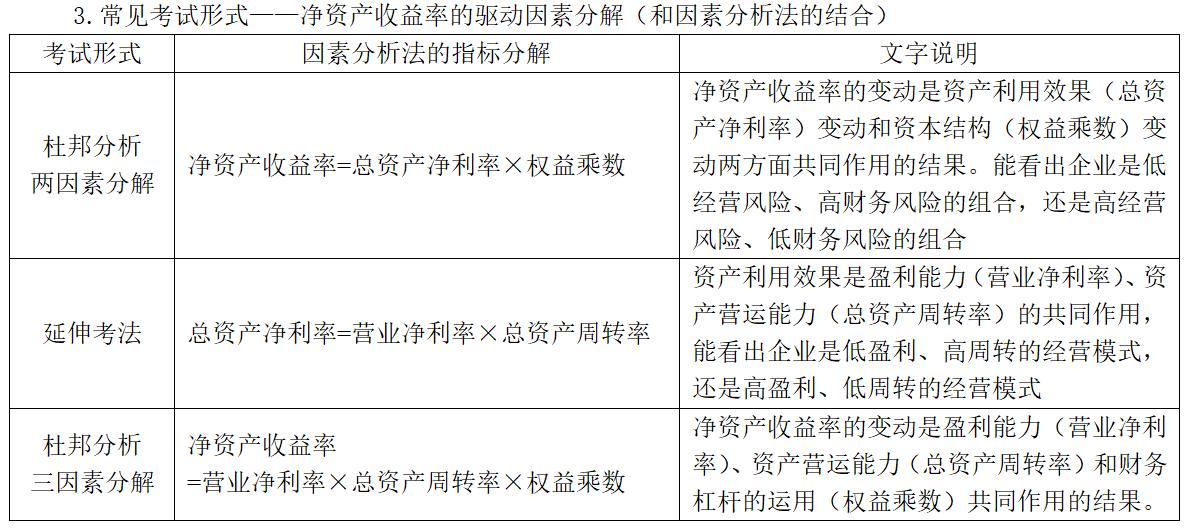

注意 | 凈資產(chǎn)收益率的驅(qū)動(dòng)因素分解(和因素分析法的結(jié)合) |

2.杜邦分析體系的基本框架

圖1 |

|

圖2 |

|

(二)沃爾評(píng)分法

1.傳統(tǒng)的沃爾評(píng)分法

選擇七種財(cái)務(wù)比率,分別給定了其在總評(píng)價(jià)中所占的比重,總和為100分。然后,確定標(biāo)準(zhǔn)比率,并與實(shí)際比率相比較,評(píng)出每項(xiàng)指標(biāo)的得分,求出總評(píng)分。

基本公式:指標(biāo)評(píng)分=比重×(實(shí)際比率/標(biāo)準(zhǔn)比率)

【存在的問題】

(1)未能證明為什么要選擇這七個(gè)指標(biāo),而不是更多些或更少些,或者選擇別的財(cái)務(wù)比率;

(2)未能證明每個(gè)指標(biāo)所占比重的合理性;

(3)當(dāng)某一個(gè)指標(biāo)嚴(yán)重異常時(shí),會(huì)對(duì)綜合指數(shù)產(chǎn)生不合邏輯的重大影響。這個(gè)缺陷是由相對(duì)比率與比重相“乘”而引起的。財(cái)務(wù)比率提高一倍,其綜合指數(shù)增加100%;而財(cái)務(wù)比率縮小一倍,其綜合指數(shù)只減少50%。

2.改進(jìn)的沃爾評(píng)分法

指標(biāo)的選擇 | 一般認(rèn)為企業(yè)財(cái)務(wù)評(píng)價(jià)的內(nèi)容首先是盈利能力,其次是償債能力,再次是成長(zhǎng)能力,它們之間大致可按5:3:2的比重來分配 |

特點(diǎn) | 標(biāo)準(zhǔn)比率以本行業(yè)平均數(shù)為基礎(chǔ),在給每個(gè)指標(biāo)評(píng)分時(shí),應(yīng)規(guī)定其上限和下限,以減少個(gè)別指標(biāo)異常對(duì)總分造成不合理的影響 |

基本公式 | 每分比率差=(最高比率-標(biāo)準(zhǔn)比率)/(最高評(píng)分-標(biāo)準(zhǔn)評(píng)分) 調(diào)整分=(實(shí)際比率-標(biāo)準(zhǔn)比率)/每分比率差 指標(biāo)評(píng)分=標(biāo)準(zhǔn)分+調(diào)整分 |

(三)經(jīng)濟(jì)增加值法

定義 | 經(jīng)濟(jì)增加值(EVA)指從稅后凈營(yíng)業(yè)利潤(rùn)扣除全部投入資本的成本后的剩余收益 |

改進(jìn) | 由于傳統(tǒng)績(jī)效評(píng)價(jià)方法大多只是從反映某方面的會(huì)計(jì)指標(biāo)來度量公司績(jī)效,無法體現(xiàn)股東資本的機(jī)會(huì)成本及股東財(cái)富的變化。而經(jīng)濟(jì)增加值是從股東角度去評(píng)價(jià)企業(yè)經(jīng)營(yíng)者有效使用資本和為企業(yè)創(chuàng)造價(jià)值的業(yè)績(jī)?cè)u(píng)價(jià)指標(biāo)。因此,它克服了傳統(tǒng)績(jī)效評(píng)價(jià)指標(biāo)的缺陷,能夠真實(shí)地反映公司的經(jīng)營(yíng)業(yè)績(jī),是體現(xiàn)企業(yè)最終經(jīng)營(yíng)目標(biāo)的績(jī)效評(píng)價(jià)方法 |

公式 | 經(jīng)濟(jì)增加值=稅后凈營(yíng)業(yè)利潤(rùn)-平均資本占用×加權(quán)平均資本成本 |

說明 | (1)稅后凈營(yíng)業(yè)利潤(rùn)衡量的是企業(yè)的經(jīng)營(yíng)盈利情況 (2)平均資本占用反映的是企業(yè)持續(xù)投入的各種債務(wù)資本和股權(quán)資本 (3)加權(quán)平均資本成本反映的是企業(yè)各種資本的平均成本率 |

調(diào)整 | 需進(jìn)行相應(yīng)的會(huì)計(jì)科目調(diào)整,如營(yíng)業(yè)外收支、遞延稅金等都要從稅后凈營(yíng)業(yè)利潤(rùn)中扣除,以消除財(cái)務(wù)報(bào)表中不能準(zhǔn)確反映企業(yè)價(jià)值創(chuàng)造的部分 |

結(jié)論 | 經(jīng)濟(jì)增加值為正,表明經(jīng)營(yíng)者在為企業(yè)創(chuàng)造價(jià)值;經(jīng)濟(jì)增加值為負(fù),表明經(jīng)營(yíng)者在毀損企業(yè)價(jià)值 |

優(yōu)點(diǎn) | 1.經(jīng)濟(jì)增加值提供了更好的業(yè)績(jī)?cè)u(píng)估標(biāo)準(zhǔn)。經(jīng)濟(jì)增加值可以使管理者作出更明智的決策,因?yàn)榻?jīng)濟(jì)增加值要求考慮包括股本和債務(wù)在內(nèi)所有資本的成本。這一資本費(fèi)用的概念促使管理者更為勤勉,明智地利用資本以迎接挑戰(zhàn),創(chuàng)造競(jìng)爭(zhēng)力 2.幫助企業(yè)實(shí)現(xiàn)了決策與股東財(cái)富一致 |

缺點(diǎn) | 1.經(jīng)濟(jì)增加值僅能衡量企業(yè)當(dāng)期或預(yù)判未來1~3年價(jià)值創(chuàng)造情況,無法衡量企業(yè)長(zhǎng)遠(yuǎn)發(fā)展戰(zhàn)略的價(jià)值創(chuàng)造 2.該指標(biāo)計(jì)算主要基于財(cái)務(wù)指標(biāo),無法對(duì)企業(yè)進(jìn)行綜合評(píng)價(jià) 3.由于不同行業(yè)、不同規(guī)模、不同成長(zhǎng)階段等的公司,其會(huì)計(jì)調(diào)整項(xiàng)和加權(quán)平均資本成本各不相同,故該指標(biāo)的可比性較差 4.如何計(jì)算經(jīng)濟(jì)增加值尚存在許多爭(zhēng)議,這些爭(zhēng)議不利于建立一個(gè)統(tǒng)一的規(guī)范,使得該指標(biāo)往往主要用于一個(gè)公司的歷史分析以及內(nèi)部評(píng)價(jià) |

注:以上中級(jí)會(huì)計(jì)考試學(xué)習(xí)內(nèi)容選自陳慶杰老師財(cái)務(wù)管理授課講義

(本文為東奧會(huì)計(jì)在線原創(chuàng)文章,僅供考生學(xué)習(xí)使用,禁止任何形式的轉(zhuǎn)載)

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)