居民個人綜合所得的計稅方法_2023年稅法二基礎知識點

| 居民個人綜合所得的計稅方法 | 經營所得的計稅方法 | 分類所得的計稅方法 | 特殊情形下個人所得稅的計稅方法 |

不管在備考稅務師中遇到多大的挫折,考生們都要有堅強的毅力,不臨陣退縮!東奧會計在線為同學們整理了稅法二科目考試的基礎知識點,考生們快來一起學習吧!

推薦:▏稅法二高頻考點匯總 ▏2023年圖書 ▏2023年好課 ▏

【內容導航】

居民個人綜合所得的計稅方法

【所屬章節】

第二章 個人所得稅

【知識點】居民個人綜合所得的計稅方法

居民個人綜合所得的計稅方法

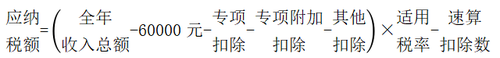

一、綜合所得(年度)應納稅額的計算

(一)綜合所得全年收入總額的計算

綜合所得項目 | 計入全年收入總額的金額 |

工資、薪金所得 | 全額計入全年收入總額 |

勞務報酬所得 | 實際取得收入×(1-20%) |

特許權使用費所得 | |

稿酬所得 | 實際取得收入×(1-20%)×70% |

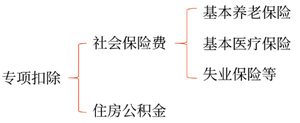

(二)專項扣除

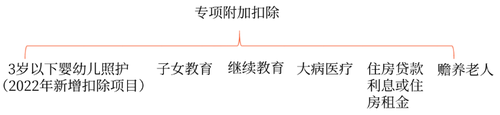

(三)專項附加扣除

個人所得稅專項附加扣除,是指個人所得稅法規定的3歲以下嬰幼兒照護、子女教育、繼續教育、大病醫療、住房貸款利息或者住房租金、贍養老人等支出。

1.3歲以下嬰幼兒照護

(1)納稅人照護3歲以下嬰幼兒子女的相關支出,按照每個嬰幼兒每月1000元的標準定額扣除。

(2)父母可以選擇由其中一方按扣除標準的100%扣除,也可以選擇由雙方分別按扣除標準的50%扣除,具體扣除方式在一個納稅年度內不能變更。

(3)3歲以下嬰幼兒照護個人所得稅專項附加扣除自2022年1月1日起實施。

(4)納稅人需要將子女的出生醫學證明等資料留存備查。

2.子女教育

(1)納稅人年滿3周歲的子女接受學前教育和學歷教育的相關支出,按照每個子女每月1000元的標準定額扣除。

(2)父母可以選擇由其中一方按扣除標準的100%扣除,也可以選擇由雙方分別按扣除標準的50%扣除,具體扣除方式在一個納稅年度內不能變更。

(3)納稅人子女在中國境外接受教育的,納稅人應當留存境外學校錄取通知書、留學簽證等相關教育的證明資料備查。

3.繼續教育

(1)納稅人在中國境內接受學歷(學位)繼續教育的支出,在學歷(學位)教育期間按照每月400元定額扣除。

(2)同一學歷(學位)繼續教育的扣除期限不能超過48個月。

(3)個人接受本科及以下學歷(學位)繼續教育,符合規定扣除條件的,可以選擇由其父母(按子女教育)扣除,也可以選擇由本人(按繼續教育)扣除。

(4)納稅人接受技能人員職業資格繼續教育、專業技術人員職業資格繼續教育的支出,在取得相關證書的當年,按照3600元定額扣除。

(5)納稅人接受技能人員職業資格繼續教育、專業技術人員職業資格繼續教育的,應當留存相關證書等資料備查。

4.大病醫療

(1)在一個納稅年度內,納稅人發生的與基本醫保相關的醫藥費用支出,扣除醫保報銷后個人負擔(指醫保目錄范圍內的自付部分)累計超過15000元的部分,由納稅人在辦理年度匯算清繳時,在80000元限額內據實扣除。

(2)納稅人發生的醫藥費用支出可以選擇由本人或者其配偶扣除;未成年子女發生的醫藥費用支出可以選擇由其父母一方扣除。

(3)納稅人及其配偶、未成年子女發生的醫藥費用支出,按前述規定分別計算扣除額。

(4)納稅人應當留存醫藥服務收費及醫保報銷相關票據原件(或者復印件)等資料備查。醫療保障部門應當向患者提供在醫療保障信息系統記錄的本人年度醫藥費用信息查詢服務。

5.住房貸款利息

(1)納稅人本人或者配偶單獨或者共同使用商業銀行或者住房公積金個人住房貸款為本人或者其配偶購買中國境內住房,發生的首套住房貸款利息支出,在實際發生貸款利息的年度,按照每月1000元的標準定額扣除,扣除期限最長不超過240個月。

(2)納稅人只能享受一次首套住房貸款的利息扣除。

(3)經夫妻雙方約定,可以選擇由其中一方扣除,具體扣除方式在一個納稅年度內不能變更。

(4)夫妻雙方婚前分別購買住房發生的首套住房貸款,其貸款利息支出,婚后可以選擇其中一套購買的住房,由購買方按扣除標準的100%扣除,也可以由夫妻雙方對各自購買的住房分別按扣除標準的50%扣除,具體扣除方式在一個納稅年度內不能變更。

(5)納稅人應當留存住房貸款合同、貸款還款支出憑證備查。

6.住房租金

(1)納稅人在主要工作城市沒有自有住房而發生的住房租金支出,可以按照以下標準定額扣除:

①直轄市、省會(首府)城市、計劃單列市以及國務院確定的其他城市,扣除標準為每月1500元;

②除第①項所列城市以外,市轄區戶籍人口超過100萬的城市,扣除標準為每月1100元;市轄區戶籍人口不超過100萬的城市,扣除標準為每月800元。

(2)納稅人的配偶在納稅人的主要工作城市有自有住房的,視同納稅人在主要工作城市有自有住房。

(3)夫妻雙方主要工作城市相同的,只能由一方扣除住房租金支出。

(4)住房租金支出由簽訂租賃住房合同的承租人扣除。

(5)納稅人及其配偶在一個納稅年度內不能同時分別享受住房貸款利息專項附加扣除和住房租金專項附加扣除。

(6)納稅人應當留存住房租賃合同、協議等有關資料備查。

7.贍養老人

(1)納稅人贍養一位及以上被贍養人的贍養支出,統一按照以下標準定額扣除:

①納稅人為獨生子女的,按照每月2000元的標準定額扣除;

②納稅人為非獨生子女的,由其與兄弟姐妹分攤每月2000元的扣除額度,每人分攤的額度不能超過每月1000元。可以由贍養人均攤或者約定分攤,也可以由被贍養人指定分攤。約定或者指定分攤的須簽訂書面分攤協議,指定分攤優先于約定分攤。具體分攤方式和額度在一個納稅年度內不能變更。

(2)被贍養人是指年滿60周歲的父母,以及子女均已去世的年滿60周歲的祖父母、外祖父母。

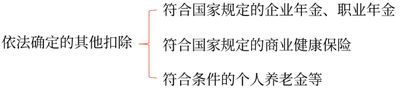

(四)依法確定的其他扣除

1.企業年金、職業年金個人所得稅的規定

(1)年金繳費

①單位根據國家有關政策規定的辦法和標準,為在本單位任職或者受雇的全體職工繳付的年金單位繳費部分,在計入個人賬戶時,個人暫不繳納個人所得稅;

②個人根據國家有關政策規定繳付的年金個人繳費部分,在不超過本人繳費工資計稅基數的4%標準內的部分,暫從個人當期的應納稅所得額中扣除;

③超過上述規定的標準繳付的年金單位繳費和個人繳費部分,應并入個人當期的工資、薪金所得,依法計征個人所得稅。稅款由建立年金的單位代扣代繳,并向主管稅務機關申報解繳;

④企業年金個人繳費工資計稅基數為本人上一年度月平均工資。月平均工資按國家統計局規定列入工資總額統計的項目計算。月平均工資超過職工工作地所在設區城市上一年度職工月平均工資300%以上的部分,不計入個人繳費工資計稅基數;

⑤職業年金個人繳費工資計稅基數為職工崗位工資和薪級工資之和。職工崗位工資和薪級工資之和超過職工工作地所在設區城市上一年度職工月平均工資300%以上的部分,不計入個人繳費工資計稅基數。

(2)年金收益

年金基金投資運營收益分配計入個人賬戶時,個人暫不繳納個人所得稅。

(3)年金領取

①個人達到國家規定的退休年齡,領取的企業年金、職業年金,不并入綜合所得,全額單獨計算應納稅款。其中按月領取的,適用月度稅率表(同稅率表三)計算納稅;按季領取的,平均分攤計入各月,按每月領取額適用月度稅率表計算納稅;按年領取的,適用個人所得稅稅率表一計算納稅;

②個人因出境定居而一次性領取的年金個人賬戶資金,或個人死亡后,其指定的受益人或法定繼承人一次性領取的年金個人賬戶余額,適用綜合所得稅率表計算納稅。對個人除上述特殊原因外一次性領取年金個人賬戶資金或余額的,適用綜合所得月度稅率表計算納稅。

2.關于商業健康保險的個人所得稅規定

(1)扣除政策

①對個人購買符合規定的商業健康保險產品的支出,允許在計算應納稅所得額時予以稅前扣除,扣除限額為2400元/年(200元/月);

②單位統一為員工購買符合規定的商業健康保險產品的支出,應分別計入員工個人工資薪金,視同個人購買,按上述限額予以扣除。

(2)適用商業健康保險稅收優惠政策的納稅人

①取得工資薪金所得、連續性勞務報酬所得的個人;

②取得經營所得的個體工商戶業主、個人獨資企業投資者、合伙企業合伙人和承包承租經營者。

(3)征管要求

①單位統一組織為員工購買或者單位和個人共同負擔購買符合規定的商業健康保險產品,單位負擔部分應當實名計入個人工資薪金明細清單,視同個人購買,并自購買產品次月起,在不超過200元/月的標準內按月扣除。一年內保費金額超過2400元的部分,不得稅前扣除。以后年度續保時,按上述規定執行。個人自行退保時,應及時告知扣繳單位。個人相關退保信息保險公司應及時傳遞給稅務機關;

②取得工資薪金所得或連續性勞務報酬所得的個人,自行購買符合規定的商業健康保險產品的,應當及時向代扣代繳單位提供保單憑證。扣繳單位自個人提交保單憑證的次月起,在不超過200元/月的標準內按月扣除。一年內保費金額超過2400元的部分,不得稅前扣除。以后年度續保時,按上述規定執行。個人自行退保時,應及時告知扣繳義務人;

③個體工商戶業主、企事業單位承包承租經營者、個人獨資和合伙企業投資者自行購買符合條件的商業健康保險產品的,在不超過2400元/年的標準內據實扣除。一年內保費金額超過2400元的部分,不得稅前扣除。以后年度續保時,按上述規定執行。

3.關于個人養老金有關個人所得稅規定(新增)

(1)政策執行時間:自2022年1月1日起在個人養老金先行城市實施

(2)政策內容

①繳費環節:個人向個人養老金資金賬戶的繳費,按照12000元/年的限額標準,在綜合所得或經營所得中據實扣除。

②投資環節:計入個人養老金資金賬戶的投資收益暫不征收個人所得稅。

③領取環節:個人領取的個人養老金,不并入綜合所得,單獨按照3%的稅率計算繳納個人所得稅,其繳納的稅款計入“工資、薪金所得”項目。

(3)扣繳要求

①個人繳費享受稅前扣除優惠時,以個人養老金信息管理服務平臺出具的扣除憑證為扣稅憑據。

②取得工資薪金所得、按累計預扣法預扣預繳個人所得稅勞務報酬所得的,其繳費可以選擇在當年預扣預繳或次年匯算清繳時在限額標準內據實扣除。選擇在當年預扣預繳的,應及時將相關憑證提供給扣繳單位。扣繳單位應按照稅法有關要求,為納稅人辦理稅前扣除有關事項。

③取得其他勞務報酬、稿酬、特許權使用費等所得或經營所得的,其繳費在次年匯算清繳時在限額標準內據實扣除。

④個人按規定領取個人養老金時,由開立個人養老金資金賬戶所在市的商業銀行機構代扣代繳其應繳的個人所得稅。

二、綜合所得預扣預繳稅款的計算方法

(一)居民個人工資、薪金所得預扣預繳稅款的計算方法

扣繳義務人向居民個人支付工資、薪金所得時,需要按照“累計預扣法”計算預扣預繳稅款。

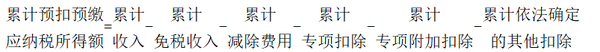

1.計算累計預扣預繳應納稅所得額

對居民個人,按照其在本單位截至當前月份工資、薪金所得累計收入減除累計免稅收入、累計減除費用、累計專項扣除、累計專項附加扣除和累計依法確定的其他扣除后的余額為累計預扣預繳應納稅所得額。具體公式為:

(1)累計減除費用,按照5000元/月乘以納稅人當年截至本月在本單位的任職受雇月份數計算。

(2)上述公式中累計可扣除的專項附加扣除金額,為該員工在本單位截至當前月份符合政策條件的扣除金額。

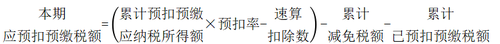

2.計算本期應預扣預繳稅額

根據累計預扣預繳應納稅所得額,對照《個人所得稅預扣率表一》,查找適用預扣率和速算扣除數,據此計算累計應預扣預繳稅額,再減除累計減免稅額和累計已預扣預繳稅額,其余額為本期應預扣預繳稅額。具體公式:

如果計算本月應預扣預繳稅額為負值時,暫不退稅。納稅年度終了后余額仍為負值時,由納稅人通過辦理綜合所得年度匯算清繳,稅款多退少補。

(二)勞務報酬所得、稿酬所得、特許權使用費所得預扣預繳稅款的計算方法

扣繳義務人向居民個人支付勞務報酬所得、稿酬所得、特許權使用費所得時(簡稱“三項綜合所得”),按以下方法按月或者按次預扣預繳個人所得稅:

1.計算預扣預繳應納稅所得額

“三項綜合所得” (按月或按次預扣預繳) | 預扣預繳應納稅所得額的計算 | |

每次收入≤4000元 | 每次收入≥4000元 | |

勞務報酬所得 | 每次收入-800元 | 每次收入×(1-20%) |

特許權使用費所得 | ||

稿酬所得 | (每次收入-800元)×70% | 每次收入×(1-20%)×70% |

2.計算預扣預繳應納稅額

根據預扣預繳應納稅所得額乘以適用預扣率計算應預扣預繳稅額。其中,勞務報酬所得適用《個人所得稅預扣率表二》,稿酬所得、特許權使用費所得適用20%的比例預扣率。

三、個人所得稅預扣預繳的其他規定

1.自2020年7月1日起,對一個納稅年度內首次取得工資、薪金所得的居民個人,扣繳義務人在預扣預繳個人所得稅時,可按照5000元/月乘以納稅人當年截至本月月份數計算累計減除費用。

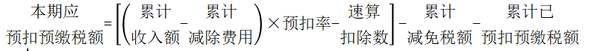

2.自2020年7月1日起,正在接受全日制學歷教育的學生因實習取得勞務報酬所得的,扣繳義務人預扣預繳個人所得稅時,可按照規定的累計預扣法計算并預扣預繳稅款。根據個人所得稅法及其實施條例有關規定,累計預扣法預扣預繳個人所得稅的具體計算公式為:

其中,累計減除費用按照5000元/月乘以納稅人在本單位開始實習月份起至本月的實習月份數計算。上述公式中的預扣率、速算扣除數,按照《個人所得稅預扣率表一》執行。

3.簡便優化部分納稅人個人所得稅預扣預繳方法

注:以上內容選自張泉春老師《稅法二》高效基礎班授課講義

(本文為東奧會計在線原創文章,僅供考生學習使用,禁止任何形式的轉載)

津公網安備12010202000755號

津公網安備12010202000755號