征稅對象_2019年《稅法二》高頻考點

備考稅務師的考生朋友們,淚水與汗水都是咸而澀的,但是二者所獲得的結果不同,淚水大多會伴隨著痛苦而出現,汗水則會為你帶來收獲的幸福與快樂。

【內容導航】

征稅對象

【所屬章節】

本知識點屬于《稅法二》第二章-個人所得稅

【知識點】征稅對象

征稅對象

綜合征收+分類征收

稅目 | 非居民個人 | 居民個人 |

1.工資、薪金所得 | 按月分項計算 | 按納稅年度合并計算個人所得稅 |

2.勞務報酬所得 | 按次分項計算 | |

3.稿酬所得 | 按次分項計算 | |

4.特許權使用費所得 | 按次分項計算 | |

5.經營所得 | 按年分項計算 | 按年分項計算 |

6.利息、股息、紅利所得 | 按次分項計算 | 按次分項計算 |

7.財產租賃所得 | 按次分項計算 | 按次分項計算 |

8.財產轉讓所得 | 按次分項計算 | 按次分項計算 |

9.偶然所得 | 按次分項計算 | 按次分項計算 |

一、工資、薪金所得

1.工資、薪金所得:指個人因任職或者受雇而取得的工資、薪金、獎金、年終加薪、勞動分紅、津貼、補貼以及與任職或者受雇有關的其他所得。

(1)重點區分工資薪金所得和勞務報酬所得,關鍵在于是否有雇傭關系。

(2)年終加薪、勞動分紅不分種類和取得情況,一律按工資、薪金所得課稅。津貼、補貼等則有例外。

2.不征稅項目包括:

(1)獨生子女補貼。

(2)執行公務員工資制度未納入基本工資總額的補貼、津貼差額和家屬成員的副食品補貼。

(3)托兒補助費。

(4)差旅費津貼、誤餐補助。

3.特殊情形下征稅對象的確認

(1)退休人員再任職取得的收入,按“工資、薪金所得”項目征稅。

【注意】退休工資:免稅。退休人員再任職:作為“工資薪金所得”繳納個稅。

(2)公司職工取得的用于購買企業國有股權的勞動分紅,按“工資、薪金所得”項目征稅。

(3)出租汽車經營單位對駕駛員采取單車承包、承租的,駕駛員的客運收入按“工資、薪金所得”征稅。從事個體出租車運營的出租車駕駛員取得的收入和個人所有的出租車掛靠單位,并向掛靠單位繳納管理費,按(或比照)“經營所得”項目征稅。

(4)對商品營銷活動中,企業和單位對營銷業績突出的雇員以培訓班、研討會、工作考察等名義組織旅游活動,通過免收差旅費、旅游費對個人實行的營銷業績獎勵(包括實物、有價證券等),應將所發生的費用,按照“工資、薪金所得”征稅。

如果是針對非雇員,按“勞務報酬所得”征稅。

二、勞務報酬所得

1.個人獨立從事各種非雇傭的勞務所取得的所得。包括設計、裝潢、制圖、咨詢、講學、演出等。

【注意】包括翻譯、審稿、書畫等勞務。

關鍵詞:獨立性勞務所得、非雇傭關系所得。

2.董事費收入

內部董事——本單位任職受雇,“工資、薪金所得”

外部董事——不是本公司職工,“勞務報酬所得”

3.在校學生因參與勤工儉學活動取得的應稅所得項目的所得,應依法繳納個人所得稅。

4.個人兼職取得的收入,應按照“勞務報酬所得”項目繳納個人所得稅。

三、稿酬所得

1.指個人因其作品以圖書、報刊形式出版、發表而取得的所得。

【注意1】對不以圖書、報刊出版、發表的獨立翻譯、審稿、書畫所得歸為勞務報酬所得。

【注意2】作者去世后,財產繼承人取得的遺作稿酬,亦應征收個人所得稅。

2.對報紙、雜志、出版等單位的職員征稅問題

(1)任職、受雇于報紙、雜志等單位的記者、編輯等專業人員,因在本單位的報紙、雜志上發表作品取得的所得,屬于因任職、受雇而取得的所得,應與其當月工資收入合并,按“工資、薪金所得”項目征收個人所得稅。除上述專業人員以外,其他人員在本單位的報紙、雜志上發表作品取得的所得,應按“稿酬所得”項目征收個人所得稅。

(2)出版社的專業作者撰寫、編寫或翻譯的作品,由本社以圖書形式出版而取得的稿費收入,應按“稿酬所得”項目計算繳納個人所得稅。

四、特許權使用費所得

特許權使用費所得,是指個人提供專利權、商標權、著作權、非專利技術以及其他特許權的使用權取得的所得。

1.提供著作權的使用權取得的所得,不包括稿酬所得。

2.作者將自己的文字作品手稿原件或復印件公開拍賣(競價)取得的所得:特許權使用費所得

3.個人取得特許權的經濟賠償收入:特許權使用費所得

4.編劇從電視劇的制作單位取得的劇本使用費:特許權使用費所得

【總結】勞務報酬、稿酬、特許權使用費所得辨析

不以圖書、報刊出版、發表的獨立翻譯、審稿、書畫所得 | 勞務報酬所得 |

個人因其作品以圖書、報刊形式出版、發表取得的所得 | 稿酬所得 |

提供著作權的使用權取得的所得 | 特許權使用費所得 |

五、經營所得

(一)個體工商戶的生產、經營所得

1.個體工商戶從事工業、手工業、建筑業、交通運輸業、商業、飲食業、服務業、修理業以及其他行業生產、經營取得的所得。

2.個人經政府有關部門批準,取得執照,從事辦學、醫療、咨詢以及其他有償服務活動取得的所得。

3.上述個體工商戶和個人取得的與生產、經營有關的各項應稅所得。

4.其他個人從事個體工商業生產、經營取得的所得。具體規定有:

(1)個體工商戶或個人專營種植業、養殖業、飼養業、捕撈業(四業),且能單獨(分開)核算,不征個稅。不屬于原農、牧業稅征收范圍的,征稅。對農民銷售自產農產品的所得暫不征個稅。

(2)從事個體運營的出租車駕駛員取得的所得。

(3)將自己擁有的出租車以掛靠方式運營取得的所得。

【注意】出租車司機所得,關鍵看車輛所有權。

(4)個人因從事彩票代銷業務而取得的所得。

(二)個人獨資企業和合伙企業的生產、經營所得

1.合伙企業以每一個合伙人為納稅義務人。合伙企業合伙人是自然人的,繳納個人所得稅。合伙企業生產經營所得和其他所得采取“先分后稅”的原則。生產經營所得和其他所得,包括合伙企業分配給所有合伙人的所得和企業當年留存的所得(利潤)。

2.個人獨資企業、合伙企業的個人投資者以企業資金為本人、家庭成員及其相關人員支付與企業生產經營無關的消費性支出及購買汽車、住房等財產性支出,視為企業對個人投資者利潤分配,并入投資者個人的生產經營所得,依照“經營所得”項目計征個人所得稅。

以企業資金為投資者或者從業人員發生財產性支出的處理:

企業性質 | 人員身份 | 征稅項目 |

個人獨資企業、合伙企業 | 個人投資者本人及 家庭成員 | 經營所得 |

個人獨資企業、合伙企業 以外的其他企業 | 個人投資者本人及 家庭成員 | 利息、股息、紅利所得 |

所有企業 | 從業人員 (非投資者) | 工資、薪金所得/勞務報酬所得 |

(三)對企事業單位的承包經營、承租經營所得

1.對企事業單位的承包經營、承租經營所得,是指個人承包經營、承租經營以及轉包、轉租取得的所得,還包括個人按月或者按次取得的工資、薪金性質的所得。

2.承包承租后,工商登記改為個體工商戶的,按“個體工商戶的生產、經營所得”繳納個人所得稅。

經營形式 | 是否繳納 企業所得稅 | 個人所得稅所屬稅目 | |

承包后工商登記改變為個體工商戶的 | 不繳 企業所得稅 | 經營所得 | |

承包經營后,工商登記仍為企業的 | 繳納 企業所得稅 | 對企業經營成果不擁有所有權 | 工資、薪金所得 |

對企業經營成果擁有所有權 | 經營所得 | ||

(四)個人從事其他生產、經營活動取得的所得

個體工商戶和從事生產、經營的個人,取得與生產、經營活動無關的其他各項應稅所得,應分別按照有關規定,計算征收個人所得稅。

六、利息、股息、紅利所得

利息、股息、紅利所得,是指個人擁有債權、股權等而取得的利息、股息、紅利所得。

1.個人取得國債利息和國家發行的金融債券利息、教育儲蓄存款利息、儲蓄存款利息均免征或暫免征收個人所得稅。

2.職工個人取得的量化資產:

(1)對職工個人以股份形式取得的僅作為分紅依據,不擁有所有權的企業量化資產,不征收個人所得稅。

(2)對職工個人以股份形式取得的擁有所有權的企業量化資產,暫緩征收個稅。待個人將股份轉讓時,就其轉讓收入額,減除個人取得該股份時實際支付的費用支出和合理轉讓費用后的余額,按“財產轉讓所得”項目計征個人所得稅。

(3)對職工個人以股份形式取得的企業量化資產參與企業分配而獲得的股息、紅利,應按“利息、股息、紅利所得”項目征收個人所得稅。

七、財產租賃所得

財產租賃所得是指個人出租建筑物、土地使用權、機器設備、車船以及其他財產取得的所得。

1.個人取得的財產轉租收入屬于“財產租賃所得”。

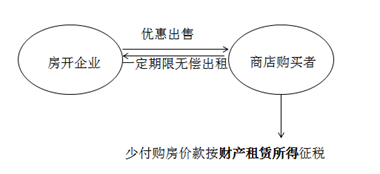

2.房地產開發企業與商店購買者個人簽訂協議規定,房地產開發企業按優惠價格出售其開發的商店給購買者個人,但購買者個人在一定期限內必須將購買的商店無償提供給房地產開發企業對外出租使用。對購買者個人少支出的購房價款視同“財產租賃所得”。每次財產租賃所得的收入額,按照少支出的購房價款和協議規定的租賃月份數平均計算確定。

八、財產轉讓所得

財產轉讓所得,是指個人轉讓有價證券、股權、建筑物、土地使用權、機器設備、車船以及其他財產取得的所得。

1.境內上市公司股票轉讓所得暫不征收個人所得稅。

2.個人轉讓自用5年以上并且是家庭唯一生活用房取得的所得免稅。

3.個人拍賣除自己的文字作品原稿及復印件外的其他財產,應按“財產轉讓所得”項目繳納個人所得稅。

【注意】作者將自己的文字作品手稿原件或復印件拍賣取得的所得,按照“特許權使用費所得”項目繳納個人所得稅。

4.量化資產股份轉讓

(1)對職工個人以股份形式取得的擁有所有權的企業量化資產,暫緩征稅。

(2)待個人將股份轉讓時,就其轉讓收入額,減除取得該股份時實際支付的費用和合理轉讓費用后的余額,按財產轉讓所得征稅。

【總結】量化資產個人所得稅

個人在形式上取得企業量化資產 | 不征個人所得稅 |

個人在實質上取得企業量化資產 | 緩征個人所得稅 |

個人轉讓量化資產 | 按“財產轉讓所得”項目計征個人所得稅 |

個人取得量化資產的分紅 | 按“利息、股息、紅利所得”項目征收個人所得稅 |

九、偶然所得

偶然所得,是指個人得獎、中獎、中彩以及其他偶然性質的所得。

1.購買社會福利有獎募捐獎券一次中獎不超過1萬元的,暫免征稅,超過1萬元的全額征稅。

2.對累計消費達到一定額度的顧客給予額外抽獎機會的獲獎所得屬于偶然所得。

總結:

高頻考點 | 要點 |

工資薪金 | 任職/受雇+不征稅項目(4)+退休工資(免)、再任職(征)+勞動分紅+出租車(看所有權) |

勞務報酬 | 獨立/非雇傭+內外董事+兼職+勤工儉學 |

稿酬 | 出版/發表+遺作稿酬+記者/編輯(本/外單位)+專業作者 |

特許權使用費 | 作品手稿原件或復印件公開拍賣+特許權賠償+劇本使用費 |

經營所得 | 個體戶/個人獨資/合伙/企事業單位的承包經營、承租經營所得 |

利息、股息、紅利 | 國債利息等免稅+量化資產(取得/轉讓/分紅) |

財產租賃 | 轉租+個人少付購房款 |

財產轉讓 | 境內上市股票轉讓+自用5年唯一生活用房+拍賣其他財產 |

備考稅務師考試的小伙伴們,愛迪生有一句膾炙人口的名言:“天才就是百分之九十九的汗水加上百分之一的靈感。”可見勤奮對我們有多么的重要,堅持勤奮學習,揮灑汗水,去爭取屬于自己的成功吧!

(注:以上內容選自彭婷老師《稅法二》授課講義)

(本文為東奧會計在線原創文章,僅供考生學習使用,禁止任何形式的轉載)

津公網安備12010202000755號

津公網安備12010202000755號