2018稅務師《稅法二》預習考點:源泉扣繳

稅務師備考學習需要對學習時間科學合理的安排,并盡量為每天的學習創造合適的學習環境,使學習更加輕松。東奧小編特地為各位考生整理了預習知識點,供大家參考學習。

【內容導航】

源泉扣繳

【所屬章節】

本知識點屬于《稅法二》企業所得稅

【知識點】源泉扣繳

源泉扣繳

一、扣繳義務人(分法定和指定兩類)

法定:支付人為扣繳義務人。支付人是指依照有關法律規定或者合同約定對非居民企業直接負有支付相關款項義務的單位和個人。

指定:稅務機關可指定工程價款或勞務費支付人為扣繳義務人。

二、扣稅時間

1.扣繳義務人與非居民企業首次簽訂與應稅所得有關的業務合同或協議(以下簡稱合同)的,扣繳義務人應當自合同簽訂之日起30日內,向其主管稅務機關申報辦理扣繳稅款登記。

2.扣繳義務人在每次向非居民企業支付或者到期應支付上述所得時,應從支付或者到期應支付的款項中扣繳企業所得稅。

三、入庫申報時間

扣繳義務人每次代扣的稅款,應當自代扣之日起7日內繳入國庫,并向所在地的稅務機關報送扣繳企業所得稅報告表。

四、征收管理

因非居民企業拒絕代扣稅款的,扣繳義務人應當暫停支付相當于非居民企業應納稅款的款項,并在1日之內向其主管稅務機關報告,并報送書面情況說明。

扣繳義務人未依法扣繳或者無法履行扣繳義務的,非居民企業應于扣繳義務人支付或者到期應支付之日起7日內,到所得發生地主管稅務機關申報繳納企業所得稅。

五、股權轉讓所得的管理

1.所稱股權轉讓所得指非居民企業轉讓中國居民企業的股權(不包括在公開的證券市場買入并賣出中國居民企業的股票)所取得的所得。(即直接轉讓)

2.扣繳義務人未依法扣繳或者無法履行扣繳義務的,非居民企業應自合同、協議約定的股權轉讓之日(如果轉讓方提前取得股權轉讓收入的,應自實際取得股權轉讓收入之日)起7日內,到被轉讓股權的中國居民企業所在地主管稅務機關(負責該居民企業所得稅征管的機關)申報繳納企業所得稅,非居民企業未按期如實申報的,依照稅收征管法的有關規定處理。

3.股權轉讓所得是指股權轉讓價與股權成本價之間的差額,不考慮被轉讓中國居民企業的未分配利潤和稅后提取的各項基金。

4.計算股權轉讓所得,以非居民企業向被轉讓股權的中國居民企業投資時或向原投資方購買該股權時的幣種計算股權轉讓價和股權轉讓成本價。如果同一非居民企業多次投資的,以首次投入資本時的幣種計算股權轉讓價和股權成本價,以加權平均法計算股權成本價;多次投資時幣種不一致的,應按照每次投入資本當日的匯率換算成首次投資時的幣種。

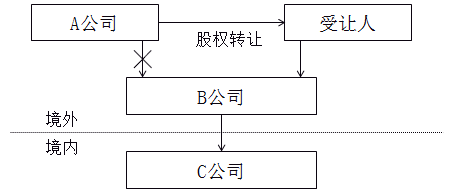

5.(即間接轉讓)境外投資方(實際控制方)間接轉讓中國居民企業股權,如果被轉讓的境外控股公司所在國(地區)實際稅負低于12.5%或者對其居民境外所得不征所得稅的,應自股權轉讓合同簽訂之日起30日內,向被轉讓股權的中國居民企業所在地主管稅務機關提供資料。

六、非居民承包工程作業和提供勞務稅收管理規定

1.該規定所稱非居民包括非居民企業和非居民個人。

2.非居民企業在中國境內承包工程作業或提供勞務的,應當自項目合同或協議(以下簡稱合同)簽訂之日起30日內,向項目所在地主管稅務機關辦理稅務登記手續。

依照法律、行政法規規定負有稅款扣繳義務的境內機構和個人,應當自扣繳義務發生之日起30日內,向所在地主管稅務機關辦理扣繳稅款登記手續。

3.非居民企業在中國境內承包工程作業或提供勞務的,應當在項目完工后15日內,向項目所在地主管稅務機關報送項目完工證明、驗收證明等相關文件復印件,并依據《稅務登記管理辦法》的有關規定申報辦理注銷稅務登記。

七、非居民企業派遣人員在中國境內提供勞務征收企業所得稅有關規定

八、非居民企業從事國際運輸業務稅收管理

九、非居民企業間接轉讓財產企業所得稅處理

十、香港市場投資者通過滬港通投資上海證券交易所上市A股的所得稅

稅法二知識點正在不斷更新,各位考生可以進行參考學習,在學習時注意將概念理解透徹,通過習題鞏固學習效果。

津公網安備12010202000755號

津公網安備12010202000755號