2018稅務師《稅法二》預習考點:加速折舊優惠

稅務師備考學習應注意學習時間的合理利用,在合適的時間選擇合適的學習內容,可以起到事半功倍的效果。

【內容導航】

加速折舊優惠

【所屬章節】

本知識點屬于《稅法二》企業所得稅

【知識點】加速折舊優惠

加速折舊優惠

1.一般性加速折舊

可以采取縮短折舊年限或者采取加速折舊方法的固定資產:

(1)由于技術進步,產品更新換代較快固定資產;

(2)常年處于強震動、高腐蝕狀態的固定資產。

采取縮短折舊年限方法的,最低折舊年限不得低于法定折舊年限的60%;采取加速折舊方法的,可以采取雙倍余額遞減法或者年數總和法。

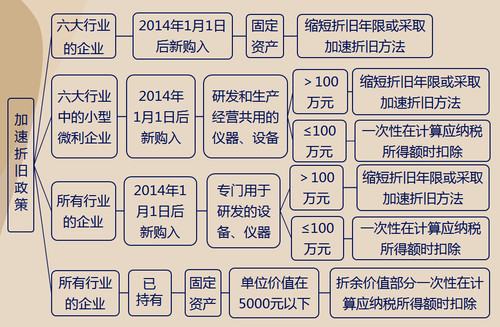

2.特殊性加速折舊的特殊規定

(1)對生物藥品制造業,專用設備制造業,鐵路、船舶、航空航天和其他運輸設備制造業,計算機、通信和其他電子設備制造業,儀器儀表制造業,信息傳輸、軟件和信息技術服務業等6個行業的企業2014年1月1日后新購進的固定資產,可縮短折舊年限或采取加速折舊的方法。

對上述6個行業的小型微利企業2014年1月1日后新購進的研發和生產經營共用的儀器、設備,單位價值不超過100萬元的,允許一次性計入當期成本費用在計算應納稅所得額時扣除,不再分年度計算折舊;單位價值超過100萬元的,可縮短折舊年限或采取加速折舊的方法。

(2)對所有行業企業2014年1月1日后新購進的專門用于研發的儀器、設備,單位價值不超過100萬元的,允許一次性計入當期成本費用在計算應納稅所得額時扣除,不再分年度計算折舊;單位價值超過100萬元的,可縮短折舊年限或采取加速折舊的方法。

(3)對所有行業企業持有的單位價值不超過5000元的固定資產,允許一次性計入當期成本費用在計算應納稅所得額時扣除,不再分年度計算折舊。

(4)企業按上述第(1)、(2)條規定縮短折舊年限的,最低折舊年限不得低于《企業所得稅法實施條例》第六十條規定的折舊年限的60%;采取加速折舊方法的,可采取雙倍余額遞減法或者年數總和法。第(1)至(3)條規定之外的企業固定資產加速折舊所得稅處理問題,繼續按照《企業所得稅法》及其實施條例和現行稅收政策規定執行。

(5)企業的固定資產采取加速折舊方法的,可以采用雙倍余額遞減法或者年數總和法。加速折舊方法一經確定,一般不得變更。

3.四個領域重點行業加速折舊(新增)

(1)對輕工、紡織、機械、汽車等四個領域重點行業(以下簡稱四個領域重點行業)企業2015年1月1日后新購進的固定資產(包括自行建造,下同),允許縮短折舊年限或采取加速折舊方法。

四個領域重點行業企業是指以上述行業業務為主營業務,其固定資產投入使用當年的主營業務收入占企業收入總額50%(不含)以上的企業。

(2)對四個領域重點行業小型微利企業2015年1月1日后新購進的研發和生產經營共用的儀器、設備,單位價值不超過100萬元(含)的,允許在計算應納稅所得額時一次性全額扣除;單位價值超過100萬元的,允許縮短折舊年限或采取加速折舊方法。

(3)企業按上第(1)、(2)條規定縮短折舊年限的,對其購置的新固定資產,最低折舊年限不得低于《企業所得稅法實施條例》第六十條規定的折舊年限的60%;對其購置的已使用過的固定資產,最低折舊年限不得低于實施條例規定的最低折舊年限減去已使用年限后剩余年限的60%。最低折舊年限一經確定,不得改變。

稅法二預習知識點正在不斷更新,按照學習計劃推進學習進度,嚴格要求自己,不因外界因素的干擾而中斷學習。

津公網安備12010202000755號

津公網安備12010202000755號