注冊(cè)稅務(wù)師

東奧會(huì)計(jì)在線 >> 注冊(cè)稅務(wù)師 >> 稅法(二) >> 正文

2014《稅法二》基礎(chǔ)考點(diǎn):應(yīng)納稅額的計(jì)算方法(二)

【小編導(dǎo)言】我們一起來學(xué)習(xí)2014《稅法二》重要知識(shí)點(diǎn):應(yīng)納稅額的計(jì)算方法(二)。

![]() 【內(nèi)容導(dǎo)航】:

【內(nèi)容導(dǎo)航】:

一、應(yīng)納稅額的計(jì)算方法

本知識(shí)點(diǎn)屬于《稅法二》第二章個(gè)人所得稅第四節(jié)應(yīng)納稅額的計(jì)算的內(nèi)容。

![]() 【知識(shí)點(diǎn)】:應(yīng)納稅額的計(jì)算方法

【知識(shí)點(diǎn)】:應(yīng)納稅額的計(jì)算方法

6.雙薪的計(jì)稅方法

年終雙薪就是多發(fā)一個(gè)月的工資,就機(jī)關(guān)而言,相當(dāng)于全年一次性獎(jiǎng)金,應(yīng)按全年一次性獎(jiǎng)金政策規(guī)定計(jì)算個(gè)人所得稅;

就企業(yè)而言,如果當(dāng)月既有年終雙薪,又有全年一次性獎(jiǎng)金,可合并按照全年一次性獎(jiǎng)金政策規(guī)定計(jì)算個(gè)人所得稅,否則,應(yīng)并入當(dāng)月的工資按規(guī)定計(jì)算個(gè)人所得稅。(和年終獎(jiǎng)計(jì)算結(jié)合、今年重點(diǎn))

7、不滿一個(gè)月的工資、薪金所得應(yīng)納個(gè)人所得稅的計(jì)算

無住所個(gè)人不滿一個(gè)月工薪個(gè)稅步驟如下:

①按日工資和實(shí)際工作天數(shù)推算成月工資;

②按月工資計(jì)算全月稅款水平;

③將全月稅款水平按其實(shí)際工作天數(shù)折算實(shí)際天數(shù)應(yīng)納的稅款。

應(yīng)納稅額=(當(dāng)月工資、薪金應(yīng)納稅所得額×適用稅率-速算扣除數(shù))×當(dāng)月實(shí)際在中國境內(nèi)(工作天數(shù))的天數(shù)÷當(dāng)月天數(shù)

8.對(duì)個(gè)人因解除勞動(dòng)合同取得經(jīng)濟(jì)補(bǔ)償金的計(jì)稅方法。

(1)企業(yè)依照國家有關(guān)法律規(guī)定宣告破產(chǎn),企業(yè)職工從該破產(chǎn)企業(yè)取得的一次性安置費(fèi)收入,免征個(gè)人所得稅。

(2)個(gè)人因與用人單位解除勞動(dòng)關(guān)系而取得的一次性補(bǔ)償收入(包括用人單位發(fā)放的經(jīng)濟(jì)補(bǔ)償金、生活補(bǔ)助費(fèi)和其他補(bǔ)助費(fèi)用),計(jì)稅方法為:以超過3倍數(shù)額部分的一次性補(bǔ)償收入,除以個(gè)人在本企業(yè)的工作年限數(shù)(超過12年的按12年計(jì)算),以其商數(shù)作為個(gè)人的月工資、薪金收入,按照稅法規(guī)定計(jì)算繳納個(gè)人所得稅。個(gè)人在解除勞動(dòng)合同后又再次任職、受雇的,已納稅的一次性補(bǔ)償收入不再與再次任職、受雇的工資、薪金所得合并計(jì)算補(bǔ)繳個(gè)人所得稅。

(3)個(gè)人領(lǐng)取一次性補(bǔ)償收入時(shí)按照國家和地方政府規(guī)定的比例實(shí)際繳納的住房公積金、醫(yī)療保險(xiǎn)費(fèi)、基本養(yǎng)老保險(xiǎn)費(fèi)、失業(yè)保險(xiǎn)費(fèi),可以在計(jì)征其一次性補(bǔ)償收入的個(gè)人所得稅時(shí)予以扣除。

9.個(gè)人辦理提前退休手續(xù)而取得的一次性補(bǔ)貼收入

個(gè)人因辦理提前退休手續(xù)而取得的一次性補(bǔ)貼收入,應(yīng)按照辦理提前退休手續(xù)至法定退休年齡之間所屬月份平均分?jǐn)傆?jì)算個(gè)人所得稅。

計(jì)稅公式:應(yīng)納稅額={[(一次性補(bǔ)貼收入÷辦理提前退休手續(xù)至法定退休年齡的實(shí)際月份數(shù))-費(fèi)用扣除標(biāo)準(zhǔn)]×適用稅率-速算扣除數(shù)}×提前辦理退休手續(xù)至法定退休年齡的實(shí)際月份數(shù)

10.境內(nèi)無住所個(gè)人取得工資、薪金所得個(gè)人所得稅的計(jì)算(不包括董事、高層管理人員)。

“四類人”

“四塊所得”

“四個(gè)公式”

境內(nèi)無住所個(gè)人分成四類人:

|

境內(nèi)無住所個(gè)人 |

在我國境內(nèi)居住時(shí)間 |

|

居民納稅人 |

T≤90(183)天 |

|

90(183)天< T <一年 | |

|

非居民納稅人 |

一年≤ T ≤五年 |

|

T>五年 |

將在境內(nèi)無住所個(gè)人的工資、薪金所得分四塊:

|

來源地 支付地 |

境內(nèi)所得 |

境外所得 |

|

境內(nèi)支付 |

境內(nèi)所得、境內(nèi)支付 |

境外所得、境內(nèi)支付 |

|

境外支付 |

境內(nèi)所得、境外支付 |

境外所得、境內(nèi)支付 |

|

在境內(nèi)居住時(shí)間 |

在境內(nèi)工作 |

在境外工作 | ||

|

境內(nèi)支付 |

境外支付 |

境內(nèi)支付 |

境外支付 | |

|

T≤90(183)天 |

征 |

免稅 |

不征 |

不征 |

|

90(183)天<T <一年 |

征 |

征 |

不征 |

不征 |

|

一年≤ T ≤五年 |

征 |

征 |

征 |

免稅 |

|

T>五年 |

征 |

征 |

征 |

征 |

無住所個(gè)人工資、薪金所得個(gè)人所得稅的計(jì)算

(1)一個(gè)納稅年度內(nèi)在境內(nèi)連續(xù)或累計(jì)居住不超過90日或183日(稅收協(xié)定)的個(gè)人:

(2)一個(gè)納稅年度內(nèi)在境內(nèi)連續(xù)或累計(jì)居住超過90日或183日(稅收協(xié)定),但不滿1年的個(gè)人:

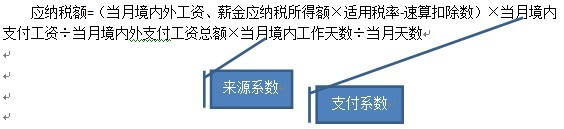

應(yīng)納稅額=(當(dāng)月境內(nèi)外工資、薪金應(yīng)納稅所得額×適用稅率-速算扣除數(shù))×當(dāng)月境內(nèi)工作天數(shù)/當(dāng)月天數(shù)

(3)在境內(nèi)居住滿1年,但不超過5年的個(gè)人:

應(yīng)納稅額=(當(dāng)月境內(nèi)外工資、薪金應(yīng)納稅所得額×適用稅率-速算扣除數(shù))×(1-當(dāng)月境外支付工資÷當(dāng)月境內(nèi)外支付工資總額×當(dāng)月境外工作天數(shù)÷當(dāng)月天數(shù))

(4)在中國境內(nèi)居住滿5年

從第6年起,以后的各年度中,凡在境內(nèi)居住滿1年的,就其來源于境內(nèi)、境外的全部所得繳納個(gè)人所得稅

應(yīng)納稅額=(當(dāng)月境內(nèi)外工資、薪金應(yīng)納稅所得額×適用稅率-速算扣除數(shù))

責(zé)任編輯:娜寫年華

- 上一個(gè)文章: 2014《稅法二》基本考點(diǎn):應(yīng)納稅額的計(jì)算方法(一)

- 下一個(gè)文章: 2014《稅法二》基本考點(diǎn):個(gè)體工商戶的生產(chǎn)、經(jīng)營所得的計(jì)稅方法

東奧首頁

東奧首頁

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)