公司并購_2023年財務與會計基礎(chǔ)知識點

| 公司并購 | 公司收縮 |

在進行稅務師考試《財務與會計》科目章節(jié)學習時,可以通過一定量的練習題,檢驗自己對教材內(nèi)容的理解是否正確,找準努力方向。東奧會計在線整理了《財務與會計》的高頻考點,同學們快來打卡學習吧!

推薦:▏財務與會計高頻考點匯總 ▏2023年圖書 ▏2023年好課 ▏

【內(nèi)容導航】

公司并購

【所屬章節(jié)】

第四章 投資管理

【知識點】公司并購

公司并購

(一)并購的概念

并購是合并與收購的簡稱,其中合并又細分為吸收合并與新設(shè)合并。

1.合并

(1)吸收合并(A+B→A)

吸收合并也叫兼并,是指以主并企業(yè)法人地位存續(xù)為前提,將目標公司的產(chǎn)權(quán)折合為股份,連同相應的資產(chǎn)與負債整合到主并企業(yè)之中的資本運作方式。

(2)新設(shè)合并(A+B→C)

是指兩個或兩個以上公司合并組成一個新的統(tǒng)一的法人公司,被合并的各公司原有的法人地位均不復存在。

2.收購

收購指的是主并企業(yè)對目標公司實施的股權(quán)收購,包括非控制權(quán)性收購(即參股性收購)與控制權(quán)性收購(取得目標公司第一大股東地位,即控股合并)。在非控制權(quán)性收購的情況下,主并企業(yè)與目標公司各自原有的法人地位繼續(xù)存在;在控制權(quán)性收購的情況下,目標公司通常作為主并企業(yè)的一個子公司,而繼續(xù)保持其原有的法人地位。

(二)并購動因

1.獲取公司控制權(quán)増效

2.取得協(xié)同效應:1+1>2

所謂控制權(quán)增效,是指由于取得對公司的控制權(quán),而使公司效率改進和獲得價值增大的效果。例如,阿里巴巴收購高德地圖。

3.向市場傳遞公司價值低估的信息:該企業(yè)擁有迄今為止尚未被認識到的額外價值,或者企業(yè)未來的現(xiàn)金流量會增長。

4.降低代理成本:經(jīng)營者與所有者分離。

5.管理者擴張動機:經(jīng)理的報酬是公司規(guī)模的函數(shù)。

(三)被并購企業(yè)的價值評估

企業(yè)價值評估是并購方制定合理支付價格范圍的主要依據(jù)。

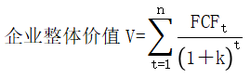

1.折現(xiàn)式價值評估模式

目標公司股權(quán)價值=V-目標公司債務價值

式中,V表示目標公司價值;FCF表示目標公司自由現(xiàn)金流量;k表示折現(xiàn)率;t表示期限;n表示折現(xiàn)期。

2.非折現(xiàn)式價值評估模式

非折現(xiàn)式價值評估模式包括市盈率法、賬面資產(chǎn)凈值法和清算價值法等。

市盈率法下的每股價值計算公式如下:

每股價值=預計每股收益×標準市盈率

其中:市盈率=每股價格/每股收益

這種估值方法一般適用于并購公司或目標公司為上市公司的情況。

預計未來每年收益可在目標公司當前盈利水平的基礎(chǔ)上,考慮并購后的整合效應來確定。

標準市盈率的確定一般要遵循下列原則:

①以一家或多家具有相似的發(fā)展前景和風險特征的公司為參照;

②考慮主并企業(yè)自身的市盈率。這主要因為并購整合后的目標公司可能會得到與并購公司相同或相近的市場評價;

③以最近10個或20個交易日的市盈率進行加權(quán)平均。這主要為了克服參照企業(yè)價格波動的影響。

(四)并購支付方式

含義 | 特點 | |

現(xiàn)金支付方式 | 用現(xiàn)金支付 | 【優(yōu)點】最簡捷、最迅速的方式,且受現(xiàn)金拮據(jù)的目標公司歡迎 【缺點】對于大宗的并購交易,會給并購公司造成巨大的現(xiàn)金壓力,甚至無法承受;還會引起并購公司的流動性問題 |

股票對價方式 | 通過增發(fā)新股換取目標公司的股權(quán) | 【優(yōu)點】可以避免現(xiàn)金的大量流出,減少財務風險 【缺點】可能會稀釋原有的控制權(quán)結(jié)構(gòu)與每股收益水平;程序復雜 |

杠桿收購方式 | 通過借款的方式購買目標公司的股權(quán),取得控制權(quán)后,再以目標公司未來創(chuàng)造的現(xiàn)金流量償付借款 | 需要目標公司具備以下條件: ①有較高而穩(wěn)定的盈利歷史和可預見的未來現(xiàn)金流量; ②公司的利潤與現(xiàn)金流量有明顯的增長潛力; ③具有良好抵押價值的固定資產(chǎn)和流動資產(chǎn); ④有一支富有經(jīng)驗和穩(wěn)定的管理隊伍等。因此,管理層收購中多采用杠桿收購方式 |

賣方融資方式 | 暫不向目標公司支付全額價款,承諾在未來一定時期內(nèi)分期、分批支付并購價款的方式 | 這種付款方式通常用于目標公司獲利不佳急于脫手的情況。 【優(yōu)點】在簽約時,可以向目標公司提出按照未來業(yè)績的一定比率確定并購的價格,并分期付款。這樣可以建立其對原所有者的獎勵機制,又減少了并購當時的現(xiàn)金負擔 【缺點】作為一種未來債務的承諾,前提是集團公司有著良好的資本結(jié)構(gòu)和風險承受能力 |

(五)并購后的一體化整合

并購后的整合是決定并購成敗的關(guān)鍵。

企業(yè)并購后的整合工作不僅僅是諸如更新公司名稱等形式上的整合,更重要的是包括財務整合、文化整合、人力資本整合、組織整合、經(jīng)營戰(zhàn)略整合在內(nèi)的具有實質(zhì)內(nèi)容的一系列整合。其中,財務整合是核心內(nèi)容與環(huán)節(jié)之一。財務整合的基本內(nèi)容包括財務管理目標的整合、財務組織的整合、財務管理制度的整合、會計核算體系的整合、資產(chǎn)與債務的整合、業(yè)績考評體系的整合。

注:以上內(nèi)容選自華健老師《財務與會計》高效基礎(chǔ)班授課講義

(本文為東奧會計在線原創(chuàng)文章,僅供考生學習使用,禁止任何形式的轉(zhuǎn)載)

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號