有價證券投資管理_2022年財務(wù)與會計基礎(chǔ)知識點

在發(fā)奮努力的背后,必有加倍的賞賜。只有熟練掌握稅務(wù)師重要知識點,才能使稅務(wù)師考試的通過率變得高一些。下文為《財務(wù)與會計》科目基礎(chǔ)階段的必備知識點,各位考生一定要將這些知識點認(rèn)真記在筆記中!

推薦閱讀:2022年稅務(wù)師《財務(wù)與會計》基礎(chǔ)階段知識點匯總

推薦閱讀:2022年稅務(wù)師《財務(wù)與會計》基礎(chǔ)階段知識點匯總

【內(nèi)容導(dǎo)航】

有價證券投資管理

【所屬章節(jié)】

第四章 投資管理

【知識點】有價證券投資管理

有價證券投資管理

【考點1】股票投資(重點)

(一)股票投資的優(yōu)缺點

1.股票投資的優(yōu)點

(1)投資收益高。

(2)能降低購買力的損失。

(3)流動性很強(qiáng)。

(4)能達(dá)到控制股份公司的目的。

2.股票投資的缺點

投資風(fēng)險較大。

(二)股票的估價模型

1. 股票估價的基本模型

由于普通股票的價值是通過各年股利所形成的現(xiàn)金流入量表示出來的,因此,將各年股利的現(xiàn)值加總即為普通股票的價值。

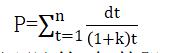

對永久持有的普通股票估價模型為:

式中,P表示普通股票的價值;dt表示預(yù)計第t年的股利;K表示投資者要求的報酬率。

2.零增長模型

零增長模型是普通股票的股利增長速度為0, 即每年的股利保持不變,這種股票價值的估價模型為:

P=d0/K

式中,P表示普通股票的價值;d0表示上一期支付的固定股利;K表示投資者要求的報 酬率。

3.固定增長模型

若普通股票的股利每年都增長,并且增長速度相等,這種條件下,普通股票估價的計算公式為:

P=[d0×(1+g)]/(k-g)=d1/(k-g)

式中,P表示普通股票的價值;d0表示上一期支付的股利;d1表示下一期預(yù)計支付的股利;g表示股利的増長率;k表示投資者要求的報酬率,并且k大于g。

4.階段性増長模型

股票價值=非正常增長期的股利現(xiàn)值+正常固定增長或固定不變期的股利現(xiàn)值

【考點2】債券投資(重點)

(一)債券投資的優(yōu)缺點

1.債券投資的優(yōu)點

(1)投資收益比較穩(wěn)定。

(2)投資安全性好。

2.債券投資的缺點

購買債券不能達(dá)到參與和控制發(fā)行企業(yè)經(jīng)營管理活動的目的。

(二)債券的估價模型

債券的內(nèi)在價值=未來收取的利息的現(xiàn)值+未來收回的本金的現(xiàn)值

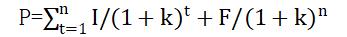

1.一年付息一次的債券估價模型

式中,P表示債券價值;k表示市場利率;F表示債券面值;n表示付息期數(shù);I表示每年利息額,每年利息額=債券面值×票面利率。

2.到期一次還本付息的債券估價模型

這種債券在未到期之前不支付利息,當(dāng)債券到期時,一次支付全部的本金及利息,一般情況下,這種債券的利息是按單利計息。到期一次還本付息的債券估價模型為:

P=[F×(1+n×i)]/(1+k)n

式中,P表示債券價值;F表示債券面值;i表示票面利率;k表示市場利率;n表示付息期數(shù)。

3.貼現(xiàn)發(fā)行債券的估價模型

貼現(xiàn)發(fā)行的債券是在債券上沒有票面利率,只有票面值的債券。在債券發(fā)行時,以低于票面值的價格發(fā)行,到期時按面值償還,面值與發(fā)行價格的差額作為債券的利息。貼現(xiàn)發(fā)行債券的估價模型為: P=F/(l+k)n

式中,P表示債券價值;F表示債券面值;k表示市場利率;n表示付息期數(shù)。

注:以上內(nèi)容選自李運(yùn)河老師《財務(wù)與會計》基礎(chǔ)班授課講義

(本文為東奧會計在線原創(chuàng)文章,僅供考生學(xué)習(xí)使用,禁止任何形式的轉(zhuǎn)載)

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號