東奧小燕老師:初級會計經濟法基礎備考疑惑消消樂第3期

初級會計考試備考已經進入白熱化階段,初級會計考試越來越近,小伙伴們都準備得如何了?今天東奧小燕老師來為大家解答有關《經濟法基礎》科目的疑惑,快來看吧!

一、備考問題

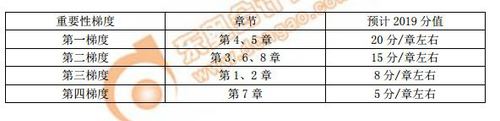

1.哪些章節重要?

2.只刷題可以嗎?

3.沒有學完基礎課,直接沖刺可以嗎?

有層次性的復習,有的放矢

二、專業問題

問題1

增值稅新政策影響2019年初級考試嗎?

【答案】不影響。

增值稅稅率16%降至13%,10%降至9%,取得不動產不再分2年抵扣,旅客運輸服務進項稅額準予抵扣…等新政策,均自2019年4月1日之后施行,不影響2019年初級考試。

學習中按教材掌握即可。

02專業問題

問題2

企業在進口環節繳納的增值稅與消費稅可以抵扣嗎?

【答案】(1)進口環節需要繳納進口增值稅、進口消費稅。

(2)進口后直接銷售的,其進口繳納的增值稅可以作為進項稅額來抵扣國內銷售環節的銷項稅額。

但進口應稅消費品后直接銷售的,其銷售時不需要再繳納消費稅(消費稅單一環節納稅),所以沒有抵扣消費稅的規定。

(3)如果是進口應稅消費品后連續生產應稅消費品銷售的,此時進口環節的增值稅也可以作為進項稅額抵扣;

符合已納消費稅扣除范圍的情況,此時進口環節消費稅也可以按生產領用數量來扣除的。

【鏈接】用外購和委托加工收回應稅消費品,連續生產應稅消費品,可按當期生產領用數量計算準予扣除外購和委托加工的應稅消費品已納消費稅稅款。

問題3

企業管理部門領用本企業生產的產品視同銷售嗎?

【答案】不視同銷售。且涉及的進項稅準予抵扣。

問題4

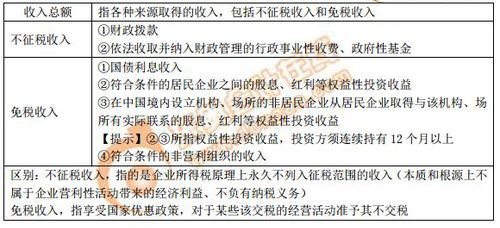

收入總額、免稅收入、不征稅收入的區別

【題目·多選題】根據企業所得稅法律制度的規定,下列各項中,應計入收入總額的有( )。

A.國債利息收入

B.財政撥款

C.接受捐贈收入

D.轉讓股權收入

【答案】ABCD

【解析】收入總額是指以貨幣形式和非貨幣形式從各種來源取得的收入,應稅收入、免稅收入、不征稅收入均應并入收入總額中。選項A:免稅收入;選項B:不征稅收入;選項CD:應稅收入。

問題5

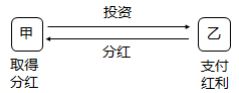

股息、紅利等權益性投資收益,什么時候免稅,什么時候不得稅前扣除?

【答案】符合條件的居民企業之間的股息、紅利等權益性投資收益,屬于免稅收入。

向投資者支付的股息、紅利等權益性投資收益款項,不得在計算應納稅所得額時扣除。

【提示】我們國家是稅后分紅。上述2點是針對主體不同:

對于投資者(甲)來說,取得股息紅利,因此部分收益在乙處已交過稅,所以不再對此收益征稅,屬于免稅收入;

對于被投資者(乙)來說,支付股息紅利,因是稅后再分紅,所以稅后支付的紅利不得在稅前扣除。

問題6

如何判斷哪些計入銷售(營業)收入中?

【答案】計入銷售(營業)收入的有:主營業務收入、其他業務收入、視同銷售收入,不包括營業外收入和投資收益等。判定是否計入可以結合初級會計實務內容快速判斷。

站在經濟法基礎角度,常見題目主要有:

國債利息收入不能計入,銷售房屋不能計入,銷售機器設備不能計入,轉讓股權收入不能計入。而銷售商品收入、商標使用權收入、出租房屋收入等均可以計入。

問題7

因管理不善被盜的原材料,進項稅額能在企業所得稅前扣除嗎?

【題目·2017年不定項選擇題節選】甲公司為居民企業,主要從事不銹鋼用品的生產和銷售業務,2018年有關經營情況如下:

(1)(2)(3)(4)略。

(5)因管理不善一批原材料被盜,原材料成本10萬元,增值稅進項稅額1.6萬元,取得保險公司賠款6萬元,原材料損失已經稅務機關核準。

【題目】甲公司在計算2018年度企業所得稅應納稅所得額時,準予扣除原材料損失金額的下列算式中,正確的是( )。

A.10-6=4萬元

B.10+1.6=11.6萬元

C.10-1.6-6=2.4萬元

D.10+1.6-6=5.6萬元

【答案】D

【解析】(1)企業因存貨盤虧、毀損、報廢等原因不得從銷項稅額中抵扣的進項稅額,應視同企業財產損失,準予與存貨損失一起在企業所得稅前按規定扣除;(2)企業發生的損失,減除責任人賠償和保險賠款后的余額,依照規定在稅前扣除,因此,選項D正確。

【答案】原理:企業因存貨盤虧、毀損、報廢等原因不得從銷項稅額中抵扣的進項稅額,應視同企業財產損失,準予與存貨損失一起在企業所得稅前按規定扣除。

因管理不善被盜的原材料,其進項稅額不得抵扣。

不得抵扣的增值稅進項稅額計入存貨的采購成本中。存貨成本可以在企業所得稅前扣除。(成本費用稅金均可以在稅前扣除)

【鏈接】不得在企業所得稅前扣除的稅金:

企業所得稅、準予抵扣的增值稅。

問題8

房產稅什么時候乘以9,什么時候乘以9/12?

【題目·單選題】甲企業2017年年初擁有一棟房產,房產原值1000萬元,3月31日將其對外出租,租期1年,每月不含增值稅租金1萬元。已知從價計征房產稅稅率為1.2%,從租計征房產稅稅率為12%,當地省政府規定計算房產余值的減除比例為30%。2017年甲企業上述房產應繳納房產稅稅額的下列計算中,正確的是( )。

A.1×9×12%=1.08(萬元)

B.1000×(1-30%)×1.2%×3/12+1×9×12%=3.18(萬元)

C.1000×(1-30%)×1.2%×4/12+1×8×12%=3.76(萬元)

D.1000×(1-30%)×1.2%=8.4(萬元)

【答案】B

【解析】甲企業該房產2017年前3個月為自用,從價計征;而后9個月為出租,從租計征;應當分段計算。2017年甲企業上述房產應繳納房產稅=1000×(1-30%)×1.2%×3/12+1×9×12%=3.18(萬元)。

【關鍵點】

題目給出來的是月租金1萬元,算從租計征的房產稅要乘以9,表示計算出的是9個月的從租計征房產稅。

如果給出來的是年租金,才需要乘以9/12折算出9個月的從租計征房產稅。

問題9

第1、8章提到仲裁,區別是什么?

【答案】

第1章涉及的仲裁是經濟仲裁,針對的是平等主體的公民、法人和其他組織之間發生的合同糾紛和其他財產權益糾紛。適用《仲裁法》。

第8章涉及的仲裁是勞動爭議的仲裁,適用的是《勞動合同法》。

溫馨提示:各位考生朋友,一定要在初級會計準考證打印時間內打印準考證,以免耽誤考試的參加,預祝各位考生都可以順利通關,取得初級會計師證書!

(本文來自東奧名師小燕分享,由東奧會計在線整理發布,轉載請注明來源)

津公網安備12010202000755號

津公網安備12010202000755號