收入_2023年初級會計《經(jīng)濟(jì)法基礎(chǔ)》跟學(xué)打卡

備考初級會計考試,并沒有大家想象中的那么難,為助力考生備考,東奧會計在線也為大家準(zhǔn)備了初級會計《經(jīng)濟(jì)法基礎(chǔ)》關(guān)于收入考點(diǎn)詳解,趕緊來學(xué)習(xí)一下今天的知識點(diǎn)吧!

考點(diǎn):收入總額概述(大綱要求:掌握)

1.企業(yè)收入總額,是指以貨幣形式和非貨幣形式從各種來源取得的收入。

2.企業(yè)取得收入的貨幣形式,包括現(xiàn)金、存款、應(yīng)收賬款、應(yīng)收票據(jù)、準(zhǔn)備持有至到期的債券投資以及債務(wù)的豁免等。

3.企業(yè)取得的非貨幣形式收入,應(yīng)當(dāng)按照公允價值確定收入額。

考點(diǎn)5:企業(yè)所得稅的收入類型(大綱要求:掌握)

類型 | 內(nèi)涵 |

銷售貨物收入 | 指企業(yè)銷售商品、產(chǎn)品、原材料、包裝物、低值易耗品以及其他存貨取得的收入 |

提供勞務(wù)收入 | 指企業(yè)從事建筑安裝、修理修配、交通運(yùn)輸、倉儲租賃、金融保險、郵電通信、咨詢經(jīng)紀(jì)、文化體育、科學(xué)研究、技術(shù)服務(wù)、教育培訓(xùn)、餐飲住宿、中介代理、衛(wèi)生保健、社區(qū)服務(wù)、旅游、娛樂、加工以及其他勞務(wù)服務(wù)活動取得的收入 |

轉(zhuǎn)讓財產(chǎn)收入 | 指企業(yè)轉(zhuǎn)讓固定資產(chǎn)、生物資產(chǎn)、無形資產(chǎn)、股權(quán)、債權(quán)等財產(chǎn)取得的收入 |

股息、紅利等 權(quán)益性投資收益 | 指企業(yè)因權(quán)益性投資從被投資方取得的收入 |

利息收入 | 指企業(yè)將資金提供他人使用但不構(gòu)成權(quán)益性投資,或者因他人占用本企業(yè)資金取得的收入,包括存款利息、貸款利息、債券利息、欠款利息等收入 |

續(xù)表1 | |

類型 | 內(nèi)涵 |

租金收入 | 指企業(yè)提供固定資產(chǎn)、包裝物或者其他有形資產(chǎn)的使用權(quán)取得的收入 |

特許權(quán)使用費(fèi)收入 | 指企業(yè)提供專利權(quán)、非專利技術(shù)、商標(biāo)權(quán)、著作權(quán)以及其他特許權(quán)的使用權(quán)取得的收入 |

接受捐贈收入 | 指企業(yè)接受的來自其他企業(yè)、組織或者個人無償給予的貨幣性資產(chǎn)、非貨幣性資產(chǎn) |

考點(diǎn):企業(yè)所得稅收入確認(rèn)時間(大綱要求:掌握)

收入類型 | 確認(rèn)時間 | |

銷售 貨物 收入 | 采用托收承付方式的 | 辦妥托收手續(xù)時確認(rèn) |

采用預(yù)收款方式的 | 發(fā)出商品時確認(rèn) | |

商品需要安裝和檢驗的 | (1)一般:購買方接受商品以及安裝和檢驗完畢時確認(rèn) (2)安裝程序比較簡單的:發(fā)出商品時確認(rèn) | |

采用支付手續(xù)費(fèi)方式委托代銷的 | 收到代銷清單時確認(rèn) | |

采用分期收款方式的 | 按照合同約定的收款日期確認(rèn) | |

考點(diǎn)7:特殊銷售方式下收入金額的確定(大綱要求:掌握)

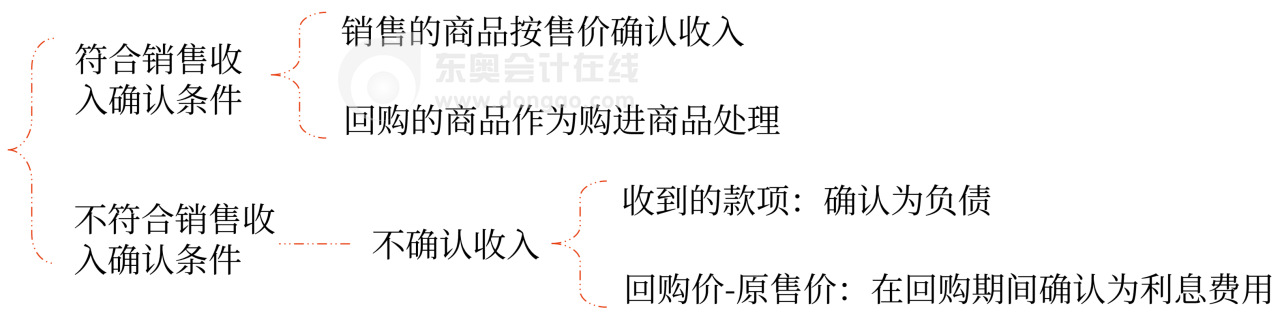

1.售后回購

2.以舊換新

(單位:元) | |||

稅種 | 處理規(guī)則 | 【案例】新貨不含增值稅售價100,舊貨不含增值稅售價40 | |

企業(yè) 所得稅 | 銷售商品應(yīng)當(dāng)按照銷售商品收入(不含增值稅)確認(rèn)條件確認(rèn)收入 | 不需要區(qū)分產(chǎn)品種類: (1)確認(rèn)收入100 (2)計入購貨成本40 | |

回收的商品作為購進(jìn)商品處理 | |||

增值稅 | 金銀首飾 | 以不含增值稅的差價為計稅銷售額 | 計稅銷售額=100-40=60 |

其他貨物 | 以不含增值稅的新貨價為計稅銷售額 | 計稅銷售額為100 | |

考點(diǎn):特殊銷售方式下收入金額的確定(大綱要求:掌握)

3.各類“折”

(單位:元) | |||||

折扣 類型 | 折扣目的 (界定) | 處理規(guī)則 | 【案例】不含增值稅銷售價為100,銷售方給予2%折扣 | ||

商業(yè) 折扣 | 因購買量大而給予的優(yōu)惠 | 企業(yè) 所得稅 | 按照扣除商業(yè)折扣后的金額(不含增值稅)確定銷售商品收入金額 | 確認(rèn)收入98 | |

增值稅 | 將銷售額和折扣額在同一張發(fā)票(的金額欄內(nèi))分別注明 | 以不含增值稅的折后價為計稅銷售額 | 計稅銷售額為98 | ||

折扣額另開發(fā)票 | 以不含增值稅的原價為計稅銷售額 | 計稅銷售額為100 | |||

現(xiàn)金 折扣 | 鼓勵盡早付款 | 企業(yè)所得稅:按扣除現(xiàn)金折扣前的金額(不含增值稅)確定銷售商品收入金額,現(xiàn)金折扣在實(shí)際發(fā)生時作為財務(wù)費(fèi)用扣除 | (1)確認(rèn)收入100 (2)確認(rèn)財務(wù)費(fèi)用2 | ||

銷售 折讓 | 因售出商品質(zhì)量不合格而作出的售價減讓 | 企業(yè)所得稅:企業(yè)已經(jīng)確認(rèn)銷售收入的售出商品發(fā)生銷售折讓的,應(yīng)當(dāng)在發(fā)生當(dāng)期沖減當(dāng)期銷售商品收入 | (1)沖減當(dāng)期銷售商品收入2 (2)最終確認(rèn)收入98 | ||

4.“買一贈一”

(單位:元) | ||

稅種 | 處理規(guī)則 | 【案例】新型洗滌劑不含增值稅單價40,購買則附贈洗潔精一瓶(同期同類不含增值稅單價10) |

企業(yè) 所得稅 | 企業(yè)以“買一贈一”等方式組合銷售本企業(yè)商品的,不屬于捐贈,應(yīng)將總的銷售金額按各項商品的公允價值的比例來分?jǐn)偞_認(rèn)各項的銷售收入 | 共確認(rèn)收入40,其中: (1)新型洗滌劑收入=40×40÷(10+40)=32 (2)洗潔精收入=40×10÷(10+40)=8 |

增值稅 | 所贈送的商品應(yīng)視同銷售貨物,核定銷售額 | 銷項稅額(或應(yīng)納稅額)=40×稅率(或征收率)+10×稅率(或征收率) |

考點(diǎn):不征稅收入和免稅收入

1.不征稅收入(大綱要求:掌握)

(1)財政撥款。

(2)依法收取并納入財政管理的行政事業(yè)性收費(fèi)、政府性基金。

(3)國務(wù)院規(guī)定的其他不征稅收入,例如:

①縣級以上人民政府將國有資產(chǎn)無償劃入企業(yè),凡指定專門用途并按規(guī)定進(jìn)行管理的,企業(yè)可作為不征稅收入進(jìn)行企業(yè)所得稅處理。其中,該項資產(chǎn)屬于非貨幣性資產(chǎn)的,應(yīng)按政府確定的接收價值計算不征稅收入。

②對全國社會保障基金理事會及基本養(yǎng)老保險基金投資管理機(jī)構(gòu)在國務(wù)院批準(zhǔn)的投資范圍內(nèi),運(yùn)用養(yǎng)老基金投資取得的歸屬于養(yǎng)老基金的投資收入,作為企業(yè)所得稅不征稅收入。

③對全國社會保障基金取得的直接股權(quán)投資收益、股權(quán)投資基金收益,作為企業(yè)所得稅不征稅收入。

2.免稅收入(大綱要求:熟悉)

(1)國債利息收入免稅。

(2)直接投資于居民企業(yè)而取得的股息、紅利:

投資方 | 被投資方 | 持股時間 | 是否免稅 |

①居民企業(yè) ②在中國境內(nèi)設(shè)立機(jī)構(gòu)、場所的非居民企業(yè),且取得的股息、紅利與該機(jī)構(gòu)、場所有實(shí)際聯(lián)系 | 未上市居民企業(yè) | 不必區(qū)分 | 免稅 |

上市居民企業(yè) | ≥12個月 | 免稅 | |

<12個月 | 不免稅 | ||

在中國境內(nèi)設(shè)立機(jī)構(gòu)、場所的非居民企業(yè),且取得的股息、紅利與該機(jī)構(gòu)、場所無實(shí)際聯(lián)系 | 上市/未上市居民企業(yè) | 不必區(qū)分 | 源泉扣繳,應(yīng)納稅額=全部股息、紅利收入×預(yù)提所得稅稅率(10%) |

在中國境內(nèi)未設(shè)立機(jī)構(gòu)、場所的非居民企業(yè) |

(3)符合條件的非營利組織,從事非營利性活動取得的收入給予免稅,但從事營利性活動取得的收入應(yīng)依法征稅。

(4)對企業(yè)取得的2012年及以后年度發(fā)行的地方政府債券利息收入,免征企業(yè)所得稅。

(5)對企業(yè)投資者持有2019~2023年發(fā)行的鐵路債券取得的利息收入,減半征收企業(yè)所得稅。

3.關(guān)系:收入總額VS不征稅收入VS免稅收入VS應(yīng)稅收入(也稱“應(yīng)當(dāng)計入應(yīng)納稅所得額的收入”)

說明:以上內(nèi)容節(jié)選自東奧黃潔洵老師2023年《經(jīng)濟(jì)法基礎(chǔ)》基礎(chǔ)班講義,僅供考生學(xué)習(xí)參考,禁止任何形式的轉(zhuǎn)載。

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號