初級會計《經濟法基礎》第三章支付結算法律制度-商業匯票

商業匯票的知識點比較瑣碎,很多初級會計考生在學習時都覺得理不清頭緒,下面東奧小編帶來了黃潔洵老師的課程講義,圖表結合,相信能幫到大家!

【重要考點詳解】商業匯票

考點:商業匯票概述(★★)

概念 | 商業匯票是指出票人簽發的,委托付款人在指定日期無條件支付確定金額給收款人或者持票人的票據 【提示】支票、銀行本票、銀行匯票均為見票即付的票據(也稱即期票據),而商業匯票為遠期票據(視為見票即付的除外) |

基本 當事人 | 出票人 | 只能是單位,個人不能使用商業匯票結算 |

收款人 | ||

付款人 | 付款人承兌票據后稱為“承兌人”,承擔到期付款的責任 |

分類1 | 紙質商業匯票 | |

電子商業匯票(指出票人依托上海票據交易所電子商業匯票系統,以數據電文形式制作的,委托付款人在指定日期無條件支付確定的金額給收款人或者持票人的票據) | ||

分類2 | 銀行承兌匯票 | (1)銀行承兌匯票的出票人必須是在承兌銀行開立存款賬戶的法人以及其他組織,并與承兌銀行具有真實的委托付款關系,資信狀況良好,具有支付匯票金額的可靠資金來源 (2)承兌人 ①紙質:由銀行承兌 ②電子:由銀行業金融機構、財務公司承兌 |

商業承兌匯票 | (1)商業承兌匯票的出票人,為在銀行開立存款賬戶的法人以及其他組織,并與付款人具有真實的委托付款關系,具有支付匯票金額的可靠資金來源 (2)承兌人 ①紙質:由銀行以外的付款人承兌 ②電子:由金融機構以外的法人或其他組織承兌 | |

分類3 | 定日付款 的商業匯票 | 在匯票上記載具體的到期日 |

出票后定期付款的商業匯票 | 到期日自出票日起按月計算,并在匯票上記載 | |

見票后定期付款的商業匯票 | (1)到期日自承兌日起按月計算,并在匯票上記載 (2)見票后定期付款的匯票,應當在承兌時記載付款日期 | |

自出票日至到期日: (1)紙質商業匯票,最長不超過6個月 (2)電子商業匯票,最長不超過1年 | ||

考點:商業匯票的出票(★★★)

1. 簽發“紙票”還是“電票”?

(1)單張出票金額在100萬元以上的商業匯票原則上應全部通過電子商業匯票辦理;

(2)單張出票金額在300萬元以上的商業匯票應全部通過電子商業匯票辦理。

2. 你簽發還是我簽發?

商業承兌匯票可以由(基礎關系)付款人簽發并承兌,也可以由(基礎關系)收款人簽發并由付款人承兌。

3. 必須記載事項

(1)事項種類

【提示1】上表出票行為的必須記載事項如未記載,票據無效。

【提示2】電子商業匯票的必須記載事項比紙質商業匯票多了2項:①出票人名稱;②票據到期日。

(2)具體要求

使用合規憑證 | 單位、個人和銀行辦理支付結算,必須使用按中國人民銀行統一規定印制的票據憑證和結算憑證 | ||

對簽章的要求 | ①單位、銀行在票據上的簽章和單位在結算憑證上的簽章,為該單位、銀行的蓋章加其法定代表人或其授權的代理人的簽名或蓋章 ②個人在票據和結算憑證上的簽章,應為該個人本人的簽名或蓋章 | ||

收款人名稱 | 單位和銀行的名稱應當記載全稱或者規范化簡稱 | ||

金額 | 票據和結算憑證金額以中文大寫和阿拉伯數碼同時記載,二者必須一致,二者不一致的票據無效;二者不一致的結算憑證,銀行不予受理 | ||

出票金額、出票日期、收款人名稱不得更改,更改的票據無效;更改的結算憑證,銀行不予受理 | |||

出票日期 | 票據的出票日期應當使用中文大寫 | ||

應規范填寫 | 在其前加“零” | 月為“壹”、“貳”和“壹拾”的 | |

日為: ①“壹”至“玖” ②“壹拾”、“貳拾”和“叁拾” | |||

在其前加“壹” | 日為“拾壹”至“拾玖” | ||

4. 票據、結算憑證的偽造、變造、更改

行為主體 | 行為手段 | |

偽造 | 無權限人 | 假冒他人或虛構他人名義簽章 |

變造 | 以剪接、挖補、覆蓋、涂改等手段,對票據上簽章以外的記載事項加以改變 | |

更改 | 原記載人 | (1)出票金額、出票日期、收款人名稱不得更改,更改的票據無效;更改的結算憑證,銀行不予受理 (2)對票據和結算憑證上的其他記載事項,原記載人可以更改,更改時應當由原記載人在更改處簽章證明 |

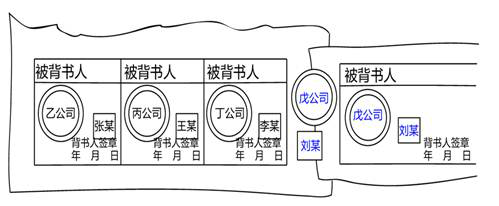

考點:商業匯票的背書(★★★)

1. 背書種類

| 種類 | 目的 | |

| 轉讓背書 | 轉讓票據權利(承擔保證其后手所得票據承兌和付款的責任) | |

| 非轉讓 | 委托收款背書 | 被背書人有權代背書人行使被委托的票據權利,但被背書人不得再背書轉讓票據權利 |

| 背書 | 質押背書 | 為擔保債務而在票據上設定質權,被背書人依法實現其質權時,可以行使票據權利 |

2. 記載事項

(1)必須記載事項

①背書人簽章

②被背書人名稱(可補記)

背書人未記載被背書人名稱即將票據交付他人的,持票人在票據被背書人欄內記載自己的名稱與背書人記載具有同等法律效力。

③委托收款背書和質押背書還應當記載“委托收款”、“質押”字樣。

(2)相對記載事項——背書日期

背書未記載日期的,視為在票據到期日前背書。

3. 粘單

票據憑證不能滿足背書人記載事項的需要,可以加附粘單,粘附于票據憑證上;粘單上的第一記載人,應當在票據和粘單的粘接處簽章。

4. 背書連續

(1)所謂“背書連續”,是指票據上第一背書人為票據收款人,最后持票人為最后背書的被背書人,中間的背書人為前手背書的被背書人;即在票據轉讓中,轉讓票據的背書人與受讓票據的被背書人在票據上的簽章依次前后銜接。

(2)以背書轉讓的票據,背書應當連續;持票人以背書的連續證明其票據權利;非經背書轉讓,而以其他合法方式取得票據的,依法舉證,證明其票據權利。

5. 附條件背書

背書不得附有條件,背書時附有條件的,所附條件不具有票據上的效力。(背書有效)

6. 部分背書、多頭背書

部分背書是指將票據金額的一部分轉讓的背書(部分背書)或者將票據金額分別轉讓給二人以上的背書(多頭背書);部分背書、多頭背書屬于無效背書。

7. 記載了“不得轉讓”字樣

(1)出票人記載“不得轉讓”的,票據不得背書轉讓;

(2)背書人在票據上記載“不得轉讓”字樣,其后手再背書轉讓的,原背書人對后手的被背書人不承擔保證責任。(背書有效)

考點:商業匯票的承兌(★★)

1.提示承兌

(1)提示承兌期限

①見票即付的票據:無須提示承兌;

②定日付款或者出票后定期付款的匯票:到期日前提示承兌;

③見票后定期付款的匯票:自出票之日起1個月內提示承兌。

(2)逾期提示承兌的,喪失對出票人以外其他前手的追索權。

2. 付款人對向其提示承兌的匯票,應當自收到提示承兌的匯票之日起3日內承兌或者拒絕承兌。

3. 記載事項

(1)必須記載事項:“承兌”字樣、簽章。

(2)相對記載事項:承兌日期,匯票上未記載承兌日期的,應當以收到提示承兌的匯票之日起3日內的最后一日為承兌日期。

(3)附條件承兌

付款人承兌匯票,不能附有條件;承兌附有條件的,視為拒絕承兌。

4. 承兌的效力

付款人承兌匯票后,應當承擔到期付款的責任。

5. 手續費

銀行承兌匯票的承兌銀行,應按票面金額向出票人收取萬分之五的手續費。

6. 票據信息登記

(1)紙質商業匯票

①紙質銀行承兌匯票

紙質票據貼現前,金融機構辦理承兌、質押、保證等業務,應當不晚于業務辦理的次一工作日在票據市場基礎設施完成相關信息登記工作。

②紙質商業承兌匯票

紙質商業承兌匯票完成承兌后,承兌人開戶行應當根據承兌人委托代其進行承兌信息登記。承兌信息未能及時登記的,持票人有權要求承兌人補充登記承兌信息。

③紙質票據票面信息與登記信息不一致的,以紙質票據票面信息為準。

(2)電子商業匯票

電子商業匯票簽發、承兌、質押、保證、貼現等信息應當通過電子商業匯票系統同步傳送至票據市場基礎設施。

考點:商業匯票的貼現(★★)

1. 什么是貼現?

貼現是指票據持票人在票據到期前為獲得資金融通向銀行貼付一定利息而發生的票據轉讓行為。

【提示1】見票即付的票據無須、也不能辦理貼現。

【提示2】貼現的本質是將遠期商業匯票轉讓給銀行,本質上是一種票據背書轉讓行為,貼現銀行獲得票據的所有權。

2. 辦理貼現的條件

(1)票據未到期;

(2)票據未記載“不得轉讓”事項;

(3)持票人是在銀行開立存款賬戶的企業法人以及其他組織;

(4)持票人與出票人或者直接前手之間具有真實的商品交易關系。

3. 登記信息查詢

貼現人辦理紙質票據貼現時,應當通過票據市場基礎設施查詢票據承兌信息,并在確認紙質票據必須記載事項與已登記承兌信息一致后,為貼現申請人辦理貼現,貼現申請人無須提供合同、發票等資料;信息不存在或者紙質票據必須記載事項與已登記承兌信息不一致的,不得辦理貼現。

4. 貼現利息

實付貼現金額按票面金額扣除貼現日至匯票到期日前1日的利息計算;承兌人在異地的紙質商業匯票,貼現的期限以及貼現利息的計算應另加3天的劃款日期。

考點:商業匯票的保證(★★)

1. 保證人

(1)國家機關、以公益為目的的事業單位、社會團體作為票據保證人的,票據保證無效,但經國務院批準為使用外國政府或者國際經濟組織貸款進行轉貸,國家機關提供票據保證的除外。

(2)企業法人的職能部門作為票據保證人的,票據保證無效。

(3)企業法人的分支機構在法人書面授權范圍內提供的票據保證有效。

2. 票據保證行為的記載事項

(1)必須記載事項:“保證”字樣、保證人簽章

保證人未在票據或者粘單上記載“保證”字樣而另行簽訂保證合同或者保證條款的,不屬于票據保證。

(2)相對記載事項

①被保證人名稱

保證人在票據或者粘單上未記載“被保證人名稱”的,已承兌的票據,承兌人為被保證人;未承兌的票據,出票人為被保證人。

②保證日期

保證人在票據或者粘單上未記載“保證日期”的,出票日期為保證日期。

票據上各類日期的對比

情形 | 性質 | 效果 |

未記載出票日期 | 必須記載事項 | 票據無效 |

未記載背書日期 | 相對記載事項 | 視為到期日前背書 |

未記載承兌日期 | 相對記載事項 | 以收到提示承兌的匯票之日起3日內的最后一日為承兌日期 |

未記載保證日期 | 相對記載事項 | 出票日期為保證日期 |

3. 附條件保證

保證不得附條件,附條件的,不影響對票據的保證責任(保證有效)。

【相關鏈接1】背書不得附有條件,背書時附有條件的,所附條件不具有票據上的效力(背書有效)。

【相關鏈接2】付款人承兌匯票,不能附有條件;承兌附有條件的,視為拒絕承兌。

【相關鏈接3】出票時應當記載無條件支付的委托(承諾),否則票據無效。

4. 保證責任

(1)保證人對合法取得票據的持票人所享有的票據權利,承擔保證責任;但被保證人的債務因票據記載事項欠缺而無效的除外。

(2)保證人應當與被保證人對持票人承擔連帶責任。

(3)保證人為2人以上的,保證人之間承擔連帶責任。

5. 保證人的追索權

保證人清償票據債務后,可以行使持票人對被保證人及其前手的追索權。

考點:商業匯票的提示付款(★★)

(一)提示付款的期限

提示承兌期限 | 提示付款期限 | ||

商業匯票 | 定日付款的商業匯票 | 到期日前 | 到期日起10日 |

出票后定期付款的商業匯票 | |||

見票后定期付款的商業匯票 | 出票之日起1個月內 | ||

銀行匯票 | × | 自出票日起1個月 | |

銀行本票 | × | 自出票日起不得超過2個月 | |

支票 | × | 自出票日起10日 | |

【提示1】商業匯票的持票人逾期提示付款的,持票人開戶銀行不予受理,但在作出說明后,承兌人或者付款人仍應當繼續對持票人承擔付款責任。

【提示2】逾期提示承兌、逾期提示付款的,將喪失對一般前手的追索權,只能向出票人、承兌人(如果有)追索。

(二)付款流程

1. 銀行承兌匯票

(1)銀行承兌匯票的承兌人已于到期日前進行付款確認的,票據市場基礎設施應當根據承兌人的委托于提示付款日代承兌人發送指令劃付資金至持票人資金賬戶。

【提示】電子商業匯票一經承兌即視同承兌人已進行付款確認。

(2)未付款確認

①持票人在提示付款期限內通過票據市場基礎設施提示付款的,承兌人應當在提示付款當日應答。

②拒絕付款

(A)承兌人在提示付款當日未作出應答的,視為拒絕付款,票據市場基礎設施提供拒絕付款證明并通知持票人。

(B)承兌人存在合法抗辯事由拒絕付款的,應當在提示付款當日出具拒絕付款證明,并通過票據市場基礎設施通知持票人。

(3)出票人賬戶資金不足

銀行承兌匯票的出票人于匯票到期日未能足額交存票款時,承兌銀行除憑票向持票人無條件付款外,對出票人尚未支付的匯票金額按照每天萬分之五計收利息。

【提示】銀行承兌匯票的承兌銀行是票據的主債務人,不論出票人賬戶資金是否足以支付票款,承兌銀行均應在持票人依法按期提示付款的當日足額支付票款。

【相關鏈接】銀行承兌匯票的承兌銀行,應按票面金額向出票人收取萬分之五的手續費。

2. 商業承兌匯票

(1)商業承兌匯票的承兌人已于到期前進行付款確認的,承兌人開戶行應當根據承兌人委托于提示付款日扣劃承兌人賬戶資金,并將相應款項劃付至持票人資金賬戶。

【提示】電子商業匯票一經承兌即視同承兌人已進行付款確認。

(2)未付款確認

①持票人在提示付款期限內通過票據市場基礎設施提示付款的,承兌人應當委托其開戶行應答。

②拒絕付款

(A)承兌人開戶行在提示付款當日未作出應答的,視為拒絕付款,票據市場基礎設施提供拒絕證明并通知持票人。

(B)承兌人存在合法抗辯事由拒絕付款的,應當委托其開戶行出具拒絕付款證明,并通過票據市場基礎設施通知持票人。

③商業承兌匯票承兌人在提示付款當日同意付款的:

(A)承兌人賬戶余額足夠支付票款的,承兌人開戶行應當代承兌人作出同意付款應答,并于提示付款日向持票人付款。

(B)承兌人賬戶余額不足以支付票款的,視同承兌人拒絕付款,承兌人開戶行應當于提示付款日代承兌人作出拒付應答并說明理由,同時通過票據市場基礎設施通知持票人。

考點:商業匯票的追索(★★)

1. 追索的情形

(1)到期后追索

票據到期被拒絕付款的,持票人對背書人、出票人以及票據的其他債務人行使的追索。

(2)到期前追索

在票據到期日前,有下列情況之一的,持票人可以行使追索權:

①匯票被拒絕承兌的;

②承兌人或者付款人死亡、逃匿的;

③承兌人或者付款人被依法宣告破產的;

④承兌人或者付款人因違法被責令終止業務活動的。

2. 追索對象及追索順序

(1)可以作為追索對象的包括:出票人、背書人、承兌人和保證人。

(2)追索順序:不分先后,可以同時向多人追索。

①票據債務人對持票人承擔連帶責任;持票人行使追索權,可以不按照票據債務人的先后順序,對其中任何一人、數人或者全體行使追索權。

②持票人對票據債務人中的一人或者數人已經進行追索的,對其他票據債務人仍可以行使追索權。

3. 追索金額

(1)持票人行使首次追索權,可以請求被追索人支付下列金額和費用:

①被拒絕付款的票據金額;

②票據金額自到期日或者提示付款日起至清償日止,按照中國人民銀行規定的利率計算的利息;

③取得有關拒絕證明和發出通知書的費用。

(2)持票人行使再追索權,可以請求其他票據債務人支付下列金額和費用:

①已清償的全部金額;

②前項金額自清償日起至再追索清償日止,按照中國人民銀行規定的利率計算的利息;

③發出通知書的費用。

4. 追索權的行使程序

(1)取得有關證明

持票人行使追索權時,應當提供相關證明(包括拒絕證明,承兌人或付款人的死亡、逃匿證明,司法文書等);持票人不能出示相關證明的,將喪失對其前手的追索權,但是出票人、承兌人或者付款人仍應當對持票人承擔責任。

(2)追索通知

①持票人應當自收到被拒絕承兌或者被拒絕付款的有關證明之日起3日內,將被拒絕事由書面通知其前手;其前手應當自收到通知之日起3日內書面通知其再前手。

②持票人未按照規定期限(3日)發出追索通知的,持票人仍可以行使追索權。因延期通知給其前手或者出票人造成損失的,由其承擔該損失的賠償責任,但所賠償的金額以匯票金額為限。

5. 票據權利消滅時效(追索權的行使期限)

(1)對出票人或承兌人的權利

①持票人對遠期匯票的出票人、承兌人的權利自票據到期日起2年;見票即付的匯票、本票自出票日起2年。

②持票人對支票出票人的權利,自出票日起6個月。

(2)對一般前手(除出票人、承兌人以外的其他前手)的權利

①持票人對一般前手的首次追索權,自被拒絕承兌或者被拒絕付款之日起6個月;

②持票人對一般前手的再追索權,自清償日或者被提起訴訟之日起3個月。

(3)持票人因超過票據權利消滅時效或者票據記載事項欠缺而喪失票據權利的,持票人仍享有民事權利,可以請求出票人或者承兌人返還其與未支付的票據金額相當的利益。

注:以上《經濟法基礎》學習內容由東奧名師黃潔洵老師講義及東奧教研專家團隊提供

(本文為東奧會計在線原創文章,僅供考生學習使用,禁止任何形式的轉載)

津公網安備12010202000755號

津公網安備12010202000755號