2021年初級會計實務每日一考點-履行履約義務確認收入的賬務處理

最怕你一生碌碌無為,還安慰自己平凡可貴。所以快和小編一起來學習初級會計考試《初級會計實務》的重點章節知識點吧!東奧小編根據老師的講義都給大家進行了整理,快來看看吧!

![]() 相關推薦:初級會計考試每日攻克一考點匯總

相關推薦:初級會計考試每日攻克一考點匯總

所屬章節:《初級會計實務》第五章 收入、費用和利潤

內容來源:東奧王穎老師基礎精講班的講義

履行履約義務確認收入的賬務處理

你還記得這句話嗎?

企業應當根據實際情況,首先判斷履約義務是否滿足在某一時段內履行的條件,如不滿足,則該履約義務屬于在某一時點履行的履約義務。

(二)在某一時段內履行履約義務確認收入

1.某一時段內履行的履約義務確認收入應滿足的條件

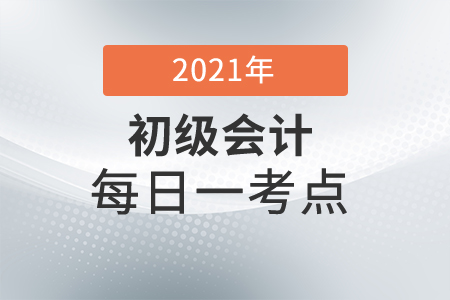

滿足下列條件之一的,屬于在某一時段內履行的履約義務;否則,屬于在某一時點履行履約義務。如下表所示:

【提示】

(1)具有不可替代用途,是指因合同限制或實際可行性限制,企業不能輕易地將商品用于其他用途。

(2)有權就累計至今已完成的履約部分收取款項,是指在由于客戶或其他方原因終止合同的情況下,企業有權就累計至今已完成的履約部分收取能夠補償其已發生成本和合理利潤的款項,并且該權利具有法律約束力。

企業應當考慮商品的性質,采用實際測量的完工進度、評估已實現的結果、時間進度、已完工或交付的產品等產出指標,或采用投入的材料數量、花費的人工工時、機器工時、發生的成本和時間進度等投入指標確定恰當的履約進度,并且在確定履約進度時,應當扣除那些控制權尚未轉移給客戶的商品和服務。

資產負債表日,企業按照合同的交易價格總額乘以履約進度扣除以前會計期間累計已確認的收入后的金額,確認當期收入。

本期確認收入=合同的交易價格總額×履約進度-以前期間已確認收入

履約進度不能合理確定時,企業已經發生的成本預計能夠得到補償的,應當按照已經發生的成本金額確認收入,直到履約進度能夠合理確定為止。

2.賬務處理

(1)預收款項時:

借:銀行存款

貸:合同負債

(2)實際發生服務成本時:

借:合同履約成本

貸:銀行存款、應付職工薪酬等

(3)確認服務收入并結轉服務成本時:

借:合同負債、銀行存款等

貸:主營業務收入

應交稅費—應交增值稅(銷項稅額)

借:主營業務成本

貸:合同履約成本

【添加例5-6】甲公司為增值稅一般納稅人,裝修服務適用增值稅稅率為9%。2019年12月1日,甲公司與乙公司簽訂一項為期3個月的裝修合同,合同約定裝修價款為500000元,增值稅稅額為45000元,裝修費用每月末按完工進度支付。2019年12月31日,經專業測量師測量后,確定該項勞務的完工程度為25%;乙公司按完工進度支付價款及相應的增值稅款,截止2019年12月31日,甲公司為完成該合同累計發生勞務成本100000元(假定均為裝修人員薪酬),估計還將發生勞務成本300000元。

假定該業務屬于甲公司的主營業務,全部由其自行完成;該裝修服務構成單項履約義務,并屬于在某一時段內履行的履約義務;甲公司按照實際測量的完工進度確定履約進度。

甲公司應編制如下會計分錄:

(1)實際發生勞務成本100000元:

借:合同履約成本 100000

貸:應付職工薪酬 100000

(2)2019年12月31日確認勞務收入并結轉勞務成本:

2019年12月31日確認的勞務收入=500000×25%-0=125000(元)

借:銀行存款 136250

貸:主營業務收入 125000

應交稅費—應交增值稅(銷項稅額) 11250

借:主營業務成本 100000

貸:合同履約成本 100000

2020年1月31日,經專業測量師測量后,確定該項勞務的完工程度為70%;乙公司按完工進度支付價款同時支付對應的增值稅款。2020年1月,為完成該合同發生勞務成本180000元(假定均為裝修人員薪酬),為完成該合同估計還將發生勞務成本120000元。甲公司應編制如下會計分錄:

(1)實際發生勞務成本180000元:

借:合同履約成本 180000

貸:應付職工薪酬 180000

(2)2020年1月31日確認勞務收入并結轉勞務成本:

2020年1月31日確認的勞務收入=500000×70%-125000=225000(元)

借:銀行存款 245250

貸:主營業務收入 225000

應交稅費—應交增值稅(銷項稅額) 20250

借:主營業務成本 180000

貸:合同履約成本 180000

2020年2月28日,裝修完工;乙公司驗收合格,按完工進度支付價款同時支付對應的增值稅款。2020年2月,為完成該合同發生勞務成本120000元(假定均為裝修人員薪酬)。甲公司應編制如下會計分錄:

(1)實際發生勞務成本120000元:

借:合同履約成本 120000

貸:應付職工薪酬 120000

(2)2020年2月28日確認勞務收入并結轉勞務成本:

2020年2月28日確認的勞務收入=500000-125000-225000=150000(元)

借:銀行存款 163500

貸:主營業務收入 15000

應交稅費—應交增值稅(銷項稅額) 13500

借:主營業務成本 120000

貸:合同履約成本 120000

【添加例5-7】甲公司經營一家健身俱樂部。2019年7月1日,某客戶與甲公司簽訂合同,成為甲公司的會員,并向甲公司支付會員費3600元(不含稅價),可在未來的12個月內在該俱樂部健身,且沒有次數的限制。該業務適用的增值稅稅率為6%。

本例中,客戶在會籍期間可隨時來俱樂部健身,且沒有次數限制,客戶已使用俱樂部健身的次數不會影響其未來繼續使用的次數,甲公司在該合同下的履約義務是承諾隨時準備在客戶需要時為其提供健身服務,因此,該履約義務屬于在某一時段內履行的履約義務,并且該履約義務在會員的會籍期間內隨時間的流逝而被履行。因此,甲公司按照直線法確認收入,每月應當確認的收入為300元(3600÷12)。

甲公司應編制如下會計分錄:

(1)2019年7月1日收到會員費時:

借:銀行存款 3600

貸:合同負債 3600

本例中,客戶簽訂合同時支付了合同對價,可在未來12個月內在該俱樂部進行健身消費,且沒有次數的限制。企業在向客戶轉讓商品之前已經產生一項負債,即合同負債。

(2)2019年7月31日確認收入,開具增值稅專用發票并收到稅款時:

借:合同負債 300

銀行存款 18

貸:主營業務收入 300

應交稅費—應交增值稅(銷項稅額) 18

2019年8月至2020年6月,每月確認收入同上。

(一)在某一時點履行履約義務確認收入

對于在某一時點履行的履約義務,企業應當在客戶取得相關商品控制權時點確認收入。在判斷客戶是否已取得商品控制權時,企業應當綜合考慮下列跡象:①企業就該商品享有現時收款權利,即客戶就該商品負有現時付款義務;②企業已將該商品的法定所有權轉移給客戶,即客戶已擁有該商品的法定所有權;③企業已將該商品實物轉移給客戶,即客戶已占有該商品實物;④企業已將該商品所有權上的主要風險和報酬轉移給客戶,即客戶已取得該商品所有權上的主要風險和報酬;⑤客戶已接受該商品;⑥其他表明客戶已取得商品控制權的跡象。

1.一般銷售商品業務收入的賬務處理

(1)確認收入時:

借:銀行存款、應收賬款、合同資產、應收票據、合同負債等

貸:主營業務收入

應交稅費——應交增值稅(銷項稅額)

借:主營業務成本

存貨跌價準備(已銷售商品所對應的存貨跌價準備)

貸:庫存商品

(2)代墊運費時:

借:應收賬款

貸:銀行存款

【添加例5-1】甲公司向乙公司銷售商品一批,開具的增值稅專用發票上注明售價為400000元,增值稅稅額為52000元;甲公司收到乙公司開出的不帶息銀行承兌匯票一張,票面金額為452000元,期限為2個月;甲公司以銀行存款支付代墊運費,增值稅專用發票上注明運輸費2000元,增值稅稅額為180元,所墊運費尚未收到;該批商品成本為320000元;乙公司收到商品并驗收入庫。

本例中甲公司已經收到乙公司開出的不帶息銀行承兌匯票,客戶乙公司收到商品并驗收入庫,因此,銷售商品為單項履約義務且屬于在某一時點履行的履約義務。甲公司應編制如下會計分錄:

(1)確認收入時:

借:應收票據 452000

貸:主營業務收入 400000

應交稅費——應交增值稅(銷項稅額) 52000

借:主營業務成本 320000

貸:庫存商品 320000

(2)代墊運費時:

借:應收賬款 2180

貸:銀行存款 2180

2.已經發出商品但不能確認收入的賬務處理

(1)發出商品時:

借:發出商品

貸:庫存商品(成本價)

(2)納稅義務發生時:

借:應收賬款

貸:應交稅費——應交增值稅(銷項稅額)(售價×適用稅率)

(3)滿足收入確認條件時:

借:應收賬款等

貸:主營業務收入

同時:

借:主營業務成本

貸:發出商品

【提示】“發出商品”科目的期末余額應在資產負債表“存貨”項目反映。

【添加例5-2】甲公司與乙公司均為增值稅一般納稅人。2019年6月3日,甲公司與乙公司簽訂委托代銷合同,甲公司委托乙公司銷售W商品1000件,W商品已經發出,每件商品成本為70元。合同約定乙公司應按每件100元對外銷售,甲公司按不含增值稅的銷售價格的10%向乙公司支付手續費。除非這些商品在乙公司存放期間內由于乙公司的責任發生毀損或丟失,否則在W商品對外銷售之前,乙公司沒有義務向甲公司支付貨款。乙公司不承擔包銷責任,沒有售出的W商品須退回給甲公司,同時,甲公司也有權要求收回W商品或將其銷售給其他的客戶。至2019年6月30日,乙公司實際對外銷售1000件,開出的增值稅專用發票上注明的銷售價款為100000元,增值稅稅額為13000元。

本例中,甲公司將W商品發送至乙公司后,乙公司雖然已經承擔W商品的實物保管責任,但僅為接受甲公司的委托銷售W商品,并根據實際銷售的數量賺取一定比例的手續費。甲公司有權要求收回W商品或將其銷售給其他的客戶,乙公司并不能主導這些商品的銷售,這些商品對外銷售與否、是否獲利以及獲利多少等不由乙公司控制,乙公司沒有取得這些商品的控制權。因此,甲公司將W商品發送至乙公司時,不應確認收入,而應當在乙公司將W商品銷售給最終客戶時確認收入。

(1)2019年6月3日,甲公司按合同約定發出商品時,應編制如下會計分錄:

借:發出商品—乙公司 70000

貸:庫存商品—W商品 70000

(2)2019年6月30日,甲公司收到乙公司開具的代銷清單時,應編制如下會計分錄:

借:應收賬款 113000

貸:主營業務收入 100000

應交稅費—應交增值稅(銷項稅額) 13000

借:主營業務成本 70000

貸:發出商品 70000

借:銷售費用 10000

應交稅費—應交增值稅(進項稅額) 600

貸:應收賬款 10600

(3)收到乙公司支付的貨款時:

借:銀行存款 102400

貸:應收賬款 102400

3.商業折扣、現金折扣和銷售退回的賬務處理

(1)商業折扣。

商業折扣是指企業為促進商品銷售而給予的價格扣除。

商業折扣在銷售前即已發生,并不構成最終成交價格的一部分,因此,銷售商品確認收入的金額應是扣除商業折扣后的金額。

(2)現金折扣。

現金折扣是債權人為鼓勵債務人在規定的期限內付款而向債務人提供的債務扣除。現金折扣實際發生時計入財務費用。在確定銷售商品收入時不考慮預計可能發生的現金折扣。

在計算現金折扣時,還應注意銷售方是按不包含增值稅的價款計算現金折扣,還是按包含增值稅的價款計算現金折扣,兩種情況下購買方享有的折扣金額不同。

現金折扣表達方式:折扣率(%)/付款期限,如:2/10,1/20,N/30。

現金折扣的計算:

a.計算現金折扣時考慮增值稅:

現金折扣金額=(收入+增值稅銷項稅額)×現金折扣比例

b.計算現金折扣時不考慮增值稅:

現金折扣金額=收入×現金折扣比例

實際收到的款項=應收賬款入賬金額-現金折扣金額

【添加例5-3】甲公司為增值稅一般納稅人,2019年9月1日銷售A商品5000件并開具增值稅專用發票。每件商品的標價為200元(不含增值稅),A商品適用的增值稅稅率為13%;每件商品的實際成本為120元;由于是成批銷售,甲公司給予客戶10%的商業折扣,并在銷售合同中規定現金折扣條件為2/10,1/20,N/30;A商品于9月1日發出,客戶于9月9日付款。該項銷售業務屬于在某一時點履行的履約義務。假定計算現金折扣不考慮增值稅。

本例涉及商業折扣和現金折扣問題,銷售商品收入的金額應是未扣除現金折扣但扣除商業折扣后的金額,現金折扣應在實際發生時計入當期財務費用。因此,甲公司應確認的銷售商品收入的金額為900000元(200×5000-200×5000×10%),增值稅銷項稅額為117000元(900000×13%)。客戶在10日內付款,享有的現金折扣為18000元(900000×2%)。甲公司應編制如下會計分錄:

①9月1日確認收入時:

借:應收賬款 1017000

貸:主營業務收入 900000

應交稅費—應交增值稅(銷項稅額) 117000

借:主營業務成本 600000

貸:庫存商品 600000

②9月9日收到貨款時:

借:銀行存款 999000

財務費用 18000

貸:應收賬款 1017000

本例中,若客戶于9月19日付款,則享受的現金折扣為9000元(900000×1%),收到貨款時,甲公司應編制如下會計分錄:

借:銀行存款 1008000

財務費用 9000

貸:應收賬款 1017000

若客戶于9月底付款,則應按全額付款,收到貨款時,甲公司應編制如下會計分錄:

借:銀行存款 1017000

貸:應收賬款 1017000

(一)在某一時點履行履約義務確認收入

3.商業折扣、現金折扣和銷售退回的賬務處理

(3)銷售退回。

銷售退回是指企業售出的商品由于質量、規格等方面不符合銷售合同規定條款的要求等原因而發生的退貨。企業銷售商品發生退貨,表明企業履約義務的減少和客戶商品控制權及其相關經濟利益的喪失。

①尚未確認銷售收入的售出商品發生銷售退回:

借:庫存商品

貸:發出商品

【提示】如果發出商品時已經發生了納稅義務,需要在退回時考慮:

借:應交稅費—應交增值稅(銷項稅額)

貸:銀行存款等

②已確認銷售收入的售出商品發生銷售退回(假定不屬于資產負債表日后調整事項):

借:主營業務收入

應交稅費—應交增值稅(銷項稅額)

貸:銀行存款等

同時:

借:庫存商品

貸:主營業務成本

【提示】如果購買方享受了現金折扣,發生銷售退回時應將扣除現金折扣后的金額退回購買方,會計處理為:

借:主營業務收入

應交稅費—應交增值稅(銷項稅額)

貸:銀行存款等

財務費用(現金折扣的金額)

【添加例5-4】甲公司2019年5月20日銷售A商品一批,增值稅專用發票上注明售價為350000元,增值稅稅額為45500元,該批商品成本為182000元。A商品于2019年5月20日發出,客戶于5月27日付款。該項業務屬于在某一時點履行的履約義務并確認銷售收入。2019年9月16日,該商品質量出現嚴重問題,客戶將該批商品全部退回給甲公司。甲公司同意退貨,于退貨當日支付了退貨款,并按規定向客戶開具了增值稅專用發票(紅字)。假定不考慮其他因素,甲公司應編制如下會計分錄:

①2019年5月20日確認收入時:

借:應收賬款 395500

貸:主營業務收入 350000

應交稅費—應交增值稅(銷項稅額) 45500

借:主營業務成本 182000

貸:庫存商品 182000

②2019年5月27日收到貨款時:

借:銀行存款 395500

貸:應收賬款 395500

③2019年9月16日銷售退回時:

借:主營業務收入 350000

應交稅費—應交增值稅(銷項稅額) 45500

貸:銀行存款 395500

借:庫存商品 182000

貸:主營業務成本 182000

4.銷售材料等存貨的賬務處理

企業在日常活動中發生的對外銷售不需用的原材料、隨同商品對外銷售單獨計價的包裝物等業務時,比照商品銷售進行賬務處理。銷售原材料、包裝物等存貨確認的收入作為其他業務收入處理,結轉的相關成本作為其他業務成本處理。

(1)確認收入時:

借:銀行存款等

貸:其他業務收入

應交稅費—應交增值稅(銷項稅額)

(2)結轉原材料成本:

借:其他業務成本

貸:原材料等

【添加例5-5】甲公司向乙公司銷售一批原材料,開具的增值稅專用發票上注明售價為100000元,增值稅稅額為13000元;甲公司收到乙公司支付的款項存入銀行;該批原材料的實際成本為90000元;乙公司收到原材料并驗收入庫。

本例中甲公司已經收到乙公司支付的貨款,客戶乙公司收到原材料并驗收入庫,因此,該項業務為單項履約義務且屬于在某一時點履行的履約義務。甲公司應編制如下會計分錄:

(1)確認收入時:

借:銀行存款 113000

貸:其他業務收入 100000

應交稅費—應交增值銳(銷項稅額) 13000

(2)結轉原材料成本:

借:其他業務成本 90000

貸:原材料 90000

相關習題練習

【例題15?判斷題】

對于在某一時段內履行的履約義務,當履約進度不能合理確定時,即使企業已經發生的成本預計能夠得到補償,也不應確認收入。( )(2020年·1分)

【答案】×

【解析】當履約進度不能合理確定時,企業已經發生的成本預計能夠得到補償的,應當按照已經發生的成本金額確認收入,直到履約進度能夠合理確定為止。

【例題16?單選題】(習題班)

甲公司為增值稅一般納稅人。2019年12月1日,與乙公司簽訂了一項為期6個月的咨詢合同,合同不含稅總價款為60000元,當日收到總價款的50%,增值稅稅額為1800元。截至年末,甲公司累計發生服務成本6000元,估計還將發生服務成本34000元,履約進度按照已發生的成本占估計總成本的比例確定。2019年12月31日,甲公司應確認該項服務的收入為( )元。(2018年改編·1.5分)

A.9000

B.30000

C.6000

D.40000

【答案】A

【解析】履約進度按照已發生的成本占估計總成本的比例確定,履約進度=6000÷(6000+34000)×100%=15%,所以應確認的收入=60000×15%=9000(元)。

【例題3?單選題】甲公司為增值稅一般納稅人,2019年10月2日銷售M商品1000件并開具增值稅專用發票,每件商品的標價為200元(不含增值稅),M商品適用的增值稅稅率為13%。每件商品的實際成本為120元,由于成批銷售,甲公司給予客戶10%的商業折扣。M商品于10月2日發出,客戶于10月9日付款。該銷售業務屬于在某一時點履行的履約義務。不考慮其他因素,下列各項中,有關甲公司銷售商品會計處理表述正確的是( )。(2020年·2分)

A.確認主營業務收入180000元

B.確認財務費用20000元

C.確認主營業務成本108000元

D.確認應交增值稅銷項稅額26000元

【答案】A

【解析】甲企業銷售商品的賬務處理為:

10月2日發出商品時:

借:應收賬款 203400

貸:主營業務收入 180000

應交稅費—應交增值稅(銷項稅額) 23400

同時:

借:主營業務成本 120000

貸:庫存商品 120000

10月9日收到款項時:

借:銀行存款 203400

貸:應收賬款 203400

說明:本文為東奧會計在線原創文章,以上專業知識內容來自東奧名師講義,僅供考生學習使用,禁止任何形式的轉載。

以上就是初級會計考試《初級會計實務》科目第五章 收入、費用和利潤中履行履約義務確認收入的賬務處理的考點解析,小伙伴們都清楚了嗎?我們要么出眾,要么出局。乾坤未定,你我皆是黑馬!

津公網安備12010202000755號

津公網安備12010202000755號