2017稅務師《稅法一》基礎考點:銷項稅額

2017稅務師考試在即,在這秋高氣爽的天氣里,小編為您奉上《稅法一》知識點:銷項稅額,幫助您保持良好學習狀態。

【內容導航】

1.銷售額的一般規定

2.特殊銷售方式下的銷售額(掌握)

3.視同銷售行為銷售額的確定

4.含稅銷售額的換算

【所屬章節】

本知識點屬于《稅法一》科目第二章第7講

【知識點】銷項稅額

納稅人銷售貨物或提供應稅勞務、銷售服務、無形資產或者不動產,按照銷售額和稅法規定的稅率計算并向購買方收取的增值稅額為銷項稅額。

銷項稅額=銷售額×稅率

【歸納】銷項稅額是納稅人按規定自行計算出來的,計算依據是不含增值稅的銷售額。

在具體運算時,銷售額可分為四類:

一般銷售方式下的銷售額;

特殊銷售方式下的銷售額;

按差額確定銷售額;

視同銷售的銷售額。

另外,在確定銷售額時,還要注意含稅銷售額的換算。

價格構成公式:價格=成本+利潤+稅金(價內稅)

價內稅:稅金是價格的組成部分,如消費稅、資源稅等。

價外稅:稅金不屬于價格組成部分,如增值稅。

(一)銷售額的一般規定

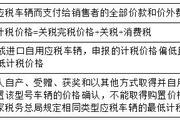

| 銷售額的包含項目 | 銷售額中不包含的項目 |

| (1)向購買方收取的全部價款 (2)向購買方收取的價外費用 (3)消費稅等價內稅金(自身應繳的消費稅) | (1)向購買方收取的銷項稅 (2)特殊的往來款 ①受托加工應征消費稅的消費品所代收代繳的消費稅(代繳) ②符合條件的代墊運輸費用 ③符合條件代為收取的政府性基金和行政事業收費 ④銷貨同時代辦保險收取的保險費、代購買方繳納的車輛購置稅、車輛牌照費 |

【提示1】所謂價外費用,包括銷售方在價外向購買方收取的手續費、補貼、基金、集資費、返還利潤、獎勵費、違約金、滯納金、延期付款利息、賠償金、代收款項、代墊款項、包裝費、包裝物租金、儲備費、優質費、運輸裝卸費以及其他各種性質的價外收費。

【提示2】同時符合條件的代墊運輸費用是指:

(1)承運部門的運輸費用發票開具給購買方的;

(2)納稅人將該項發票轉交給購買方的。

(二)特殊銷售方式下的銷售額(掌握)

1.采取折扣方式銷售

注意三個概念——折扣銷售、銷售折扣、銷售折讓。

①折扣銷售(商業折扣)

特點:銷售時折扣已確定發生,有條件在同一張發票上注明并在入賬時直接扣除。

折扣銷售(商業折扣)的稅務處理規則:

符合發票管理規定的,可按折扣后的余額計算銷項稅額。

折扣銷售只限于價格的折扣,且需在金額欄體現,在備注欄注明的折扣不得被減除。

【例題·單選題】甲服裝廠為增值稅一般納稅人,2012年9月銷售給乙企業300套服裝,不含稅價格為700元/套。由于乙企業購買數量較多,甲服裝廠給予乙企業7折的優惠,并按原價開具了增值稅專用發票,折扣額在同一張發票的“備注”欄注明。甲服裝廠當月的銷項稅額為( )元。(2013年)

A.24990

B.35700

C.36890

D.47600

【答案】B

【解析】甲服裝廠當月的銷項稅額=700×300×17%=35700(元)。

②銷售折扣(現金折扣)

特點:銷售時預計可能發生,按照總價法入賬(不考慮現金折扣),在實際發生時作為理財性支出計入財務費用。

銷售折扣(現金折扣)的稅務處理規則:折扣額不得從銷售額中減除。

【注意】折扣銷售與銷售折扣的增值稅稅務處理有不同的規定,不能混淆。

銷售折扣不能在計算增值稅時扣減銷售額,但是可以在計算所得稅時作為財務費用扣減所得額。

③銷售折讓可以從銷售額中減除。

同票折;紅票沖。

2.采取以舊換新方式銷售

①一般按新貨同期銷售價格確定銷售額,不得減除舊貨收購價格;

②金銀首飾以舊換新業務按銷售方實際收到的不含增值稅的全部價款征稅。

【特別提示】金銀首飾的以舊換新政策與其他貨物的以舊換新政策有不同的規定,不能混淆。

【舉例】某百貨公司家電部以舊換新電冰箱10臺,新冰箱零售價3159元/臺,舊冰箱100元/臺;其金銀首飾部采取“以舊換新”方式向消費者銷售金項鏈10條,每條新項鏈的零售價格為3000元,每條舊項鏈作價1800元,每條項鏈取得差價款1200元,則:

電冰箱銷售額=3159×10/(1+17%)=27000(元)

項鏈銷售額=1200×10/(1+17%)=10256.41(元)。

3.采取還本銷售方式銷售

【舉例】

正常銷售彩電:不含稅售價0.6萬元/臺

還本銷售彩電:不含稅售價2萬元/臺,5年后還本2萬元

銷售額算哪一個?

0.6萬元?2萬元?0?2萬元在5年里的利息?

【規定】還本銷售方式下銷售額的確定:銷售額就是貨物的銷售價格,不能扣除還本支出。

4.采取以物易物方式銷售

【例如】服裝廠用自產服裝換取燃氣公司的天然氣。

【規定】

(1)雙方以各自發出貨物(勞務、應稅行為)核算銷售額并計算銷項稅。

(2)雙方是否能抵扣進項稅還要看能否取得對方專用發票、是否是換入用于不得抵扣進項稅項目等因素。

【例題·單選題】甲貿易公司為增值稅一般納稅人,2015年4月以不含稅價格為15萬元的玉米與乙公司不含稅價格為8萬元的罐頭進行交換,差價款由乙公司以銀行存款支付,雙方均向對方開具增值稅專用發票,假定當月取得的相關票據均符合稅法規定,并在當月抵扣進項稅,甲貿易公司當月應繳納增值稅( )萬元。(2015年)

A.0.59

B.1.95

C.2.50

D.1.19

【答案】A

【解析】應納的增值稅=15×0.13-8×0.17=0.59(萬元)。

5.直銷的增值稅處理

直銷企業的經營模式主要有兩種

6.包裝物押金是否計入銷售額

【提示】包裝物押金與包裝物租金不是等同概念,有不同的涉稅處理。

納稅人為銷售貨物而出租出借包裝物收取的押金:

①除酒類產品的包裝物押金,一年以內且未超過企業規定期限,單獨核算者,不做銷售處理。

②除酒類產品的包裝物押金,一年以內但超過企業規定期限,單獨核算者,做銷售處理。

③除酒類產品的包裝物押金,一年以上,一般做銷售處理。

④酒類包裝物押金,收到就做銷售處理(黃酒、啤酒除外)。

【例題1·單選題】某生產企業(增值稅一般納稅人),2008年7月銷售化工產品取得含稅銷售額793.26萬元,為銷售貨物出借包裝物收取押金15.21萬元,約定3個月內返還;當月沒收逾期未退還包裝物的押金1.3萬元。該企業2008年7月上述業務計稅銷售額為( )萬元。(2009年)

A.679.11

B.691

C.692.11

D.794.56

【答案】A

【解析】到期未收回的包裝物押金應價稅分離計入銷售額。該企業2008年7月上述業務計稅銷售額=(793.26+1.3)÷(1+17%)=679.11(萬元)。

【例題2·單選題】2007年3月,某酒廠(增值稅一般納稅人)銷售糧食白酒和啤酒給副食品公司,其中白酒開具增值稅專用發票,收取不含稅價款50000元,另外收取包裝物押金3000元;啤酒開具普通發票,收取的價稅合計款23400元,另外收取包裝物押金1500元。副食品公司按合同約定,于2007年12月將白酒、啤酒包裝物全部退還給酒廠,并取回全部押金。就此項業務,該酒廠2007年3月計算的增值稅銷項稅額應為( )元。(2008年)

A.11900

B.12117.95

C.12335.90

D.12553.85

【答案】C

【解析】該酒廠2007年3月增值稅銷項稅額=50000×17%+(23400+3000)/(1+17%)×17%=12335.90(元)。

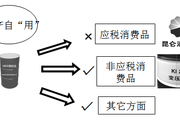

(三)視同銷售行為銷售額的確定

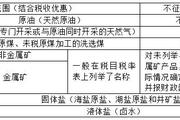

納稅人銷售價格明顯偏低并無正當理由或者有視同銷售貨物行為而無銷售額者,在計算時,視同銷售行為的銷售額要按照如下規定的順序來確定,不能隨意跨越次序:

(1)按納稅人最近時期同類貨物的平均銷售價格確定。

(2)按其他納稅人最近時期同類貨物的平均銷售價格確定。

(3)按組成計稅價格確定。

組價公式一:組成計稅價格=成本×(1+成本利潤率)

公式中的成本是指:銷售自產貨物的為實際生產成本,銷售外購貨物的為實際采購成本。用這個公式組價的貨物不涉及消費稅,公式里的成本利潤率使用10%。

組價公式二:組成計稅價格=成本×(1+成本利潤率)+消費稅

屬于應征消費稅的貨物,其組成計稅價格中應加計消費稅額。公式中的成本利潤率要按照消費稅一章國家稅務總局規定的成本利潤率確定。

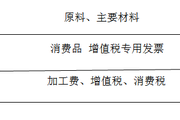

(四)含稅銷售額的換算

增值稅的銷售額不包括收取的增值稅銷項稅額,因為增值稅是價外稅,增值稅稅金不是銷售額的組成部分,如果納稅人取得的是價稅合計金額,還需換算成不含增值稅的銷售額。

| 視為含稅收入的主要情況 | 換算公式 |

| (1)商業企業零售價 | 銷售額=含增值稅銷售額÷(1+稅率/征收率) |

| (2)價稅合并收取的金額 | |

| (3)價外費用 | |

(4)包裝物的押金 |

更多習題在2017稅務師《稅法一》基礎知識點,方便考生隨時自我檢測。

津公網安備12010202000755號

津公網安備12010202000755號