2017注會《財管》高頻考點:資本資產(chǎn)定價模型

注冊會計師考試臨近,強化階段備考應注重知識點的查漏補缺,小編整理注會財管高頻考點,幫助大家強化備考,順利過關!

【高頻考點】資本資產(chǎn)定價模型

資本資產(chǎn)定價模型的研究對象,是充分組合情況下風險與要求的收益率之間的均衡關系。

(一)系統(tǒng)風險的衡量指標

1.單項資產(chǎn)的β系數(shù)

|

含義 |

某個資產(chǎn)的收益率與市場組合之間的相關性。 |

|

結(jié)論 |

市場組合相對于它自己的貝塔系數(shù)是1。 (1)β=1,說明該資產(chǎn)的系統(tǒng)風險程度與市場組合的風險一致; (2)β>1,說明該資產(chǎn)的系統(tǒng)風險程度大于整個市場組合的風險; (3)β<1,說明該資產(chǎn)的系統(tǒng)風險程度小于整個市場組合的風險; (4)β=0,說明該資產(chǎn)的系統(tǒng)風險程度等于0。 |

|

結(jié)論 |

【提示】 (1)β系數(shù)反映了相對于市場組合的平均風險而言單項資產(chǎn)系統(tǒng)風險的大小。 (2)絕大多數(shù)資產(chǎn)的β系數(shù)是大于零的。如果β系數(shù)是負數(shù),表明這類資產(chǎn)收益與市場平均收益的變化方向相反。 |

|

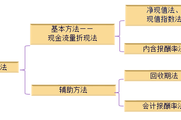

計算 方法 |

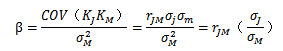

(1)回歸直線法:利用該股票收益率與整個資本市場平均收益率的線性關系,利用回歸直線方程求斜率的公式,即可得到該股票的β值。 (2)定義法

|

|

影響 因素 |

(1)該股票與整個股票市場的相關性(同向); (2)股票自身的標準差(同向); (3)整個市場的標準差(反向)。 |

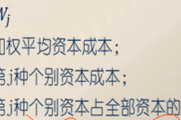

【提示】資產(chǎn)組合不能抵消系統(tǒng)風險,所以,資產(chǎn)組合的β系數(shù)是單項資產(chǎn)β系數(shù)的加權(quán)平均數(shù)。

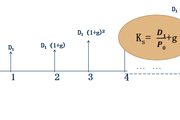

(二)資本資產(chǎn)定價模型(CAPM)和證券市場線(SML)

|

資本資產(chǎn)定價模型的基本表達式 |

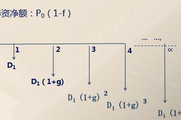

根據(jù)風險與收益的一般關系:

必要收益率=無風險收益率+風險附加率 Ri=Rf+β×(Rm-Rf) |

|

證券市場線 |

證券市場線就是關系式:Ri=Rf+β×(Rm-Rf)所代表的直線。 ①橫軸(自變量):β系數(shù); ②縱軸(因變量):Ri必要報酬率; ③斜率:(Rm-Rf)市場風險溢價率(市場風險補償率); ④截距:Rf無風險報酬率。 |

【提示1】市場風險溢價率(Rm-Rf)反映市場整體對風險的偏好,如果風險厭惡程度高,則證券市場線的斜率(Rm-Rf)的值就大。

注會備考的路或許孤單或許辛苦,同學們不要擔心,現(xiàn)在的汗水一定可以澆灌出光明的未來,注冊會計師就在前方,我們一起加油。不同的考生需要的備考策略是不同的,小編針對不同的注會備考人群,給大家匯總了各類考生注冊會計師考試備考攻略,希望可以幫助大家。

注冊會計師導航

-

考試資訊

-

考試資料

考試資料 | 會計 | 審計 | 稅法 | 經(jīng)濟法 | 財管 | 戰(zhàn)略 | 考試經(jīng)驗 | 考試大綱 | 免費答疑

-

輔導課程

-

考試題庫

-

互動交流

-

東奧書店

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號