2017中級《財務管理》強化考點:納稅管理概述

備考中級會計職稱之路注定不是輕松的,你只有足夠的堅持,足夠的努力,才會有回報。路雖遠,行者將至,東奧小編為大家精心準備了經濟法的知識點,希望能幫助大家有所幫助。

【內容導航】:

納稅管理概述

【所屬章節】:

本知識點屬于中級《財務管理》科目第九章收入與分配管理第三節納稅管理

【知識點】:納稅管理概述

第三節 納稅管理

納稅管理概述

(一)納稅管理

含義 | 企業納稅管理是指企業對其涉稅業務和納稅實務所實施的研究和分析、計劃和籌劃、處理和監控、協調和溝通、預測和報告的全過程管理行為。 |

目標 | (1)規范企業納稅行為; (2)合理降低稅收支出; (3)有效防范納稅風險。 |

【例題·多選題】企業納稅管理的目標有( )。

A.規范企業納稅行為

B.合理降低稅收支出

C.有效防范納稅風險

D.保障國家稅收

【答案】ABC

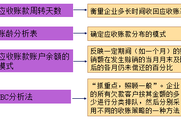

(二)納稅籌劃

含 義 | 納稅籌劃,是指在納稅行為發生之前,在不違反稅法及相關法律法規的前提下,對納稅主體的投資、籌資、營運及分配行為等涉稅事項作出事先安排,以實現企業對財務管理目標的一系列謀劃活動。 |

表 現 | (1)降低稅負 (2)延期納稅 |

【例題·判斷題】企業納稅籌劃的表現為減少稅負和遞延納稅( )。

【答案】√

(三)納稅籌劃的原則

1.合法性原則 | 依法納稅是稅納稅籌劃必須堅持的首要原則。 |

2.系統性原則 | 也稱為整體原則、綜合性原則。一方面要將籌劃活動置于財務管理的大系統下,與企業的投資、籌資、營運及分配策略相結合;另一方面,企業需要繳納的稅種之間常常相互關聯,一種稅的節約可能引起另一種稅的增加,納稅籌劃要求企業必須從整體角度考慮納稅負擔,在選擇納稅方法時,要著眼于整體稅負的降低。 |

3.經濟性原則 | 也稱成本效益原則。納稅籌劃方法的實施,在為企業帶來稅收利益的同時,必然發行相應的成本支出。企業在進行納稅籌劃相關決策時,必須進行成本效益分析,選擇凈收益最大的方案。 |

4.先行性原則 | 是指籌劃策略的實施通常在納稅義務發生之前。 |

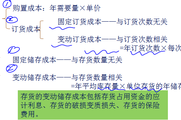

(四)納稅籌劃的方法

1.減少應納稅額

納稅籌劃的首要目的是在合法、合理的前提下減少企業的納稅義務。

(1)利用稅收優惠政策 | 利用免稅政策、利用減免政策、利用退稅政策、利用稅收扣除政策、利用稅率差異、利用分劈技術、利用稅收抵免。 【提示】利用分劈技術籌劃,是指在合法、合理的情況下,使所得、財產在兩個或更多個納稅人之間進行分劈,可以使計稅基數降至低稅率級次,從而降低最高邊際適用稅率,節減稅收。 |

(2)轉讓定價籌劃法 | 轉讓定價籌劃法,主要是指通過關聯企業采用非常規的定價方式和交易條件進行的納稅籌劃。 |

【例題.多選題】納稅籌劃可以利用的稅收優惠政策包括( )。

A.稅收扣除政策

B.減稅政策

C.免稅政策

D.退稅政策

【答案】ABCD

【解析】各選項均為利用稅收優惠進行納稅籌劃的主要政策

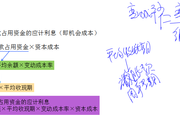

2、遞延納稅

企業實現遞延納稅的一個重要途徑是采取有利的會計處理方法,利用會計處理方法進行遞延納稅籌劃主要包括存貨計價方法的選擇和固定資產折舊的納稅的籌劃等。

希望大家能在備考過程中多總結,多思考,多積累。積累多了就是經驗,經驗多了就是智慧!點擊東奧中級會計免費試聽!站在巨人的肩膀,幫助您順利通過中級會計職稱考試。

津公網安備12010202000755號

津公網安備12010202000755號